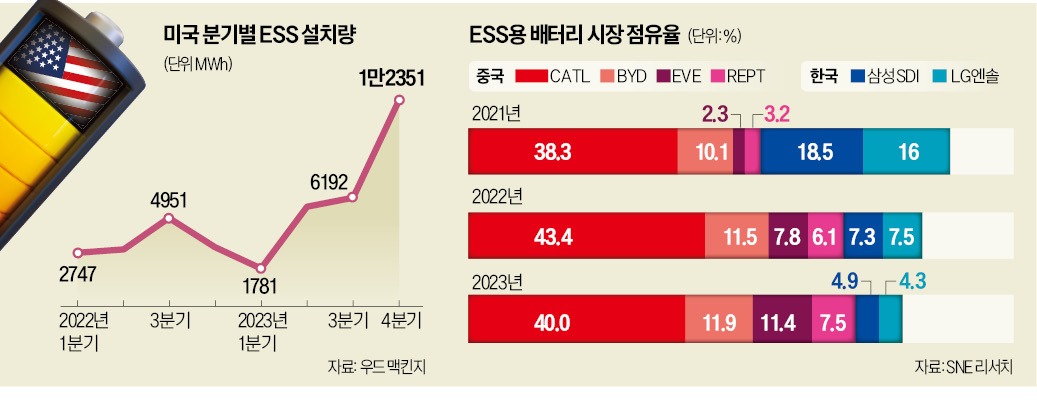

20일 에너지 분야 글로벌 리서치업체인 우드매켄지에 따르면 지난해 미국에 신규 설치된 ESS는 2만5978㎿h 규모로 1년 전(1만3163㎿h)보다 두 배 가까이로 늘었다. 2018년(829㎿h)과 비교하면 5년 만에 30배나 불었다. 분기별로 보면 지난해 1분기 1781㎿h에 불과하던 설치량이 4분기에는 1만2351㎿h로 7배가량 늘어났다.

중국에 이어 세계 2위 ESS 시장인 미국에서 관련 수요가 폭발한 것은 제품 가격 하락과 태양광발전 설비 확대가 맞물린 덕분이다. 산업용과 가정용을 막론하고 ESS는 태양광 또는 풍력발전기 옆에 반드시 따라붙는 필수품이다. 태양광과 풍력으로 생산한 전기를 어딘가에 저장해야 하기 때문이다. 태양광 패널 가격은 중국산 저가 제품이 쏟아지며 작년 초 W당 20~25센트에서 현재 10센트 초반으로 급락했다.

ESS에 들어가는 리튬·인산철(LFP) 배터리 가격도 같은 기간 15% 하락했다. 이 덕분에 ‘태양광 발전시설+ESS’ 묶음 가격은 1년 동안 20~30% 떨어졌다. 미국 데이터리서치 업체 글로벌마켓인사이트에 따르면 지난해 말 680억달러(약 93조원)이던 미국 ESS 시장 규모는 2030년 2000억달러(약 273조원)로 커진다.

국내 배터리 3사가 삼원계 대신 LFP ESS로 ‘맞불’을 놓기로 한 이유가 여기에 있다. LFP ESS 개발을 가장 먼저 완료한 LG는 내년부터 본격적으로 양산에 들어간다. 삼성은 2026년부터 생산을 시작한다.

수주 문의도 늘고 있다. LG는 미국에서 가정용 태양광 패키지 상품을 준비하고 있는 한화큐셀 물량을 수주한 데 이어 미국 유럽 일본 등 4~5개 기업과도 수주를 협의하는 것으로 알려졌다. 이 물량을 맞추기 위해 미국 공장의 전기차용 생산라인을 ESS라인으로 전환하는 걸 추진하고 있다. 미국 애리조나주에 짓고 있는 연산 17GWh 규모의 ESS 배터리 공장 완공(2026년 목표)을 기다렸다간 손님을 놓칠 수 있다는 판단에서다.

ESS 수요가 폭발하고 있는 만큼 생산라인을 더 갖춰야 한다는 것도 영향을 미쳤다. LG는 가정용 ESS 배터리 개발에 나서는 등 5개가 넘는 ESS 관련 연구개발(R&D) 프로젝트도 수행하고 있다.

삼성SDI 역시 LFP ESS 생산을 늘릴 예정이다. 2026년부터 생산할 LFP 배터리에서 전기차 비중을 줄이고 ESS 비중을 늘리는 방안을 검토 중이다. LFP 배터리 양산도 전기차에 앞서 ESS부터 시작할 계획이다. SK온은 2026년 LFP ESS 시장 진출을 검토하고 있다. 미국에 ESS LFP 공장을 설립하는 방안도 고려하는 것으로 알려졌다.

배터리 3사가 ESS 시장에 대한 관심을 높이는 건 그동안 올인한 전기차 시장의 성장세가 주춤해진 것도 한몫했다. 배터리사들은 전기차 캐즘이 단기간에 끝나지 않을 것으로 보고 있다. 길게는 3년 이상까지 전기차 공급 과잉이 유지될 것이란 내부 분석도 나오고 있다는 전언이다. 배터리업계 관계자는 “전기차 캐즘으로 떨어진 공장 가동률을 끌어올리기 위해서라도 ESS에 힘을 줄 수밖에 없다”고 말했다.

성상훈 기자 uphoon@hankyung.com

관련뉴스