1988년 5000억원에서 출발한 국민연금은 2003년 100조원, 2015년 500조원을 넘어선 뒤 올해 1100조원으로 불어난 ‘거대 항공모함’이 됐다. 일본 공적연금(GPIF), 노르웨이 국부펀드(NBIM)에 이어 세계 3대 연기금 자리에 오르며 명실상부 ‘국가대표’ 투자 기관으로 자리매김했다. 자산 규모 증가와 함께 글로벌 자본시장에서 국민연금 기금운용본부 명함이 갖는 위상도 더욱 커졌다.

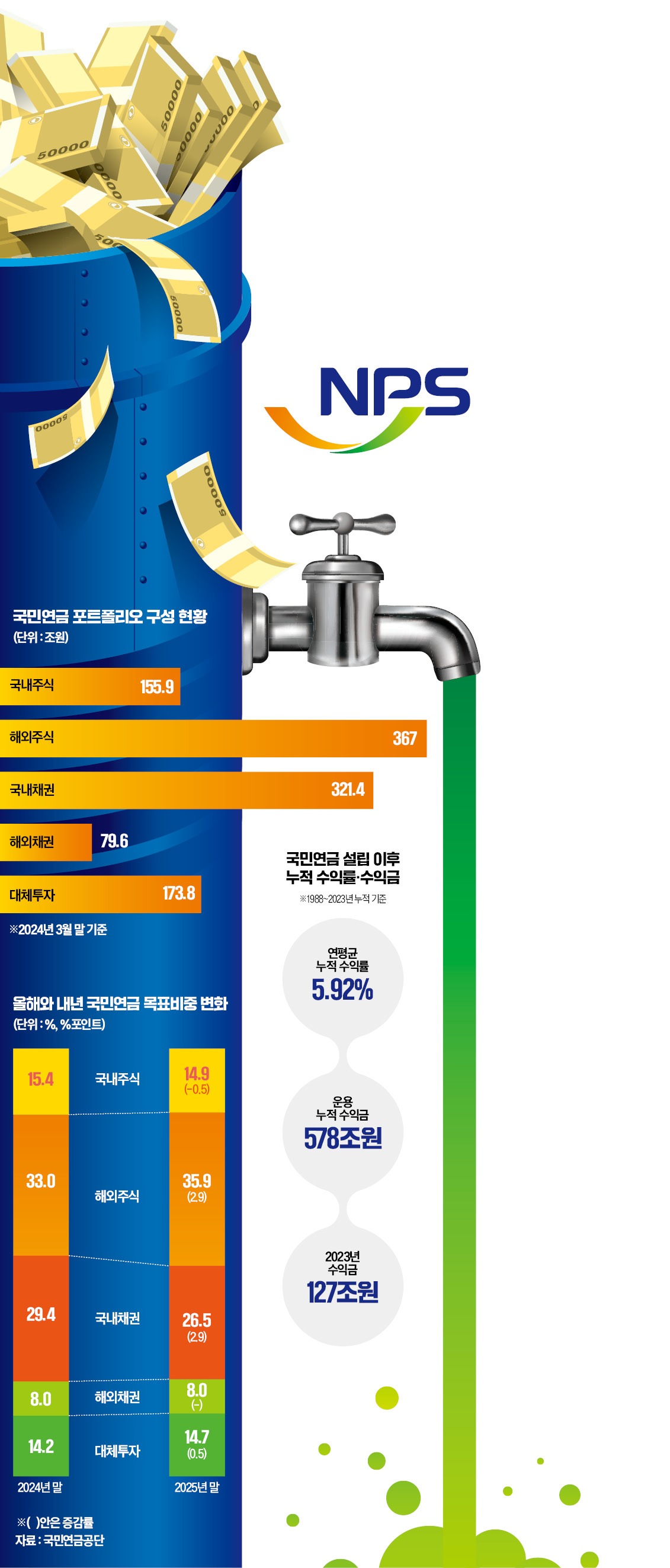

다양한 대체투자 자산에도 나눠 투자하고 있다. 대체투자는 부동산, 인프라, 사모펀드(PEF), 벤처캐피털(VC), 헤지펀드 등의 자산으로 분류된다. 대체투자엔 전체 자산의 15.8%인 174조원을 투자하고 있다. 해외 고속도로와 항만처럼 인프라 자산에 투자하거나 랜드마크 건물에 투자하기도 한다. 싱가포르 중심부인 세실 스트리트에 자리한 프레이저스타워와 서울 청진동에 있는 그랑서울도 국민연금 투자 자산이다. 인프라 자산인 미국 콜로니얼 파이프라인, 밴티지 데이터센터, 싱가포르 유니버설터미널 등에도 투자하고 있다. 세계 3대 연기금에 걸맞게 블랙스톤, 칼라일, 콜버그크래비스로버츠(KKR) 등 유수의 운용사가 운용하는 펀드에도 출자한다. 그 운용사들에 국민연금은 가장 중요한 고객이다. 전 세계 주요 운용사 수뇌부가 자가용 비행기를 타고 한국을 찾아 국민연금 본사가 있는 전북 전주로 몰려드는 것도 이런 이유에서다.

국민연금은 오피스, 호텔, 리테일처럼 전통적인 부동산 투자 분야뿐만 아니라 데이터센터, 노인 요양시설, 병원, 학생 기숙사, 산림 등을 비롯한 부동산 틈새시장에도 투자를 늘리고 있다.

국민연금은 국내 PEF에도 마중물 역할을 톡톡히 하고 있다. 국내에서 인수합병(M&A)을 할 때 국민연금 자금이 녹아들어 가는 경우가 대다수다. 국민연금이 올해 PEF 등 국내 사모 부문에 출자하는 규모는 1조5500억원에 달한다.

국민연금이 1100조원대로 불어난 자산을 제대로 관리해야 하는 필요성이 더욱 커졌다. 기준 포트폴리오를 도입해 통합적으로 기금의 자산 배분을 관리해 나가려는 모습이다. 기준 포트폴리오는 통합 포트폴리오 운영체계(TPA)로, 자산군별 칸막이를 낮춰 신규 자산을 유연하게 편입할 수 있도록 도울 예정이다. 올해부터 부동산플랫폼투자팀, 사모대출투자팀, 해외투자기획팀을 신설해 다양한 투자 자산을 관리하고 새 수익원도 모색하기 시작했다.

하지만 최고 수준의 연기금으로 가기까지 갈 길이 멀다. 국민연금 이사장을 지낸 전광우 세계경제연구원 이사장은 “국민연금의 몸집이 커졌지만 평균 수익률을 보면 캐나다연금투자(CPPI)의 절반에 불과하다”며 “기금 운용의 독립성, 자율성, 전문성을 키워 운용역들이 리스크 대비 높은 기대수익률을 누릴 수 있는 투자처를 발굴할 수 있도록 판을 깔아줘야 한다”고 말했다.

류병화 기자 hwahwa@hankyung.com

관련뉴스