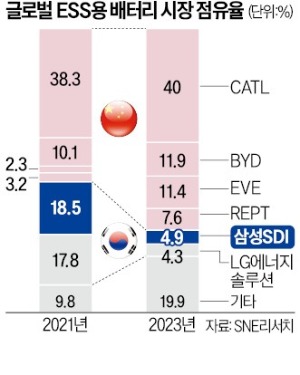

삼성SDI는 2018년까지 에너지저장장치(ESS)용 배터리 시장의 ‘절대 강자’였다. 당시 세계시장 점유율은 50%에 달했다. 하지만 중국이 값싸고 화재 위험도 작은 리튬·인산철(LFP) 배터리를 들고나오면서 고꾸라지기 시작했다. 삼성SDI의 점유율은 지난해 4.9%로 추락했고 빈자리는 CATL(40%), BYD(11.9%), EVE(11.4%) 등 중국 업체 몫으로 돌아갔다.

수세에 몰린 삼성SDI는 올해부터 공세로 전환했다. 전기를 물 쓰듯 하는 인공지능(AI) 시대가 열리면서 빅테크들이 몰려 있는 미국 내 전력 수요가 급증한 만큼 기회가 왔다고 본 것이다. 때마침 태양광 패널 가격이 급락하면서 미국에선 태양광 발전 설치 붐이 일었다. 그러자 태양광 발전 설비에 따라붙는 ESS 수요도 함께 늘기 시작했다. 국가 차원에서 중국 제재에 나선 미국 기업들의 선택은 삼성SDI였다.

미국 최대 전력회사인 넥스트에라에너지가 중국산 대신 삼성SDI 배터리를 선택한 또 다른 이유는 ‘성능’이다. 20피트 컨테이너로 구성된 삼성SDI의 ‘삼성배터리박스(SBB)’ 1.5는 공간 효율화를 통해 기존 제품보다 에너지 밀도를 37% 끌어올린 게 특징이다. 삼원계(NCA) 배터리를 쓴 만큼 LFP 배터리보다 20~30% 많은 에너지를 저장할 수 있다. 전력망에 연결하면 바로 이용할 수 있어 설치 비용이 적게 든다는 것도 강점이다. 자체적으로 소화약제를 분사하는 기술을 적용해 화재에 약하다는 삼원계 배터리의 약점도 없앴다.

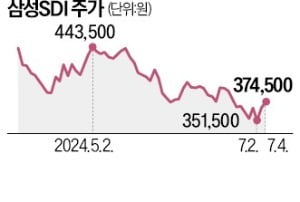

미국 최대 전력회사인 넥스트에라에너지가 중국산 대신 삼성SDI 배터리를 선택한 또 다른 이유는 ‘성능’이다. 20피트 컨테이너로 구성된 삼성SDI의 ‘삼성배터리박스(SBB)’ 1.5는 공간 효율화를 통해 기존 제품보다 에너지 밀도를 37% 끌어올린 게 특징이다. 삼원계(NCA) 배터리를 쓴 만큼 LFP 배터리보다 20~30% 많은 에너지를 저장할 수 있다. 전력망에 연결하면 바로 이용할 수 있어 설치 비용이 적게 든다는 것도 강점이다. 자체적으로 소화약제를 분사하는 기술을 적용해 화재에 약하다는 삼원계 배터리의 약점도 없앴다.업계에선 넥스트에라에너지 납품이 성사되면 삼성SDI의 ‘몸값’이 한층 더 오를 것으로 보고 있다. ‘미국 최대 전력회사가 인정한 ESS용 배터리’란 트랙 레코드가 쌓이기 때문이다. 미국이 2026년부터 중국산 ESS용 배터리에 25%의 관세를 부과키로 한 것도 삼성SDI에는 호재다. 올해 79억달러(약 10조9000억원)에서 2030년 187억달러로 커질 미국 ESS 시장의 상당 부분을 한국 기업들이 차지할 것이란 전망이 나오는 이유다.

시장에선 삼성SDI가 미국에 구축하기로 한 배터리 공장에 전기차용과 ESS용 생산라인을 함께 설치할 것으로 예상하고 있다. 삼성SDI는 고가의 NCA 배터리뿐만 아니라 저렴한 LFP 배터리도 2026년부터 양산할 계획이다. 중국이 장악한 저가 배터리 시장에 침투하기 위해서다. 삼성SDI 관계자는 “고객과 관련한 내용은 확인해줄 수 없다”고 말했다.

ESS 시장에 눈독을 들이기는 LG에너지솔루션도 마찬가지다. 이 회사는 핵심 고객인 테슬라와 제너럴모터스(GM)의 전기차 판매 둔화에 따른 실적 부진을 ESS로 메운다는 전략을 세웠다. 이미 몇몇 성과도 거뒀다. 지난 5월 한화큐셀(한화솔루션 태양광 부문)이 발주한 4.8GWh 규모 ESS 배터리를 수주한 게 대표적이다.

ESS 시장에 눈독을 들이기는 LG에너지솔루션도 마찬가지다. 이 회사는 핵심 고객인 테슬라와 제너럴모터스(GM)의 전기차 판매 둔화에 따른 실적 부진을 ESS로 메운다는 전략을 세웠다. 이미 몇몇 성과도 거뒀다. 지난 5월 한화큐셀(한화솔루션 태양광 부문)이 발주한 4.8GWh 규모 ESS 배터리를 수주한 게 대표적이다.LG에너지솔루션은 ESS용 배터리 시장이 더 커질 것으로 보고 미국 미시간공장과 중국 난징공장의 전기차용 배터리 생산라인 일부를 ESS용으로 전환하고 있다. ESS 전용 공장을 새로 짓는 것보다 비용과 시간을 아낄 수 있는 점을 감안한 조치다. 덤으로 기존 공장의 가동률을 높이는 효과도 거둘 수 있다.

업계에선 LG에너지솔루션이 지난해 ESS 사업부문에서 매출 2조원, 영업이익 200억원을 낸 것으로 보고 있다. 2022년 2000억원가량 적자에서 흑자로 돌아섰다. 삼성SDI도 지난해 ESS 부문에서 매출 2조3000억원, 영업이익 430억원을 낸 것으로 증권가는 추정하고 있다.

김형규/김우섭 기자 khk@hankyung.com

관련뉴스