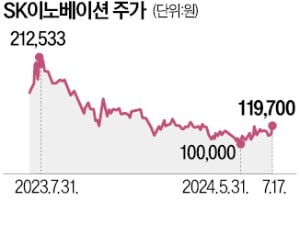

상장사 SK이노베이션의 가치는 시가를 기준으로 평가됐다. 산술평균 주가에 따른 기준시가는 11만2396원이다. SK이노베이션은 3년 전 32만원대에 육박했다가 현재 11만원대까지 꺾였다. 코로나19 시기를 제외하면 역사상 최저점에 가까운 수준이다. 17일 5.65% 올라 11만9700원에 거래를 마쳤다.

상장사 SK이노베이션의 가치는 시가를 기준으로 평가됐다. 산술평균 주가에 따른 기준시가는 11만2396원이다. SK이노베이션은 3년 전 32만원대에 육박했다가 현재 11만원대까지 꺾였다. 코로나19 시기를 제외하면 역사상 최저점에 가까운 수준이다. 17일 5.65% 올라 11만9700원에 거래를 마쳤다.비상장사 SK E&S의 합병가액은 13만3947원으로 본질가치가 기준이 됐다. 자산가치(8만2475원)와 수익가치(16만8262원)를 각각 1과 1.5 비율로 가중산술평균한 가액이다.

SK이노베이션과 SK E&S의 별도 기준 유동자산과 실적은 비슷하다. 유동자산은 각각 1조6400억원, 1조1600억원이고 영업이익은 각각 1조9040억원, 1조3320억원이다.

그동안 시장에선 SK이노베이션과 SK E&S가 1 대 2 수준으로 합병할 것이란 전망이 많았다. 대주주 SK㈜ 입장에서 지분 90%를 들고 있는 SK E&S의 가치를 높여 신설 합병 법인 지분율을 최대로 끌어올릴 것이란 예상이었다. SK이노베이션 지분율(36.22%)보다 SK E&S 지분율이 높은 SK㈜로선 SK E&S 가치를 끌어올려 합병가액을 산정할수록 유리하다. 1 대 2가 되면 최대 70%까지 예상된 SK㈜ 지분율은 55.9%에 이를 것으로 전망된다.

이번 합병 비율은 20%가 넘는 소액주주의 반발을 우려한 것으로 풀이된다. SK E&S 가치가 높으면 SK이노베이션 소액주주는 반대로 지분율이 낮아져 손해가 클 수 있었다.

SK E&S 상환전환우선주(RCPS)에 3조1350억원을 투자한 콜버그크래비스로버츠(KKR)의 반발도 예상된다. SK E&S 가치가 상대적으로 낮게 책정됐기 때문이다.

그럼에도 합병에 동의한 이유는 합병기일 전에 SK E&S로부터 RCPS를 상환받기로 해서다. 현금으로 RCPS를 상환할 처지가 아닌 SK E&S가 RCPS의 기초자산인 부산도시가스와 코원에너지서비스 등 SK E&S가 지분 100%를 보유한 도시가스사업 관련 자회사 7곳을 넘겨 현물 상환에 나설 것이라는 분석이 나온다.

하지은 기자 hazzys@hankyung.com

관련뉴스