박상규 SK이노베이션 사장이 SK이노베이션·SK E&S와의 합병에 대해 "에너지 시장이 급변하고 고객이 토털 에너지 솔루션을 요구하는 상황에서 지금이 (합병) 타이밍으로 적기라고 생각했다"고 말했다.

박 사장은 18일 서울 종로구 SK 서린사옥에서 기자간담회를 갖고 "이번 합병은 향후 5~10년을 내다보고 추진했고, 양사의 역량을 결합하면 글로벌 시장에서 큰 에너지 기업으로 성장해 나갈 수 있을 것으로 판단했다"고 밝혔다.

이어 "당분간 조직 안정화와 시너지 창출에 집중할 것"이라고 강조했다.

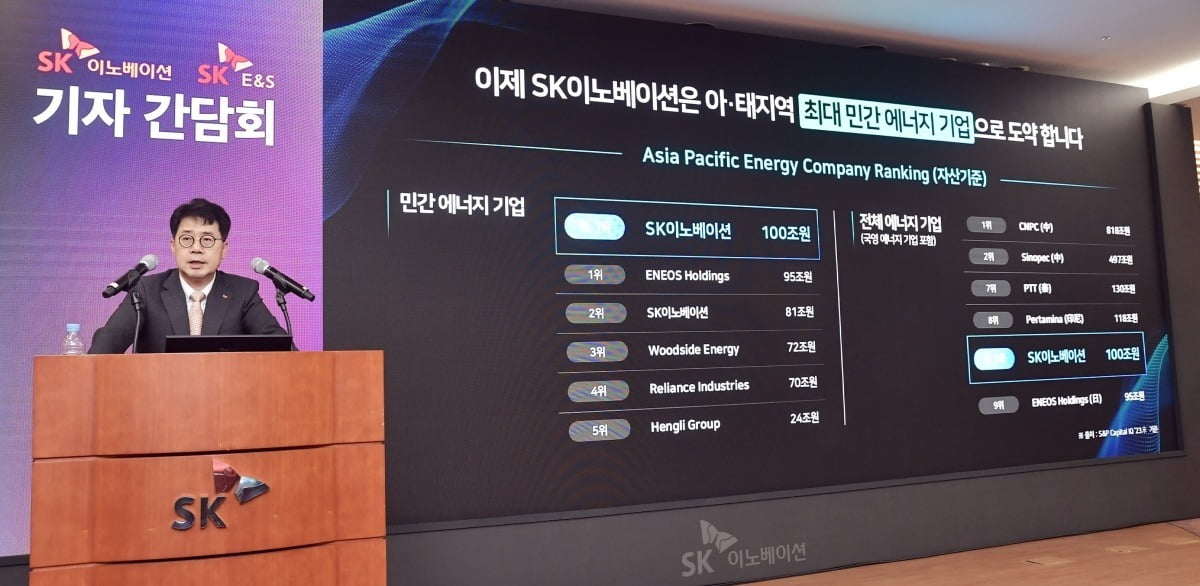

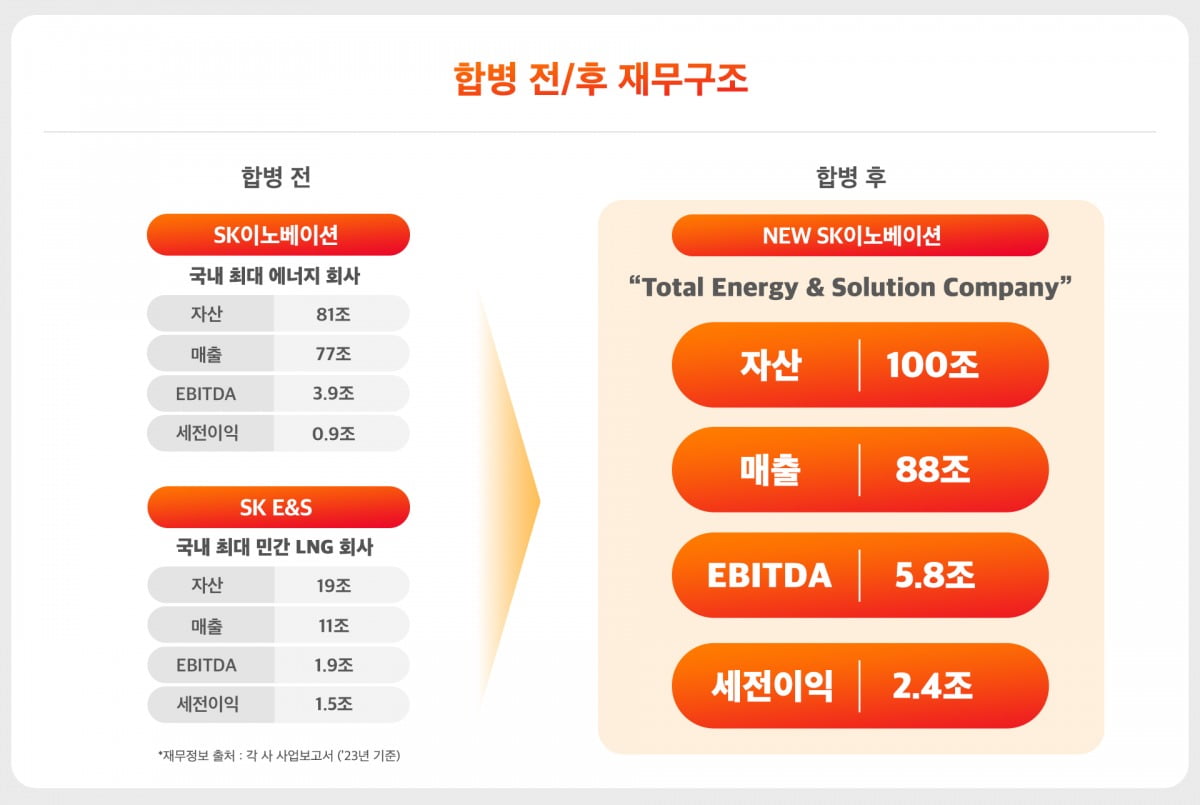

SK이노베이션과 SK E&S는 전날 이사회를 열고 양사의 합병안을 의결했다. 합병 비율은 1대 1.1917417다. 이번 합병은 SK그룹이 올해초부터 본원적 경쟁력 강화를 위해 추진해온 사업 포트폴리오 리밸런싱 방안 중 하나다. 합병이 성사되면 매출 규모 88조원, 자산 규모 100조원의 초대형 에너지 기업이 탄생하게 된다.

박 사장은 "합병 회사는 석유·화학, 액화천연가스(LNG), 전력, 배터리, 에너지 솔루션, 신재생에너지에 이르는 핵심 에너지 사업들을 기반으로 현재와 미래의 대한민국 에너지 산업을 선도할 수 있도록 사명감을 갖고 도전하겠다"고 밝혔다.

그러면서 "이 같은 장기 전략 통해 2030년 EBITDA(상각전 영업이익) 20조원 규모의 종합에너지 회사로 도약할 것"이라며 "회사 기업가치를 획기적으로 높이는 동시에 주주환원을 확대할 수 있도록 노력하겠다"고 말했다.

박 사장은 "양사간 합병 시너지 창출 효과가 연간 2조 2000억원에 달하고 재무 및 수익구조도 한층 안정화될 것"이라며 "양사가 보유한 사업 포트폴리오 경쟁력 강화를 통해 아태 지역을 넘어 글로벌 시장에서 세계 일류 에너지 회사로 성장하기 위한 도전을 지속해 나갈 것"이라고 말했다.

양사 합병은 사내 독립기업(CIC) 형태로 추진되며, 합병 이후에도 기존 조직과 사업을 유지하고 공동 시너지 태스크포스(TF)를 구성해 전략 방향을 논의한다는 방침이다.

추형욱 SK E&S 사장은 "합병 후에도 SK E&S의 지속적인 수익력을 유지하는게 중요하다"며 "SK E&S가 하던 사업 운영체제, 의사결정 구조를 큰 변화없이 유지하고, SK이노베이션의 우산 아래에서 지금까지 확보한 경쟁력을 바탕으로 미래를 위해 힘을 모을 것"이라고 했다.

또 SK E&S의 분할 상장 계획은 없다고 일축했다. 박 사장은 "SK E&S 분할 상장은 지금 전혀 계획이 없다"며 "SK E&S가 가진 기존 조직이 가진 결집력과 역량이 훼손되면 안 된다고 생각한다"고 말했다.

이어 "흔히 얘기하는 화학적 결합은 어렵고 현재 체제를 안정적으로 유지하면서 시너지를 찾는 게 급선무"라며 "CIC 체제를 유지한다고 보면 된다"고 덧붙였다.

박 사장은 SK E&S의 재무적 투자자인 KKR이 SK이노베이션과의 합병을 반대할 가능성에 대해서는 "기존 발행 취지대로 KKR과 (투자를) 유지하는 쪽으로 협의 중"이라고 했다. 서건기 SK E&S 재무부문장도 "특별한 변수는 없을 것으로 기대하고 있다"고 했다.

SK이노베이션은 전날 자회사인 SK온과 같은 자회사인 SK트레이딩인터내셔널, SK엔텀 등 3사 합병도 의결했다.

SK온을 위한 추가 지배구조 개편 가능성에 대해 박 사장은 "SK이노베이션과 SK E&S의 합병만 해도 큰 변화다"며 "SK온과 SK트레이딩인터내셔널과 SK엔텀의 합병도 역시 큰 합병인 만큼 현재는 조직이 시너지를 내고 안정되는 것이 급선무"라고 말했다.

박 사장은 "3개 기업의 합병은 SK온의 경쟁력 강화와 SK트레이딩인터내셔널과 SK엔텀의 성장 기회를 위한 것"이라며 "SK트레이딩인터내셔널의 트레이딩을 배터리 원소재로 확대해 새로운 사업 기회를 만들 것이다"고 말했다.

박 사장은 "SK온의 대부분 중요한 투자가 마무리 단계이고 내년이 되면 자본 부담이 대폭 감소할 것"이라며 "최근 상황이 안 좋은 것도 사실이어서 자체적으로 자금 조달 방안을 강구 중"이라고 말했다. 이어 "순조롭게 자금이 조달될 수 있도록 협조할 계획"이라고 덧붙였다.

안옥희 기자 ahnoh05@hankyung.com

관련뉴스