SK그룹 리츠 운용사 디앤디인베스트먼트(DDI)가 태영그룹 사옥인 여의도 태영빌딩을 약 2500억원에 인수한다. 태영그룹은 매각 작업에 속도를 내기 위해 DDI 리츠에 출자를 저울질하고 있다.

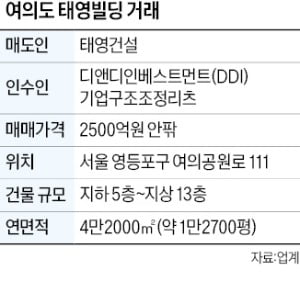

SK그룹 리츠 운용사 디앤디인베스트먼트(DDI)가 태영그룹 사옥인 여의도 태영빌딩을 약 2500억원에 인수한다. 태영그룹은 매각 작업에 속도를 내기 위해 DDI 리츠에 출자를 저울질하고 있다.7일 투자은행(IB) 업계에 따르면 DDI는 태영빌딩 인수를 위해 기업구조조정리츠(CR리츠)인 ‘티와이제1호기업구조조정부동산투자회사(이하 티와이제1호)’를 설립해 국토교통부에 영업 등록했다. 서울 여의도 태영빌딩 우선협상대상자로 선정된 지 한 달 만이다. DDI는 연내 자금 모집을 완료해 거래를 매듭지을 계획이다.

2018년 1월 출범한 DDI는 SK디앤디가 100% 출자해 세운 리츠 운용사다. 디앤디플랫폼리츠의 리츠 자산관리회사(AMC) 역할을 맡고 있다. SK디앤디 임대주택 자산인 에피소드 수유, 신촌, 용산, 서초, 강남 등에 투자하고 있다. 디앤디플랫폼리츠를 통해서는 세미콜론 문래, 백암로지스틱스 등을 운용 중이다.

2018년 1월 출범한 DDI는 SK디앤디가 100% 출자해 세운 리츠 운용사다. 디앤디플랫폼리츠의 리츠 자산관리회사(AMC) 역할을 맡고 있다. SK디앤디 임대주택 자산인 에피소드 수유, 신촌, 용산, 서초, 강남 등에 투자하고 있다. 디앤디플랫폼리츠를 통해서는 세미콜론 문래, 백암로지스틱스 등을 운용 중이다.태영빌딩은 2007년부터 태영건설이 여의도 사옥으로 써왔던 건물이다. 지하철 9호선 국회의사당역에서 도보 10분가량 걸리는 곳에 자리잡고 있다. 지상 13층, 지하 5층, 연면적 4만2000㎡(약 1만2700평) 규모의 오피스 빌딩이다.

태영그룹은 티와이제1호 보통주 투자를 검토하고 있다. 거래를 신속하게 매듭짓기 위해서다. 태영빌딩을 담보로 돈을 빌려준 금융회사들의 대출금 회수 압박 수위가 갈수록 올라가고 있다. 태영그룹이 유동성 위기를 극복했을 경우 되사오려는 목적도 깔려있다. 태영은 세일 앤 리스백(자산 매각 후 재임차) 방식으로 건물을 계속 사용하게 된다.

자금 납입을 마무리하면 태영빌딩을 담보로 대출해줬던 금융기관들이 대출금을 상환받을 수 있게 된다. 앞서 하나증권과 KB증권은 지난해 9월 태영빌딩을 담보로 1900억원을 빌려줬다. 대출 조건은 선순위 1300억원과 중·후순위 600억원으로 구성됐다. 태영건설이 지난해 12월 워크아웃(재무구조 개선 작업)을 앞두고 급하게 유동성을 확보하기 위한 목적이었다. 나빠진 살림살이에 부랴부랴 자금을 빌린 만큼 금리도 연 8~10%로 상대적으로 높았다.

이번 거래는 워크아웃 자구책의 일환이다. 태영그룹은 이번 매각으로 최대 500억원 안팎의 자금을 회수할 수 있을 것으로 관측된다.

태영그룹은 자회사 에코비트를 비롯해 블루원 산하 골프장 등의 매각 작업을 진행하고 있다.

류병화 기자 hwahwa@hankyung.com

관련뉴스