글로벌 증시 급등락으로 주가연계증권(ELS) 투자자들이 불안에 떨고 있다. 홍콩 H지수 ELS에서 발생한 대규모 손실 사태가 닛케이225지수 ELS 등 다른 상품에서 반복될 수 있다는 우려 때문이다. 일부 전문가들이 예측하는 수준까지 주요 주가지수가 조정을 받으면 이들 상품에서도 손실이 날 수 있다는 전망이 나온다.

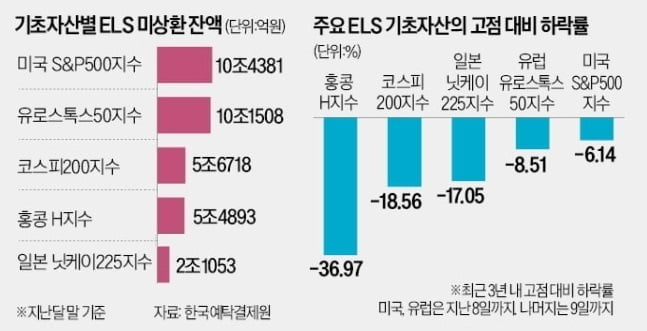

이들 주가지수는 최근 증시 조정으로 최근 3년 내 고점 대비 수십%씩 떨어진 상태다. 지난 9일을 기준으로 홍콩 H지수가 고점 대비 36.97% 떨어져 가장 하락폭이 컸다. 이어 코스피200지수가 고점 대비 18.87% 떨어졌고 닛케이225지수(-16.92%)도 작지 않은 하락률을 기록했다. 이어 유로스톡스50지수(-8.36%), S&P500지수(-5.70%) 등이 뒤를 이었다.

지수형 ELS는 ‘녹인(knock-in)형’과 ‘노녹인(no knock-in)형’으로 구분된다. 녹인형은 일반적으로 기초자산 주가지수의 값이 발행 당시 대비 50% 떨어지면 손실 범위에 들어온다. 이들 상품은 손실 구간까지 아직 여유가 있다.

노녹인형은 기초자산 주가지수가 발행 당시 대비 35% 떨어지면 손실이 시작된다. 손실률은 발행일 대비 하락 폭이다. 이미 대규모 손실 사태가 발생한 홍콩 H지수를 제외하고 고점 대비 하락폭이 가장 큰 코스피200지수는 녹인 구간까지 16%포인트 정도 남아 투자자들이 가슴을 졸이고 있다.

최근 증시 반등은 추세 반전이 아니라 폭락에 뒤따른 기술적 반등일 가능성이 있다는 관측이 나온다. 강현기 DB금융투자 주식전략파트장은 “정보기술(IT) 거품이 붕괴했을 때 코스피지수의 ‘12개월 확정 실적 기준 주가순자산비율(PBR)’이 0.7배까지 내려갔는데, 이를 현재 상황에 대입하면 코스피지수가 2100 부근까지 떨어질 수 있다는 계산이 나온다”며 “S&P500지수에 같은 기준을 적용하면 3000선도 위태로운 상황”이라고 했다.

코스피지수가 2100선까지 떨어진다면 코스피200지수는 280선까지 조정받을 수 있다. 여기까지 떨어지는 경우 기존 하락분과 합치면 고점 대비 하락률이 30% 정도 된다. 이렇게 되면 노녹인 상품의 손실 지점인 ‘35% 하락’에 근접한다. S&P500지수 역시 3000까지 떨어지면 고점 대비 하락폭이 47%에 달한다. S&P500 ELS는 노녹인 상품은 물론이고 녹인 상품까지 손실을 볼 가능성이 높아진다.

우려가 지나치다는 전문가도 있다.

정용택 IBK투자증권 수석연구위원은 “주요 주가지수가 고점 대비 35% 이상 떨어지는 건 일반적인 상황에서는 흔치 않고 코로나19 팬데믹, 글로벌 금융위기 같은 훨씬 큰 충격이 왔을 때나 발생한다”며 “그 정도 약세장이 오지는 않을 가능성이 높다”고 설명했다.

양병훈 기자 hun@hankyung.com

○‘대규모 ELS 손실 사태’ 또 오나

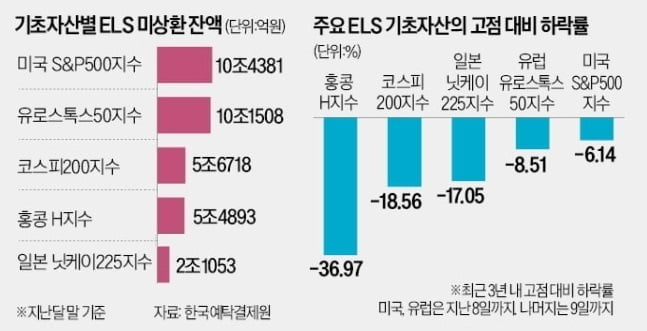

한국예탁결제원에 따르면 국내에서 발행된 ELS 가운데 글로벌 주요 주가지수가 기초자산인 상품의 미상환 잔액은 지난달 말기준 33조8596억원이다. 이 금액을 기초자산에 따라 구분해 보면 S&P500지수 ELS가 10조4381억원으로 30.8%를 차지해 가장 많았다. 유로스톡스50지수(30.0%), 코스피200지수(16.8%), 홍콩 H지수(16.2%), 일본 닛케이225지수(6.2%) 등의 ELS도 작지 않은 비중을 차지했다.

이들 주가지수는 최근 증시 조정으로 최근 3년 내 고점 대비 수십%씩 떨어진 상태다. 지난 9일을 기준으로 홍콩 H지수가 고점 대비 36.97% 떨어져 가장 하락폭이 컸다. 이어 코스피200지수가 고점 대비 18.87% 떨어졌고 닛케이225지수(-16.92%)도 작지 않은 하락률을 기록했다. 이어 유로스톡스50지수(-8.36%), S&P500지수(-5.70%) 등이 뒤를 이었다.

지수형 ELS는 ‘녹인(knock-in)형’과 ‘노녹인(no knock-in)형’으로 구분된다. 녹인형은 일반적으로 기초자산 주가지수의 값이 발행 당시 대비 50% 떨어지면 손실 범위에 들어온다. 이들 상품은 손실 구간까지 아직 여유가 있다.

노녹인형은 기초자산 주가지수가 발행 당시 대비 35% 떨어지면 손실이 시작된다. 손실률은 발행일 대비 하락 폭이다. 이미 대규모 손실 사태가 발생한 홍콩 H지수를 제외하고 고점 대비 하락폭이 가장 큰 코스피200지수는 녹인 구간까지 16%포인트 정도 남아 투자자들이 가슴을 졸이고 있다.

○“지수 바닥 찍으면 손실 볼 수도”

글로벌 주요국 지수가 지난 2일과 5일 폭락했다가 이후 반등하는 흐름을 보였지만, 아직 안심하기는 이르다는 관측이 나온다. 과거 대규모 ELS 손실 사태를 일으켰던 홍콩 H지수도 하루아침에 폭락하지 않고 2021년 2월 고점부터 2022년 10월 저점까지 약 1년 반 동안 지속적으로 내리막을 걸었다.최근 증시 반등은 추세 반전이 아니라 폭락에 뒤따른 기술적 반등일 가능성이 있다는 관측이 나온다. 강현기 DB금융투자 주식전략파트장은 “정보기술(IT) 거품이 붕괴했을 때 코스피지수의 ‘12개월 확정 실적 기준 주가순자산비율(PBR)’이 0.7배까지 내려갔는데, 이를 현재 상황에 대입하면 코스피지수가 2100 부근까지 떨어질 수 있다는 계산이 나온다”며 “S&P500지수에 같은 기준을 적용하면 3000선도 위태로운 상황”이라고 했다.

코스피지수가 2100선까지 떨어진다면 코스피200지수는 280선까지 조정받을 수 있다. 여기까지 떨어지는 경우 기존 하락분과 합치면 고점 대비 하락률이 30% 정도 된다. 이렇게 되면 노녹인 상품의 손실 지점인 ‘35% 하락’에 근접한다. S&P500지수 역시 3000까지 떨어지면 고점 대비 하락폭이 47%에 달한다. S&P500 ELS는 노녹인 상품은 물론이고 녹인 상품까지 손실을 볼 가능성이 높아진다.

우려가 지나치다는 전문가도 있다.

정용택 IBK투자증권 수석연구위원은 “주요 주가지수가 고점 대비 35% 이상 떨어지는 건 일반적인 상황에서는 흔치 않고 코로나19 팬데믹, 글로벌 금융위기 같은 훨씬 큰 충격이 왔을 때나 발생한다”며 “그 정도 약세장이 오지는 않을 가능성이 높다”고 설명했다.

양병훈 기자 hun@hankyung.com

관련뉴스