인터넷전문은행 케이뱅크가 유가증권시장 상장을 위한 한국거래소 문턱을 넘었다. 예상 기업가치가 5조원대로 올해 기업공개(IPO) 최대어 후보다. 가맹점주와 갈등을 빚던 더본코리아도 거래소 심사를 통과했다.

케이뱅크는 30일 한국거래소 유가증권시장본부로부터 상장 예비심사 승인을 받았다. 지난 6월 말 상장 예심 청구서를 제출한 지 약 2개월 만이다. 연내 상장이 목표다. NH투자증권, KB증권, 뱅크오브아메리카(BoA)가 공동 대표 주관사다.

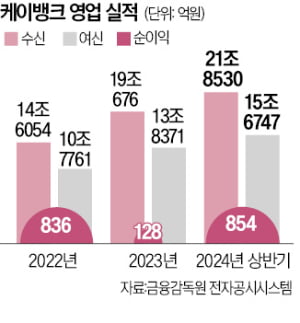

케이뱅크는 30일 한국거래소 유가증권시장본부로부터 상장 예비심사 승인을 받았다. 지난 6월 말 상장 예심 청구서를 제출한 지 약 2개월 만이다. 연내 상장이 목표다. NH투자증권, KB증권, 뱅크오브아메리카(BoA)가 공동 대표 주관사다.이 회사는 2016년 1월 설립된 제1호 인터넷전문은행이다. 2021년 흑자 전환한 이후 매년 흑자 기조를 유지하고 있다. 올해 상반기엔 반기 기준 최대 규모인 854억원의 순이익을 올렸다. 수익성뿐 아니라 외형 성장도 이뤘다. 6월 말 기준 누적 가입자가 1147만 명에 달한다. 수신 잔액은 21조8500억원, 여신 잔액은 15조6700억원으로 전년 동기 대비 각각 25.8%, 23.7% 증가했다.

증권업계에서 바라보는 케이뱅크 예상 기업가치는 5조원 수준이다. 올해 IPO 최대어였던 HD현대마린솔루션(3조7071억원)보다 많다. 기업가치 산정을 위한 비교 기업으로 유력한 카카오뱅크 주가가 부진한 점이 변수로 꼽힌다. 공모 예정 주식 수 8200만 주 가운데 절반이 구주매출인 점도 흥행에 걸림돌이 될 수 있다. 구주매출은 공모 자금이 회사 성장을 위한 종잣돈으로 쓰이는 대신 기존 주주에게 돌아가는 만큼 투자 매력을 낮추는 요인으로 꼽힌다.

케이뱅크 최대주주는 BC카드다. 지분 33.72%를 보유하고 있다. 이 밖에 우리은행, 베인캐피털, MBK파트너스, NH투자증권 등이 주요 주주다.

더본코리아도 이날 유가증권시장 상장 예심을 통과했다. 5월 상장 예심을 청구한 뒤 가맹점주들과의 갈등으로 심사가 지연된 곳이다. 이 회사는 1994년 1월 백종원 대표가 설립한 외식 브랜드 프랜차이즈다. 한신포차, 새마을식당, 빽다방을 비롯한 프랜차이즈 브랜드 25개를 운영한다. 호텔과 유통사업도 하고 있다. 업계에서 예상하는 기업가치는 약 3500억~4000억원이다. 주관사는 한국투자증권과 NH투자증권이다.

최석철 기자 dolsoi@hankyung.com

관련뉴스