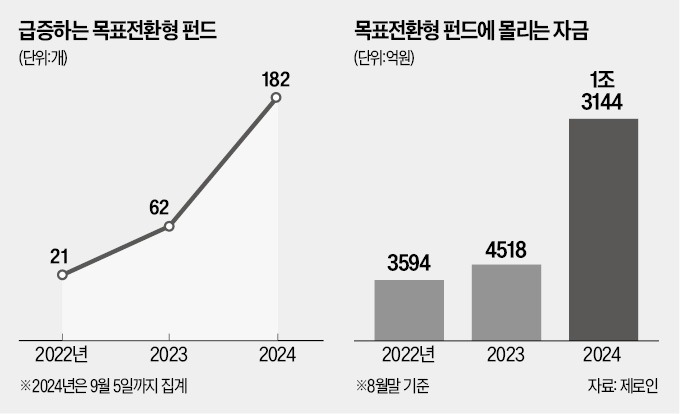

5일 펀드평가사 제로인에 따르면 올 들어 목표전환형 펀드는 182개 출시됐다. 올 들어 설정된 공모펀드 수가 317개인 점을 감안하면 절반 이상이 목표전환형이었다. 아직 한 해가 끝나지 않았지만 지난해 전체 대비 약 세 배 많은 목표전환형 펀드가 시장에 쏟아져 나왔다.

목표전환형 펀드는 정해진 기간에 자금을 모집해 펀드를 설정하고, 목표한 수익을 달성하면 단기채 등 현금성 자산으로 포트폴리오를 전환해 투자를 멈추는 상품이다. 단기간에 목표 수익을 달성할 수 있도록 주식, 장기채권 등 공격적인 자산을 담는 게 일반적이다.

목표전환형이 인기를 끄는 이유는 올 들어 출시된 목표전환형 펀드들이 설정 후 빠르게 수익 목표를 달성했기 때문이다. 올 1월에 나온 ‘키움 글로벌 반도체 스마트 인베스터 목표전환’ 펀드는 3개월여 만에 목표로 한 10% 수익을 달성했다. 당시 반도체를 중심으로 한 인공지능(AI) 관련주가 크게 올랐기 때문이다. 최근에는 미국 기준금리 인하 기대로 채권 가격이 오르면서 미국 장기채에 투자하는 목표전환형 펀드가 쏟아지고 있다.

한 펀드매니저는 “올초만 해도 주식시장 상승으로 성공적으로 목표를 달성한 펀드가 많았다”면서도 “최근 자산시장 변동성이 커지면서 일부 목표전환형 펀드는 언제 목표를 달성할지 모르는 상황”이라고 말했다.

한 자산운용사 대표는 “제대로 된 중위험 중수익 상품이라면 주식과 채권을 섞는 식으로 리스크를 낮춰야 하는데, 목표전환형 펀드는 그렇지 않다”며 “위험 측면에서 보면 목표전환형 펀드는 여타 펀드와 동일한 고위험 상품”이라고 지적했다.

투자 위험은 기존 상품과 동일하면서도 수익에 한계가 정해져 있다는 것도 문제점으로 지적된다. 떨어질 때는 다른 펀드와 똑같이 떨어지는데, 오를 때는 목표 수익률까지만 수익을 낼 수 있는 구조다.

투자자들이 목표전환형 펀드를 사고파는 과정에서 판매사들의 배만 불리는 것 아니냐는 지적도 있다. 판매사는 펀드를 팔고 통상 투자 금액의 1%를 선취 수수료로 뗀다.

한 은행 프라이빗뱅커(PB)는 “목표전환형 펀드가 목표를 달성하면 다른 목표전환형 펀드로 갈아타기를 권하는 경우가 많다”며 “주가연계증권(ELS) 등의 판매가 막힌 상황에서 다른 중위험 중수익 상품 대신 목표전환형 펀드만 날개 돋친 듯 팔리고 있다”고 설명했다.

나수지 기자 suji@hankyung.com

관련뉴스