12일 관련 업계에 따르면 금융위원회는 PF의 전체 사업비에서 시행사의 자본 비율이 낮을수록 대출 위험가중치를 높이는 방안을 준비 중이다. 금융회사가 건전성을 평가할 때 위험가중치를 기준으로 삼는다. 앞으로 시행사의 자본 비율이 낮으면 위험가중치가 올라가 PF 대출 문턱이 더 높아지는 셈이다.

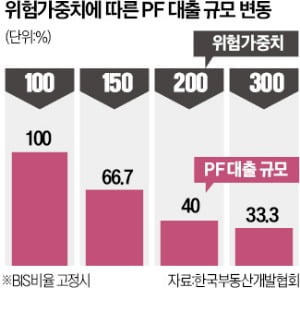

12일 관련 업계에 따르면 금융위원회는 PF의 전체 사업비에서 시행사의 자본 비율이 낮을수록 대출 위험가중치를 높이는 방안을 준비 중이다. 금융회사가 건전성을 평가할 때 위험가중치를 기준으로 삼는다. 앞으로 시행사의 자본 비율이 낮으면 위험가중치가 올라가 PF 대출 문턱이 더 높아지는 셈이다.업계에서는 대책이 시행되면 최대 150%에 불과한 PF 대출 위험가중치가 최대 300%까지 늘어날 수 있다고 보고 있다. 대출 위험성을 관리해야 하는 금융사로선 신규 PF 대출뿐만 아니라 기존 대출 관리까지 강화할 가능성이 높다. 업계에선 자기자본비율이 낮은 제2금융권은 PF 대출 규모를 최대 60%가량 축소할 것으로 예상하고 있다. 업계 관계자는 “금융권의 허용 위험가중자산 금액은 그대로 두고 가중치만 높이면 PF 대출 가능 규모가 절반 이하로 떨어질 수밖에 없다”며 “신규 주택 공급도 그만큼 줄어들 공산이 크다”고 지적했다.

중소 업체가 대다수인 개발업계의 현황을 고려하지 않은 일괄 적용에 불만의 목소리도 나온다. 자기자본비율이 34.7%에 달하는 개발업계 내 대기업과 달리 중소 부동산 업체의 자기자본비율은 17.4%에 그친다. 자기자본비율 규제를 강화할 경우 주택 공급 시장이 대기업 위주로 재편될 수 있다는 것이다.

최근 유의 또는 부실 판정을 받은 PF 사업장 규모는 전체 시장의 10% 정도인 21조원 수준이다. 이들 사업장은 PF 정리에 따라 앞으로 경·공매로 나오게 된다. 대출 규제까지 강화하면서 연쇄 부실이 현실화할 것이란 우려가 크다.

업계에선 자기자본비율 관리를 단계적으로 시행해 디벨로퍼가 자기자본을 확보할 시간을 줘야 한다고 말한다. 또 프로젝트 리츠(부동산투자회사) 등 외부 자본의 지분투자가 활성화할 수 있도록 금융시스템 기반부터 조성해야 한다고 강조한다. 한 중견 개발업체 임원은 “양호한 사업장에서도 PF 자금 대출에 어려움을 겪는 게 현실”이라며 “자기자본비율을 숫자로 일괄 정하기보다 연기금이나 리츠를 통해 자본을 확충할 수 있는 제도적 기반을 먼저 마련해야 시장을 정상화할 수 있다”고 말했다.

유오상 기자 osyoo@hankyung.com

관련뉴스