외식사업가 백종원 대표가 창업한 더본코리아가 11월 유가증권 시장 상장에 도전한다. '빽다방', '홍콩반점' 등 25개 외식 프랜차이즈를 운영하는 기업이다. 더본코리아는 올 초 가맹 브랜드 중 하나인 '연돈볼카츠' 가맹점주와 갈등을 빚으며 논란의 중심에 섰다. 그러나 사태가 진화되며 상장 절차에 속도를 냈다.

백 대표가 심사위원으로 참여하는 넷플릭스 요리 서바이벌 <흑백요리사: 요리 계급 전쟁>이 큰 인기를 끌면서 더본코리아의 기업공개(IPO)에 세간의 관심이 쏠리고 있다. 흥행 보증수표로 불리는 백 대표가 공모주 시장에서도 연타석 홈런을 날릴 수 있을까.

시가총액 4000억 원 도전…풀무원 넘어서나

더본코리아는 10월 기관투자가 대상 수요 예측과 일반청약을 마치고 11월 유가증권 시장에 입성한다. 상장 주관은 한국투자증권과 NH투자증권이 맡았다. 이번 상장으로 300만 주를 공모해 690억~840억 원을 조달한다. 주당 희망 공모가는 2만3000~2만8000원으로 제시했다. 상장 후 예상 시가총액은 3323억~4050억 원이다. 공모가가 상단에서 결정된 후 주가가 4%만 올라도 시가총액은 풀무원(4200억 원)을 넘어서게 된다.

증권가는 더본코리아가 4000억 원 이상 기업 가치를 인정받을 수 있을지 주목하고 있다. 트렌드에 민감한 외식 프랜차이즈 업체들은 증시에서 높은 평가를 받지 못하는 경향이 크기 때문이다.

이 회사는 주가수익비율(PER) 방식으로 기업 가치를 산정했다. 지난해 3분기부터 최대 4개 분기의 평균 순이익 약 300억 원을 기준으로 PER 15.78배를 적용해 적정 기업 가치를 4700억 원으로 산정했다. 이때 적용한 PER은 비교 기업인 CJ씨푸드(시가총액 1200억 원), 신세계푸드(1400억 원), 대상(7000억 원), 풀무원(4200억 원)의 최근 4개 분기 평균 PER이다. 여기에 8.09~24.50%를 할인해 공모가를 제시했다. 최근 5개년 유가증권 시장 상장사의 할인율이 22~36%인 것과 비교하면 낮은 수준이다. 회사 측은 2020년부터 3년간 매출 증가율이 39.67%로 업계 평균인 8.04%보다 높기 때문에 공모가를 많이 할인하지 않았다고 설명했다. 비교 기업의 최근 3년 평균 매출 증가율은 6.2%였다.

'백종원 매직'…코로나19에도 3년간 매출 48% 성장

더본코리아는 백 대표의 인지도를 기반으로 그동안 가파른 성장세를 보였다. 6년간 매출은 연평균 17% 증가했다. 코로나19 이후인 2021년부터 최근 3년간 성장률은 48%에 달한다. 지난해엔 전년 대비 45.5% 증가한 4107억 원의 매출을 거뒀다. 영업이익은 255억 원을 달성했다.

외식 산업 내 프랜차이즈 산업과 비교해도 더본코리아는 성장 속도가 빠르다. 한국농수산식품유통공사에 따르면 국내 외식 산업은 2018년 약 138조 원에서 2022년 약 177조 원으로 연평균 6.4%로 성장했다. 그러나 코로나19로 인해 2019년 144조 원에서 2020년 140조 원으로 일시적인 역성장(-3.1%)을 겪었고 외식 프랜차이즈 시장도 2019년 32.8조 원에서 2020년 32.7조 원으로 0.6% 줄었다. 이후 보복 수요가 살아나며 프랜차이즈 시장은 2020년 이후 연평균 23.3%의 성장률을 보였다. 2022년 시장 규모는 약 50조 원으로 커졌다. 전체 외식 산업의 28%를 차지한다. 외식 산업 내 프랜차이즈의 비중은 2018년 21.7%에서 2022년 28%로 지속해서 증가하는 추세다.

더본코리아는 외식 산업이 쪼그라든 상황에서도 매출이 꾸준히 성장했다. 2021년부터 2023년까지 연평균 약 48.3% 성장하며 외식 프랜차이즈 시장 대비 높은 성장세를 보였다. 그러나 외형이 커지며 수익성은 뒷걸음질 치고 있다. 영업이익률은 2021년 10%에서 2022년 9.1%, 2023년 6.2%로 감소했다. 비교 기업인 대상(4.3%), 풀무원(2.1%), 신세계푸드(1.8%)와 비교하면 이익률이 높지만, 성장 속도가 둔화하고 있다는 지적도 나온다.

25개 브랜드 '문어발' 확장 전략으로 승부수

더본코리아는 외식 업계의 유행에 따라 다양한 브랜드를 선보여 왔다. 공정거래위원회에서 발표한 2023년 가맹사업 현황 통계에 따르면, 국내 외식 프랜차이즈업은 2023년 말 기준 국내에 6822개의 가맹본부와 9934개의 브랜드, 17만9923개의 가맹점이 있다. 2021년부터 매년 약 871개의 가맹본부와 약 1510여 개 신규 브랜드가 등록됐다. 진입장벽이 낮은 외식업의 특성을 보여준다.

가맹점 수는 2020년부터 2022년까지 전 업종에서 증가하고 있다. 2022년 가맹점 수는 한식 업종이 3만9886개로 전체 가맹점 수 17만9923개 중 22.2%로 가장 많았다. 이외에 치킨(29만423개·16.4%), 커피(2만6217개·14.6%), 주점(9379개· 5.2%), 제과제빵(8918개·5%) 순이었다.

더본코리아는 한식 업종과 커피, 주점 분야에서 총 25개의 브랜드를 운영하는 다(多)브랜드 전략으로 매출 성장을 이뤘다. 빠르게 변화하는 국내 외식 소비 트렌드에 선제적으로 대응하기 위해서다. 다양한 프로모션, 협업, 소셜네트워크서비스(SNS) 및 유튜브 등 채널을 활용한 브랜드 마케팅도 적극적으로 펼치고 있다. 여러 브랜드로 신규 수요를 창출하고 네트워크 효과를 극대화해 브랜드 이미지를 강화하고 있다는 게 회사 측의 설명이다.

더본코리아는 '빽다방' 브랜드를 통해 저가 커피 시장에서도 두각을 나타내고 있다. 빽다방 브랜드의 가맹점당 평균 매출은 2021년 2억8500만 원에서 2023년 3억1900만 원으로 꾸준하게 증가했다. 저가 커피는 불경기 적은 비용으로 창업할 수 있어 가맹점 수가 꾸준하게 늘어나는 추세다. 공정위가 발표한 2023년 가맹사업 현황 통계 발표에 따르면 세부 업종별 가맹점 수의 증가는 커피 업종이 가장 높은 13%를 기록했다. 주요 저가 커피 사업자 4개사의 2023년 가맹점 수는 총 7647개로 2020년 3134개 이후 연평균 35% 증가했다.

빽다방 매출 비중 높아…다각화 관건

더본코리아는 빠른 사업 전환 전략으로 단기간에 성장했으나 브랜드의 지속성이 떨어진다는 점이 약점으로 지목된다. 1993년 문을 연 원조쌈밥집을 시작으로 50개 브랜드를 선보였으나, 현재 남아 있는 브랜드는 25개다. 비교 기업들이 식음료(F&B) 분야에서 오랫동안 업력을 쌓으며 사업 규모와 경쟁력을 키우고 브랜드 인지도와 신뢰도를 구축한 것과 비교된다.

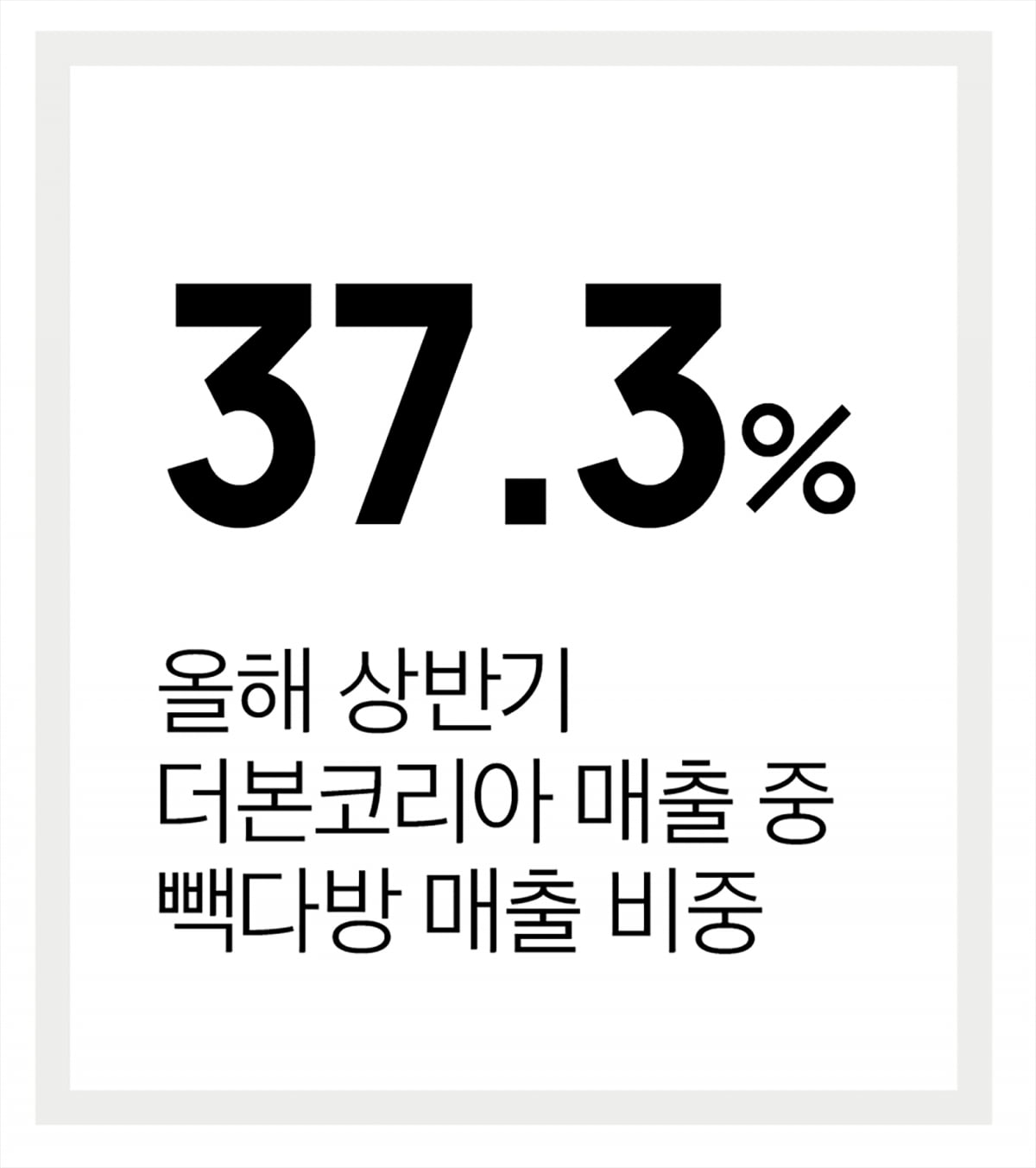

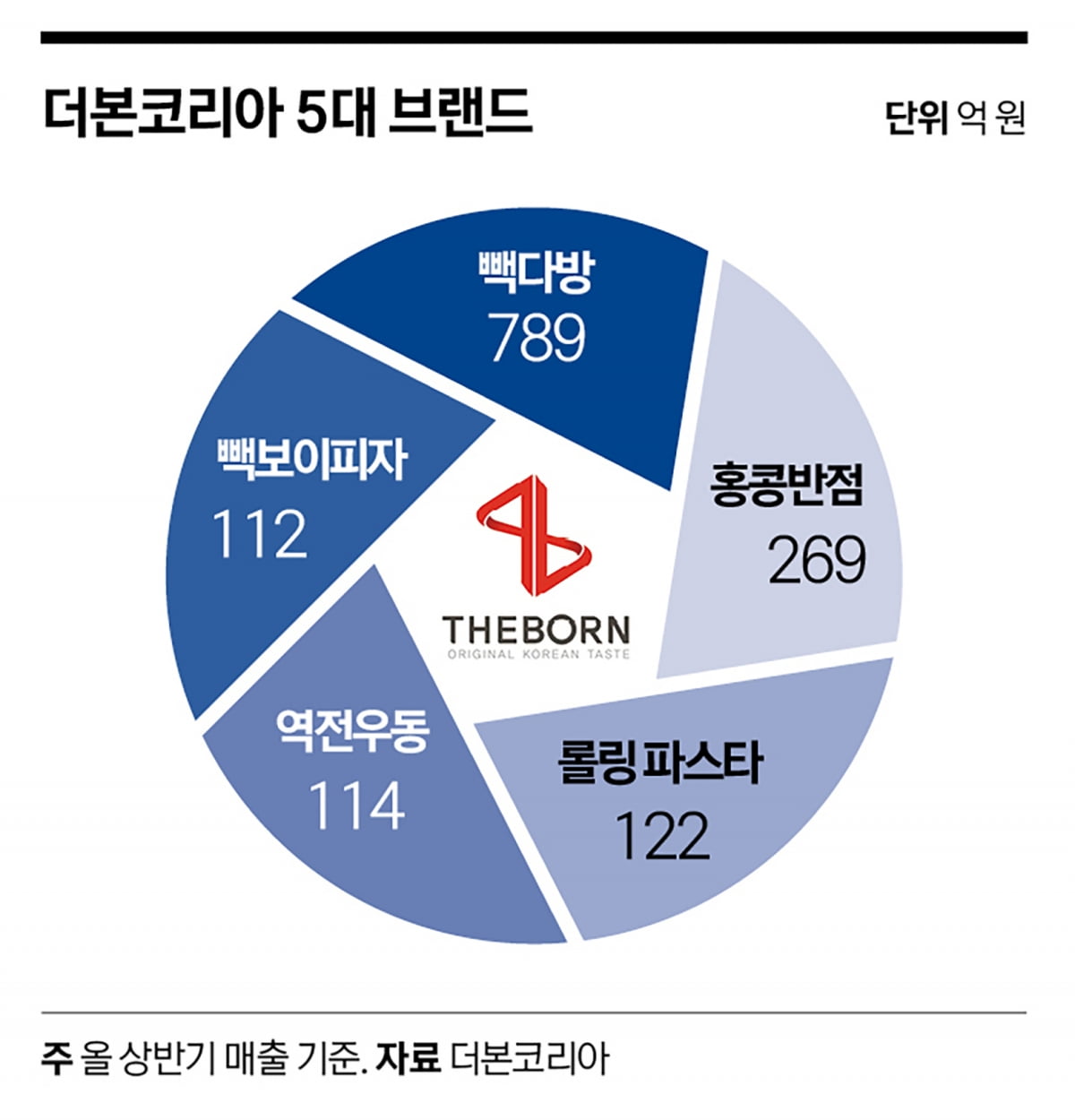

더본코리아가 운영 중인 브랜드 25개 중 주요 5개 브랜드의 의존도가 높다는 것은 지속 성장성의 한계를 보여주고 있다는 평가다. 이 회사는 매출 절반이 ‘빽다방’과 ‘홍콩반점’에서 나온다. 지난해 빽다방 매출은 1353억 원으로 더본코리아 전체 매출의 35%였다. 같은 기간 홍콩반점 매출은 521억 원으로 전체 매출의 13%를 차지했다. 두 브랜드의 매출 비중은 48%에 달한다. 두 브랜드의 매출 의존도는 올해 들어 심화하고 있다. 빽다방의 올해 상반기 매출은 789억 원(37.3%), 홍콩반점은 269억 원(12.7%)으로 나타났다. '롤링파스타', '역전우동', '빽보이 피자'를 제외한 나머지 20개 브랜드의 매출 비중은 17%에 불과하다. 이들은 지난해 말 매장 수가 534개였으나 올해 상반기 477개로 줄었다.

더본코리아는 상장 후 인수·합병(M&A)으로 브랜드 의존도를 낮춘다는 계획이다. 공모로 조달한 자금 중 600억 원을 F&B 관련 기업이나 도소매 전문 식품 기업 인수에 투입한다. 식자재 공급 능력과 가격 경쟁력을 확보해 가맹점의 원가 부담도 줄이겠다는 전략이다. 푸드테크 기업에도 투자할 계획이다. 회사 측은 인건비 부담을 줄이기 위해 28억 원을 들여 자동화 주방 기기, 서빙 로봇 등을 개발하는 회사에 지분 투자를 하겠다고 밝혔다. 더본코리아 관계자는 "외식 브랜드의 주요 제품을 간편식(HMR)으로 만들어 유통 채널을 통해 판매하는 사업도 확장하겠다"고 말했다.

전예진 한국경제 기자 ace@hankyung.com

관련뉴스