두산에너빌리티가 자회사 두산밥캣을 두산로보틱스에 넘기면서 에너빌리티 주주들이 받는 로보틱스 주식 수가 당초보다 크게 늘어난다. 사업재편 과정에서 밥캣의 가치가 제대로 평가되지 않았다는 금융당국 지적을 수용해 밥캣에 경영권 프리미엄을 얹어주는 식으로 기업가치를 높였기 때문이다. 에너빌리티는 밥캣을 떼어내면서 확보하는 투자 재원 1조원을 활용해 소형모듈원전(SMR) 등에 대대적인 시설 투자를 하기로 했다.

밥캣 ‘몸값’ 높게 평가

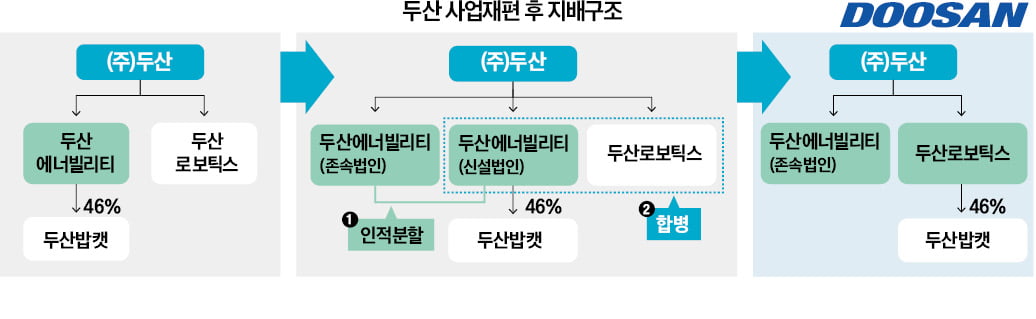

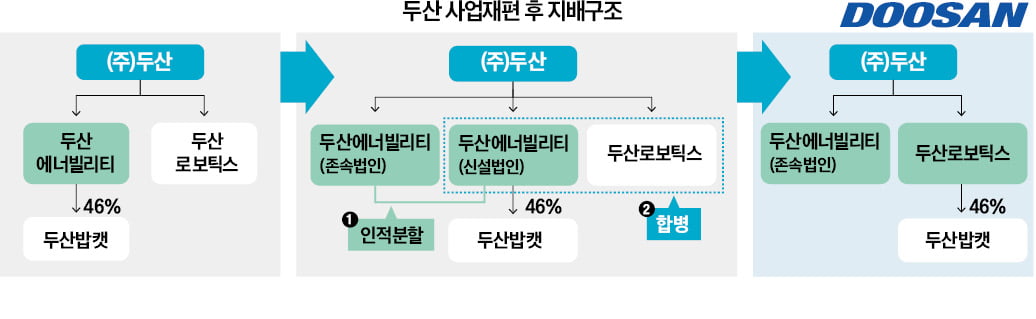

두산에너빌리티, 밥캣, 로보틱스는 21일 각각 이사회를 열고 에너빌리티를 사업회사와 밥캣 지분을 갖고 있는 신설법인으로 인적분할한 뒤 신설법인을 로보틱스와 합병하는 사업 재편안을 통과시켰다. 지난 7월 발표한 원안과 달라진 건 에너빌리티 주주들의 이익을 늘려준 점이다. 새로운 안에선 에너빌리티 주식 100주를 보유한 주주는 에너빌리티 주식 88.5주(기존 75.3주)와 로보틱스 주식 4.33주(기존 3.15주)를 받는다. 주식 가치를 7월 11일(이사회 개최일) 종가 기준으로 단순 환산하면 기존안보다 약 39만원 늘어난다고 두산그룹은 설명했다.

7월 내놓은 두산의 사업 재편 방안은 취지와 달리 시장의 거센 비판을 받았다. 3년 연속 1조원 이상의 영업이익을 올린 밥캣의 가치가 낮게 평가됐다는 이유에서다. 이를 의식해 이번 사업재편안에선 밥캣의 가치 평가 방식을 완전히 바꿨다. 신설법인과 로보틱스의 합병 비율은 자본시장법에 따라 자산가치 40%와 수익가치 60%를 가중평균해 구하는 본질가치법을 그대로 적용하면서 밥캣 경영권 프리미엄 43.7%를 더했다. 이를 통해 합병 비율이 1 대 0.031에서 40% 정도 오른 1 대 0.043으로 바뀌었다.

당초 추진했던 밥캣과 로보틱스의 합병에 대해 스캇 박 밥캣 부회장은 “향후 1년간은 추진하기 어려울 것”이라며 “그 이후엔 주주와 시장 의견을 듣고 검토하겠다”고 답했다.

원전 분야 투자 늘릴 것

에너빌리티는 사업 재편을 통해 약 7000억원의 차입금을 로보틱스에 넘겨준다. 박상현 에너빌리티 사장은 “부채 감소를 통해 1조원 이상의 투자 여력을 확보하게 됐다”며 “수요가 증가하고 있는 대형원전, SMR, 가스·수소터빈 등에 즉각적으로 투자할 것”이라고 말했다. 에너빌리티는 설비 투자를 통해 5년간 대형원전 10기와 SMR 60기를 수주하고, 가스터빈 엔진은 2038년까지 100기 이상 따낸다는 목표를 세웠다. 박 사장은 “밥캣으로부터 배당금(연간 750억원)을 받는 것보다 여윳돈을 확보해 SMR에 투자하는 게 사업적으로 유리하다”고 말했다.

모회사와 자회사로 엮이는 로보틱스, 밥캣은 지게차와 팰리타이징(팰릿에 물건을 싣는 물류 사업) 로봇 팔을 연계하는 사업을 구상 중이다. 로봇 팔이 물건을 팰릿에 적재하면 이를 지게차가 옮기는데, 이 사업을 한 번에 수행할 수 있도록 ‘원스톱 솔루션’을 제공하겠다는 것이다. 류정훈 로보틱스 사장은 “양사의 시너지를 결합해 즉각 매출이 늘어날 것으로 기대되는 영역”이라고 설명했다. 이는 일본 화낙, 미국·덴마크 유니버설로봇, 스위스 ABB 등 글로벌 기업들도 아직 진출하지 못한 시장이다.

또 자율작업 시장에서 선도적인 위치를 차지하겠다는 목표도 세웠다. 산업용 자율장비 시장 규모는 현재 30조원에서 2031년 80조원으로 커질 전망이다. 로보틱스는 북미, 유럽 등에서 1500개 판매 네트워크를 보유 중인 밥캣의 영업망을 활용하는 방안도 고려하고 있다.

김우섭/김형규 기자 duter@hankyung.com