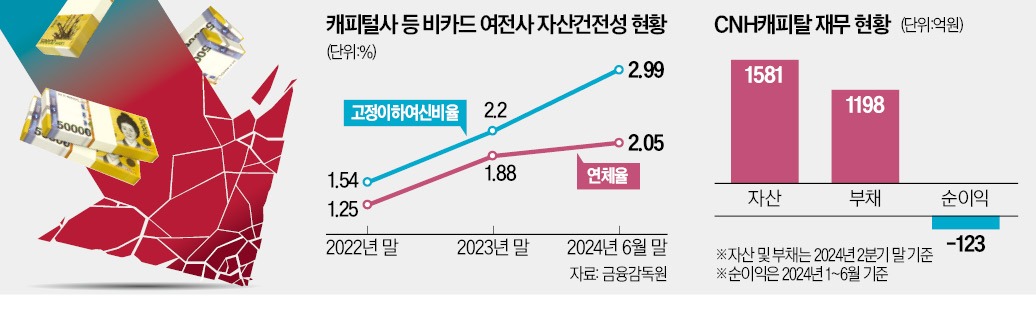

금융위원회는 30일 정례회의를 열고 CNH캐피탈에 대해 적기시정조치(경영개선권고)를 의결했다. CNH캐피탈은 코스닥시장 상장사 CNH의 자회사로 자산 1582억원, 자기자본 383억원 규모의 중소 캐피털사다. 올해 상반기 순손실만 120억원에 달했다. 연체채권 비율은 25.24%로 집계되는 등 금융감독원 경영실태평가에서 종합등급 4등급(취약) 이하를 받았다. 종합등급 4등급이면 여신전문금융업 감독 규정에 따라 금융위 적기시정조치 대상이 된다.

적기시정조치는 권고, 요구, 명령 세 단계로 나뉜다. 금융당국은 인력 및 조직 운영 개선, 부실 자산 처분 등을 강제할 수 있다. 대상 금융사는 경영 정상화 계획을 제출해야 한다. 약속대로 경영을 정상화하지 못하면 영업권이 박탈될 수 있다.

CNH캐피탈은 개인사업자를 상대로 대출·리스 영업을 해왔다. 최근 리스해준 자영업 사업체의 영업이 어려워지면서 대규모 연체가 발생한 것으로 전해졌다. 코로나19 팬데믹 이후 악화한 자영업자 부실의 직격탄을 맞았다는 분석이 나온다. CNH캐피탈은 농심캐피탈(307억원), 신한카드(275억원), 메리츠캐피탈(207억원) 등으로부터 1500억원의 대출을 받은 뒤 일부를 연체하기도 했다. 금융권에서는 캐피털사 부실이 다른 금융사로 전이될 수 있다는 우려도 커지고 있다.

저축은행도 안심할 수 없는 상황이다. 금감원은 저축은행 3곳의 경영실태평가 결과를 금융위에 제출했다. 작년 말과 올해 1분기까지 두 분기 연속 연체율과 고정이하여신(부실채권) 비율이 두 자릿수를 기록한 곳이다. 최근 건전성 지표가 개선된 한두 곳을 제외하면 경영개선권고를 받을 가능성이 있다는 분석이다. 이에 따라 2금융권에 ‘구조조정 태풍’이 몰아칠 것이라는 관측도 나온다.

금융당국은 저축은행 인수합병(M&A) 제도 개선과 관련한 검토에 들어간 것으로 전해졌다. 김병환 금융위원장은 이날 기자간담회에서 “향후 고민해야 할 과제로 생각하고 있다”며 “아직 결론을 내리거나 방향성을 갖고 있진 않다”고 말했다.

최한종/조미현 기자 onebell@hankyung.com

관련뉴스