코리아 밸류업 상장지수펀드(ETF) 12종과 상장지수증권(ETN) 1종이 11월 4일 상장한다. ETF 성공 여부에 관한 증권가 전망은 엇갈린다. 관련 종목 주가가 너무 많이 오른 데다 강력한 밸류업 정책을 시행하는 중국 때문에 수급 측면에서 불리하다는 우려가 나온다. 반면 대형 우량주가 지수에 다수 편입된 만큼 장기 투자한다면 수익을 볼 수 있을 것이란 의견도 있다.

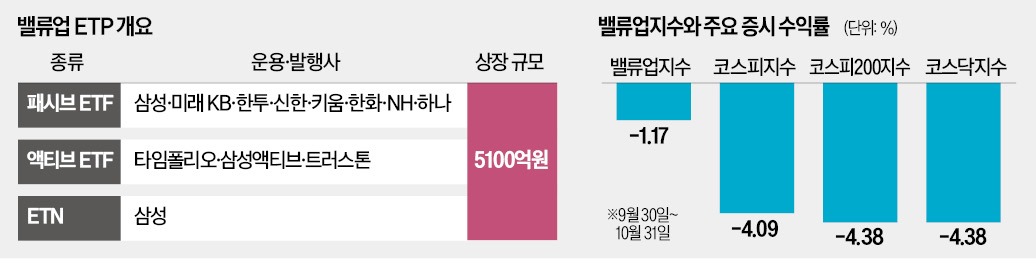

정부와 한국거래소가 ‘코리아 디스카운트’를 해소하겠다며 밸류업지수를 내놓은 지 한 달여 만에 연관 상품이 출시된다. 밸류업 ETF는 총 12종으로 아홉 개가 지수를 그대로 추종하는 패시브, 나머지 세 개는 펀드 매니저가 편입 종목을 선택하는 액티브 펀드 형태다.

패시브 ETF 운용사는 삼성·미래에셋·KB·한국투자신탁·신한·키움투자·한화·NH아문디·하나자산운용 등이다. 액티브 ETF는 타임폴리오·삼성액티브·트러스톤자산운용에서 출시한다. ETN은 삼성증권에서 발행한다.

ETF·ETN을 포함한 상장지수상품(ETP) 상장 규모는 총 5110억원이다. 일본의 밸류업지수인 ‘JPX프라임150’을 추종하는 ETF 2종 초기 설정액(184억원)을 크게 웃돈다.

이날 한국거래소와 한국증권금융, 한국예탁결제원, 한국금융투자협회, 코스콤은 밸류업 프로그램 지원을 위한 기업 밸류업 펀드 조성 관련 업무협약을 체결했다. 5개 기관이 1000억원을 출자하고 민간 자금을 매칭해 총 2000억원 규모로 조성할 예정이다. 이 펀드는 밸류업 ETF와 구성 종목, 밸류업 공시를 했지만 지수에 포함되지 못한 종목에 투자한다.

같은 지수를 추종하는 패시브 ETF가 아홉 개나 동시 출시되는 만큼 사실상 운용보수가 낮은 운용사 상품에 투자자금이 몰릴 것이라는 예상이 나온다. 신탁원본액이 가장 큰 미래에셋자산운용(2040억원)과 KB자산운용의 운용보수가 0.008%로 가장 낮다. 신탁원본액 2위(1130억원)인 삼성자산운용도 0.0099%의 낮은 보수를 내세웠다.

반면 저평가된 고배당 종목이 빠지고 주주환원에 인색하던 기업이 다수 편입되는 등 밸류업지수의 신뢰도가 떨어진다는 지적도 여전하다. 이 같은 비판을 감안해 거래소가 연내 지수 리밸런싱(종목 변경)에 나설 예정이어서 종목 편출입에 따라 ETF 주가도 출렁일 수 있다. B운용사 본부장은 “2000억원의 펀드 자금은 시장의 움직임을 되돌리기엔 턱없이 부족한 금액”이라며 “20조~30조원의 거대한 기금 자금이 유입돼야 한다”고 설명했다.

신한지주가 올 들어 27.8% 오르는 등 지수 편입 종목 중 상당수가 이미 급등한 것도 문제다. 최근 중국 정부가 자국 기업을 대상으로 강력한 밸류업 정책을 시행하라고 주문한 것 역시 변수로 작용할 수 있다. 배당을 노리는 글로벌 투자자금이 한국보다 시장 규모가 큰 중국으로 이동할 가능성이 크기 때문이다.

심성미/배태웅 기자 smshim@hankyung.com

○밸류업 ETF 12종 출시

정부와 한국거래소가 ‘코리아 디스카운트’를 해소하겠다며 밸류업지수를 내놓은 지 한 달여 만에 연관 상품이 출시된다. 밸류업 ETF는 총 12종으로 아홉 개가 지수를 그대로 추종하는 패시브, 나머지 세 개는 펀드 매니저가 편입 종목을 선택하는 액티브 펀드 형태다.

패시브 ETF 운용사는 삼성·미래에셋·KB·한국투자신탁·신한·키움투자·한화·NH아문디·하나자산운용 등이다. 액티브 ETF는 타임폴리오·삼성액티브·트러스톤자산운용에서 출시한다. ETN은 삼성증권에서 발행한다.

ETF·ETN을 포함한 상장지수상품(ETP) 상장 규모는 총 5110억원이다. 일본의 밸류업지수인 ‘JPX프라임150’을 추종하는 ETF 2종 초기 설정액(184억원)을 크게 웃돈다.

이날 한국거래소와 한국증권금융, 한국예탁결제원, 한국금융투자협회, 코스콤은 밸류업 프로그램 지원을 위한 기업 밸류업 펀드 조성 관련 업무협약을 체결했다. 5개 기관이 1000억원을 출자하고 민간 자금을 매칭해 총 2000억원 규모로 조성할 예정이다. 이 펀드는 밸류업 ETF와 구성 종목, 밸류업 공시를 했지만 지수에 포함되지 못한 종목에 투자한다.

같은 지수를 추종하는 패시브 ETF가 아홉 개나 동시 출시되는 만큼 사실상 운용보수가 낮은 운용사 상품에 투자자금이 몰릴 것이라는 예상이 나온다. 신탁원본액이 가장 큰 미래에셋자산운용(2040억원)과 KB자산운용의 운용보수가 0.008%로 가장 낮다. 신탁원본액 2위(1130억원)인 삼성자산운용도 0.0099%의 낮은 보수를 내세웠다.

○밸류업 ETF 성공할까

밸류업 ETF가 투자자 사이에서 인기를 끌 수 있을지를 두고 엇갈린 해석이 나온다. 김태홍 그로쓰힐자산운용 대표는 “단순히 배당이 높은 기업보다는 자사주 소각량이나 배당액이 늘어나는 기업의 주가가 많이 올라간다”며 “퇴직연금 계좌로 장기 투자하기 적합할 것”이라고 말했다. A운용사 본부장도 “대형 우량주가 다수 포진된 만큼 장기 투자한다면 투자 가치가 있을 것”이라고 내다봤다.반면 저평가된 고배당 종목이 빠지고 주주환원에 인색하던 기업이 다수 편입되는 등 밸류업지수의 신뢰도가 떨어진다는 지적도 여전하다. 이 같은 비판을 감안해 거래소가 연내 지수 리밸런싱(종목 변경)에 나설 예정이어서 종목 편출입에 따라 ETF 주가도 출렁일 수 있다. B운용사 본부장은 “2000억원의 펀드 자금은 시장의 움직임을 되돌리기엔 턱없이 부족한 금액”이라며 “20조~30조원의 거대한 기금 자금이 유입돼야 한다”고 설명했다.

신한지주가 올 들어 27.8% 오르는 등 지수 편입 종목 중 상당수가 이미 급등한 것도 문제다. 최근 중국 정부가 자국 기업을 대상으로 강력한 밸류업 정책을 시행하라고 주문한 것 역시 변수로 작용할 수 있다. 배당을 노리는 글로벌 투자자금이 한국보다 시장 규모가 큰 중국으로 이동할 가능성이 크기 때문이다.

심성미/배태웅 기자 smshim@hankyung.com

관련뉴스