주택담보대출을 받으려는 금융 소비자의 고민이 커지고 있다. 한국은행이 지난달 기준금리를 38개월 만에 인하했지만 은행권 주담대 금리는 정부 가계대출 억제 정책의 영향으로 떨어지지 않고 있기 때문이다. 금리 하락기에 이자 부담을 줄일 수 있다고 알려진 변동금리형 주담대가 고정금리형 주담대보다 금리가 0.5~1.0%포인트 높아 유형별 유불리도 따지기 어렵다. 전문가들은 변동금리형 주담대의 높은 금리와 적은 대출 한도를 고려해 당분간 금리가 일정 기간 유지되는 혼합형이나 주기형 주담대를 선택하는 것이 바람직하다는 진단을 내놨다.

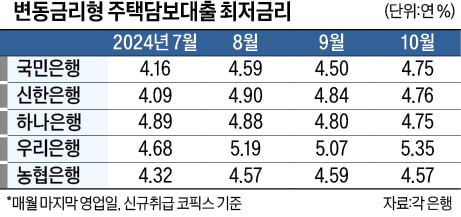

5일 금융권에 따르면 국민 신한 하나 우리 농협 등 5대 은행의 주담대 금리는 올 하반기 들어 꾸준히 오르는 추세다. 국민은행은 6개월마다 바뀌는 변동금리형 주담대 금리를 지난 7월 31일 연 4.16%에서 지난달 31일 연 4.75%로 올렸다. 같은 기간 신한은행은 변동금리형 주담대 최저금리를 연 4.09%에서 연 4.76%로 끌어올렸고, 우리은행(연 4.68%→5.35%)과 농협은행(연 4.32%→4.57%)도 마찬가지였다.

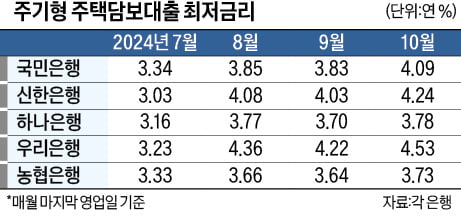

5년 주기로 바뀌는 주기형 주담대 금리도 연 3%대에서 연 4% 안팎으로 올랐다. 국민은행의 주기형 주담대 최저금리는 7월 말 연 3.34%에서 10월 말 연 4.09%로 0.75%포인트 올랐다. 이 기간 신한은행은 동일 유형의 주담대 최저금리를 연 3.03%에서 연 4.24%로 1.21%포인트 인상했다. 하나은행(연 3.16%→3.78%), 우리은행(연 3.23%→4.53%), 농협은행(연 3.33%→연 3.73%)도 주기형 주담대 최저금리가 상승했다.

주요 은행의 주담대 금리가 올 하반기 상승세를 보인 이유는 정부의 가계대출 억제 정책이 하반기 들어 강화됐기 때문이다. 은행들은 7~8월 경쟁적으로 주담대 금리를 인상했고, 9월 이후로는 다주택자 주담대를 제한하는 방식 등으로 주담대 유입을 막기 위해 안간힘을 쓰고 있다. 이에 10월 11일 한은이 38개월 만에 기준금리를 인하했지만 주담대 금리는 여전히 낮아지지 않고 있다.

전문가들은 가계대출 억제 정책과 기준금리 하락 사이클이 복합적으로 얽힌 지금은 혼합형이나 주기형 주담대를 선택하는 것이 바람직하다고 조언했다. 혼합형·주기형 주담대는 순수 고정금리형 주담대와 변동금리형의 장단점을 적절하게 보완할 수 있다는 이유에서다.

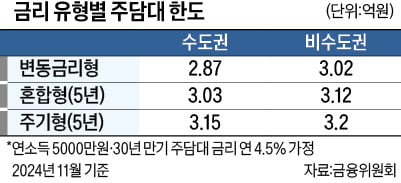

금리가 만기까지 변하지 않는 순수 고정금리형 주담대는 스트레스 총부채원리금상환비율(DSR) 규제가 시행된 상황에서 대출 한도를 가장 크게 설정할 수 있는 장점이 있다. 하지만 시장금리가 떨어져도 만기까지 이자 부담을 낮출 수 없는 것이 단점이다. 반대로 변동금리형 주담대는 금리 하락기에 이자 부담을 덜 수 있지만 대출 한도가 적다. 정부가 변동금리형 주담대 비중을 낮추려고 한도에 불이익을 주고 있기 때문이다.

금리가 5년 동안 고정되다가 변동금리형으로 바뀌는 혼합형 주담대와 5년 주기로 금리가 바뀌는 주기형 주담대는 고정금리형과 변동금리형 주담대의 장단점을 결합한 형태다. 대출 한도는 순수 고정금리형보다 적지만 5년 후 금리가 낮아지면 이자 부담을 덜어낼 수 있다.

김효선 농협은행 부동산수석전문위원은 “속도를 예측하긴 어렵지만 당분간 기준금리 인하 추세가 지속될 것이라고 본다”며 “스트레스 DSR 제도에 따라 변동금리형 주담대 한도가 상대적으로 불리한 만큼 대부분의 실수요자에겐 혼합형·주기형 주담대를 선택하는 것이 합리적”이라고 말했다.

정의진 기자 justjin@hankyung.com

관련뉴스