올해 미국 대통령 선거의 승자는 도널드 트럼프 전 대통령이었다. 선거 직전까지 다수의 기관이 박빙의 대결을 예상했지만, 결과는 압승이었다. 시장은 즉각적으로 트럼프 트레이드(트럼프 수혜 자산 투자)에 나섰고, 미국 주식은 재차 사상 최고치를 경신했다.

트럼프 1기 당시와는 달리 공화당이 대통령과 상·하원을 모두 장악했고 대법관도 보수 진영이 많아 정책 영향력이 과거 대비 강해질 가능성이 높아졌다는 점에서 ‘트럼프 2.0’에 대비할 필요가 절실해졌다. 익숙한 불편함이 예견되는 시대, 앞으로 변화될 시장 지형을 살펴보고 투자 포트폴리오를 재정비할 시점이다.

기업의 높은 성장성이 가격 부담 상쇄

미국 주식, 금융주, 테슬라, 달러와 비트코인. 트럼프 당선 이후 연일 강세를 이어 가고 있는 자산들이다. 내년 1월 20일, 미 대통령 취임식이 진행되기 전까지 금융 시장을 지배할 키워드는 단연 ‘트럼프 트레이드’가 될 것이다. 트럼프 당선인은 취임을 앞두고 정권 인수 작업을 본격화하고 있으며, 11월 말까지 내각 및 백악관의 주요 보직 후보자 발표를 진행할 예정이다. 주요 인선 결과로 발탁된 후보자들이 펼쳐온 정책의 궤적에 따라 시장의 트럼프 수혜주 찾기 흐름이 더욱 강화될 것이다.

트럼프 미 대통령은 과거 임기 동안 법인세 감면과 규제 완화를 통해 기업 활동을 지원해 왔다. 2017년 당시 트럼프 정부는 법인세율을 최고 35%에서 21%로 인하했고, 이에 따른 기업들의 세후 순이익 증가 효과는 5~10%에 이른 것으로 추산된다. 신트럼프 정부는 법인세를 현재 21%에서 15~20%로 추가 하향할 것을 주장하고 있다. 공화당이 상·하원 모두를 장악하고 있는 만큼 입법 과정은 순조롭게 진행될 것으로 보인다. 감세를 비롯한 재정 확대와 디스인플레이션(물가 상승률 둔화) 추세의 조합은 경기 확장과 미국 주식 강세의 흐름을 연장시킬 가능성이 높다.

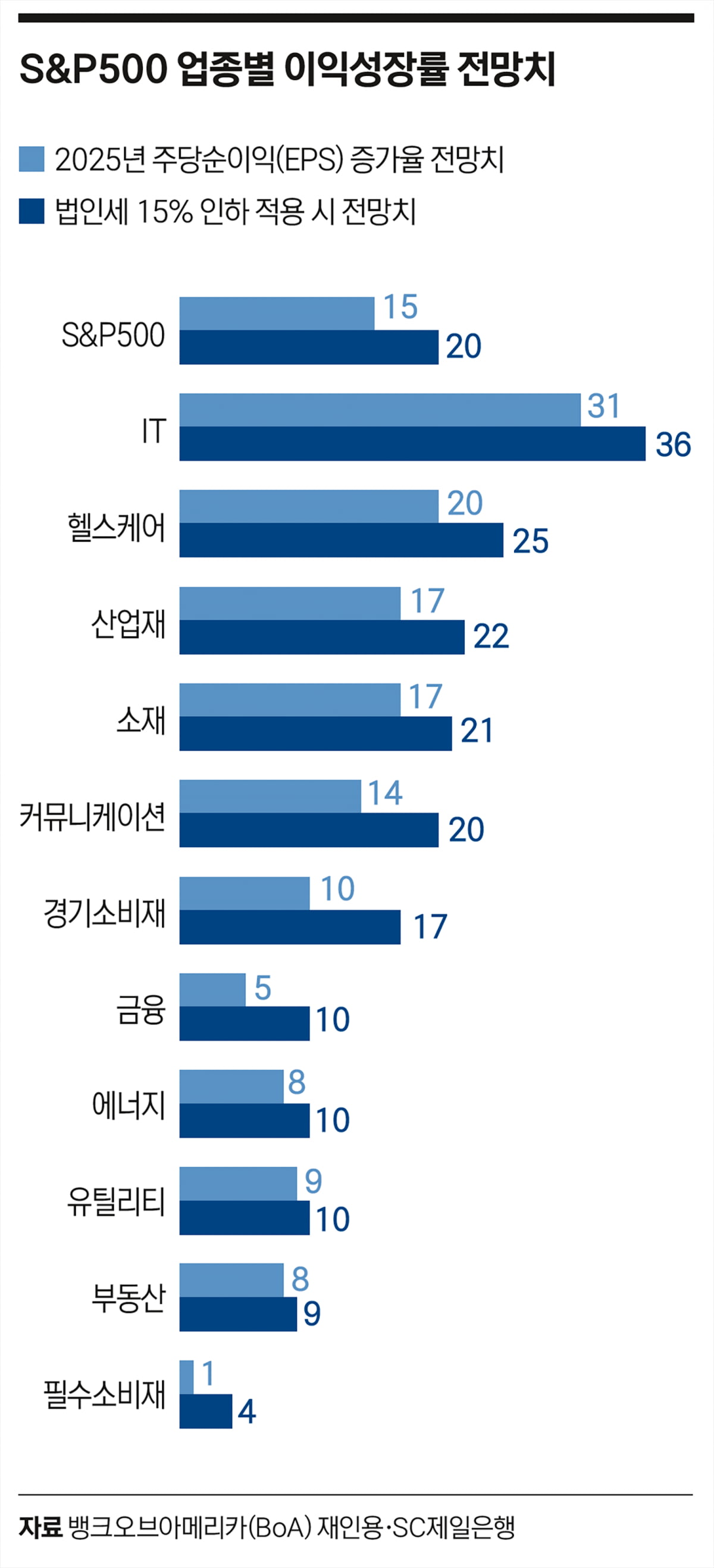

미국 주식이 비싸다는 점은 부담이다. 현재 스탠더드앤드푸어스(S&P)500 지수의 12개월 예상 주가수익비율(PER)는 22배 수준으로 닷컴 버블과 코로나19 팬데믹 직후의 강세장을 제외하면 가장 높은 수준에 해당한다. 그러나 기업 이익 관점에서 보면, 높은 성장성이 가격 부담을 상쇄할 것으로 보인다. 미국의 기업이익은 내년에도 연 15%의 성장이 예상되며, 이는 주요 주식 시장 내 가장 높은 수준에 해당한다. 감세와 규제 완화 효과를 감안하면 성장률은 20%까지도 높아질 수 있다. 업종 관점에서는 금융과 에너지 부문이 규제 완화의 수혜를 볼 것으로 예상되며, 수출주보다는 내수주에 더 우호적인 여건이 마련될 것으로 보인다.

또한 미국 내에는 혁신을 이끄는 성장 기업이 다수 포진돼 있다는 점도 긍정적이다. 트럼프 행정부는 바이든 행정부의 인공지능(AI) 규제 정책을 철회하고, 시장주도형 혁신을 강화하는 방향으로 정책 전환을 예고하고 있다. 이에 따라 민간 기업들의 혁신은 더욱 가속화될 것으로 보인다. 따라서 포트폴리오 내 미국 주식 비중을 의미 있게 담아 가는 가운데, 단기적으로 수혜 업종에 대해서도 비중 확대를 고려할 필요가 있다.

AI 산업 재편, 소프트웨어 기업이 주도권

정책과 공약이 단기적으로 미칠 영향 못지 않게, 중장기적으로는 미국의 재산업화와 인공지능(AI) 혁신이 금융 시장을 좌우할 전망이다. 팬데믹 당시 나타난 공급망 불안은 주요국의 탈세계화와 민족주의를 자극하는 촉매제가 됐다. 미국 역시 자국 내 제조업 부활을 위해 리쇼어링(해외 진출 기업의 본국 회귀)에 적극 나서는 등 정부와 민간의 투자 확대가 이어지고 있다. 이 과정에서 수혜가 예상되는 산업에 대한 관심이 필요하다.

AI 산업과 관련된 기술 혁신도 구조적인 변화를 이끌 주요 테마다. 기술주에서 태동한 혁신은 헬스케어, 금융, 커뮤니케이션 등 다양한 분야에서 시장의 판도를 바꾸고 있다. 지난 2년간 인프라에 해당하는 반도체와 하드웨어가 기술주 랠리를 주도했다면 앞으로는 소프트웨어 기업을 중심으로 AI 산업 발전의 주도권이 재편될 것으로 보인다.

한편 주요 동맹국과 외교적 긴장 확대가 시장 불안 요소가 될 수 있음에도 유의해야 한다. 미 달러(USD)와 금(gold)은 불확실성이 확대되는 시기에 포트폴리오 변동성을 완화시켜줄 수 있는 대표적인 안전자산이다. 미 달러의 경우 미국 우선주의 강화로 당분간 강세 흐름이 예상되며, 금의 경우 주요국 중앙은행의 수요 확대 및 지정학적 불안을 헤지(위험 회피)할 수 있는 대안이라는 점에서 각각 포트폴리오에서 일부 비중을 확보할 것을 권한다.

장기적으로 시장에 참여할 수 있는 파운데이션 포트폴리오 구축과 더불어 단기적으로 나타나는 전술적 투자 기회를 적극적으로 활용한다면, 향후 트럼프 재집권으로 격동이 예상되는 시대와 시장의 변화 속에서도 꾸준히 투자 수익을 확보해 갈 수 있을 것이다.

최보경 SC제일은행 투자전략상품부 팀장

관련뉴스