CJ제일제당의 바이오 사업부문은 ‘햇반’ ‘비비고’ 등 식품 사업에 비해 대중적인 인지도는 낮지만 설탕과 함께 회사를 글로벌 식음료 기업으로 키운 모태다. 일본 감미료 업체 아지노모토에서 기술 이전을 받아 1963년 ‘미풍’으로 출시한 MSG(글루탐산나트륨) 사업이 시초다. 1988년 인도네시아에 생산 기지를 설립하며 사료용 아미노산 라이신 시장에 진출한 것이 도약의 계기가 됐다.

바이오 사업부문은 라이신의 고성장에 힘입어 글로벌 그린 바이오 1위 업체로 발돋움했다. 최근 3년간 매년 4조원대 매출과 5000억~9000억원의 상각전영업이익(EBITDA)을 기록하며 성장세를 이어왔다. 그럼에도 CJ제일제당이 매각을 추진하기로 한 데는 “그룹의 제2 도약을 위해 온리원 정신을 되살려야 한다”는 경영 방침이 반영됐다는 평가다.

바이오 사업부문엔 그린 바이오 이외에 생분해 플라스틱 등 친환경 에너지·소재를 개발하는 화이트 바이오와 항체 치료제 등 신약을 만드는 레드 바이오도 포함돼 있다. 이번에 매각하는 대상은 전체 바이오 사업부문의 90% 이상을 차지하는 그린 바이오 사업이다. 화이트와 레드 바이오는 미래 사업으로 계속 육성한다는 계획이다.

그린 바이오 사업은 미국 중국 인도네시아 브라질 등 주요 국가에 11개 대형 생산 설비를 갖추고 있다. 글로벌 1위 사료용 아미노산 브랜드인 라이신과 트립토판, 발린을 포함해 8종의 대표 브랜드를 보유하고 있다. 이처럼 전 세계에 생산망과 판매망을 갖춘 점이 인수 후보들에게는 매력 포인트다.

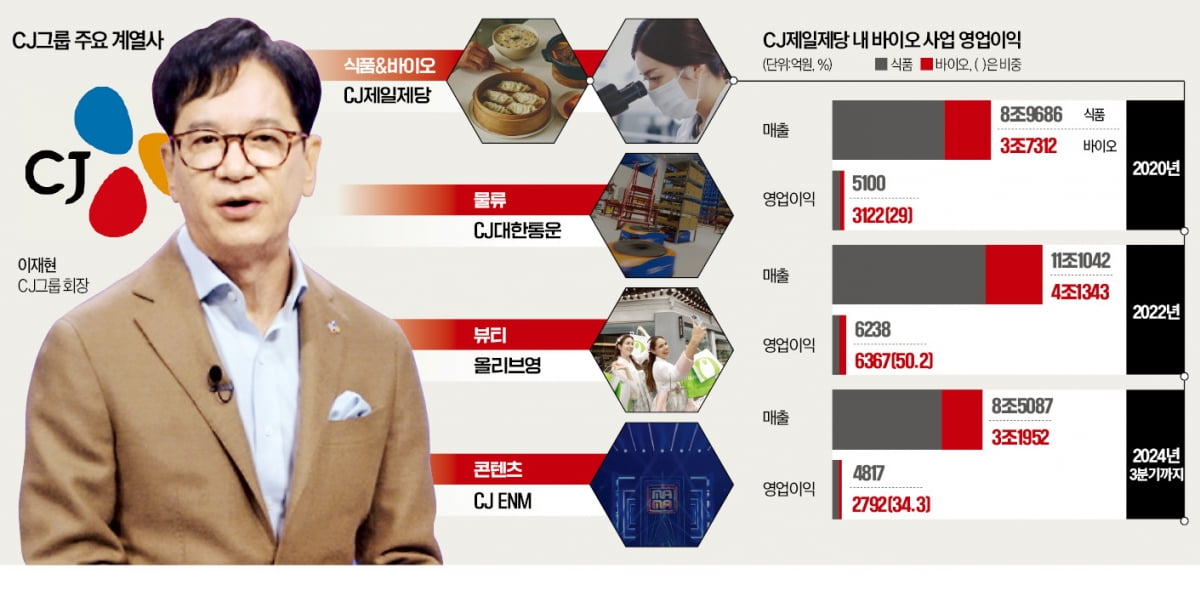

그린 바이오 사업이 퀀텀 점프한 계기는 코로나19다. 2020년 2조9817억원 수준이던 바이오 사업 매출은 2021년 3조7312억원, 2022년 4조8540억원으로 급증했다. 물류 대란으로 전 세계 축산업체 등이 적기에 사료용 아미노산을 공급받지 못해 가격이 치솟았기 때문이다. 경쟁사들이 물류난으로 배송에 어려움을 겪는 사이 미주 중국 등 전 세계 주요국에 현지 설비를 보유한 CJ제일제당은 적기 공급을 통해 세계 시장에서 점유율을 빠르게 확대했다.

그린 바이오 사업이 곡물 가격 등 원재료 시황과 육류 소비 수요에 따라 3~5년 주기로 실적 변화가 큰 ‘천수답 사업’이라는 점도 매각 결정에 영향을 미쳤다. 사료용 아미노산 전체 시장에서 비중이 높은 라이신, 트립토판 등의 품목은 진입장벽도 그리 높지 않다.

CJ제일제당은 그린 바이오 사업 매각 대금으로 ‘제2의 슈완스’ 등 초대형 인수합병(M&A)에 나설 전망이다. CJ그룹은 2018년 CJ헬로비전을 LG그룹에, 제약사업(CJ헬스케어)을 한국콜마에 매각했다. 모두 실적이 탄탄했지만 글로벌이 아니라 내수 기반 사업이란 공통점이 있었다. CJ그룹은 매각 대금으로 미국 냉동식품 2위 업체인 슈완스컴퍼니를 인수했다. 인수대금은 2조1000억원으로 CJ그룹 역사상 최대 규모였다. 슈완스 인수는 CJ제일제당이 글로벌 식품기업으로 도약하는 발판이 됐다. 인수 이후 코로나19로 간편식 수요가 급증한 가운데 CJ제일제당은 슈완스 물류망과 주류 유통 채널 등을 활용해 미국 시장 공략에 나섰다.

그 결과 2018년 3649억원 수준이던 CJ제일제당의 미국 내 식품 매출은 4조3807억원으로 급증했다.

차준호/전설리 기자 chacha@hankyung.com

관련뉴스