이 기사는 11월 19일 17:47 마켓인사이트에 게재된 기사입니다.

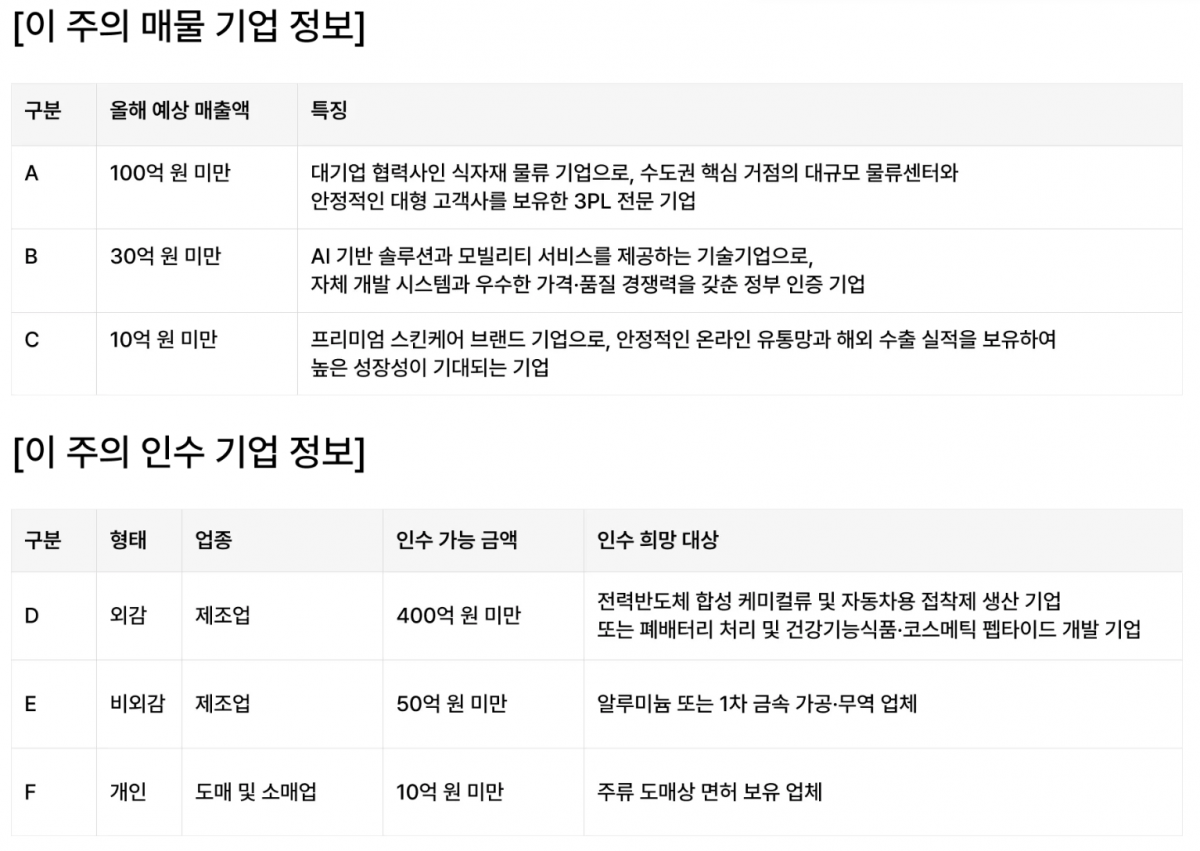

대기업 협력사인 수도권 소재 식자재 유통 물류기업이 인수합병(M&A) 시장에 매물로 나왔다. 인공지능(AI) 기반 스마트팩토리와 공유 모빌리티 서비스를 주력으로 하는 기술 기업도 한국경제신문 마켓인사이트와 브릿지코드가 함께 제공하는 M&A 물건정보 리스트에 이름을 올렸다.

12일 M&A업계에 따르면 수도권 주요 거점에 대규모 물류센터를 보유하고 있는 3PL(제3자물류) 전문기업이 매각을 추진하고 있다. 이 회사는 대형 단체급식 업체들과 장기 거래 관계를 바탕으로 꾸준한 매출을 유지하고 있고, 대형 식자재 제조사와 3PL 계약을 체결하고 있어 안정적 사업모델을 확보하고 있다.

물류 인프라도 탄탄하다. 수도권 핵심 물류 거점에 수천 평 규모의 물류센터를 운영하고 있다. 최근 냉장·냉동 시설을 대폭 확충했다. 특히 주요 생산시설이 밀집한 지역에 물류센터가 있어 신규 거래처 발굴에도 유리하다.

현 경영진은 효율적인 운영 시스템도 구축했다. 현장 인력은 도급 형태로 운영해 인건비 부담이 적고, 핵심 인력 중심의 슬림한 조직 구조를 갖추고 있다. 연 매출 규모는 약 100억원이다. 매각을 주관한 김대업 브릿지코드 파트너는 "A사는 대기업과의 안정적인 거래 기반과 전략적 요충지에 있는 물류 인프라를 갖춘 만큼 식자재 유통 시장 진출을 고려하는 기업들의 관심이 높을 것으로 예상된다"고 말했다.

AI 기반 스마트팩토리와 공유모빌리티 서비스를 주력으로 하는 기술 기업 B사도 매각 중이다. B사는 제조 현장의 디지털 전환과 친환경 모빌리티 서비스를 성공적으로 구현해왔다. AI와 사물인터넷(IoT)을 결합한 차별화된 솔루션을 제공하고 있다.

2019년 설립된 B사는 짧은 기간 동안 괄목할 만한 성과를 이뤄냈다는 평가를 받는다. 정부 기관으로부터 우수한 기술력을 인정받아 벤처기업 인증을 비롯한 다수의 인증과 수상 실적을 보유하고 있다.

스마트팩토리 분야에서는 AI 기반의 저가형 솔루션을 개발해 중소기업 시장을 공략하고 있다. 구독형 모델을 통해 고객사와의 장기적인 관계를 구축하고 있고, 고객사의 공급망을 활용한 부가가치 창출도 이뤄내고 있다.

공유모빌리티 서비스는 수도권을 중심으로 약 6만명의 이용자를 확보했다. 자체 개발한 IoT 단말기를 활용해 안정적인 데이터 수집과 시스템 운영이 가능하고, 이를 통해 서비스 품질을 지속적으로 개선하고 있다.

핵심 기술을 자체 개발했다는 점이 B사의 특징이다. 이를 통해 경쟁사 대비 70% 수준의 가격 경쟁력을 확보했다. 전체 임직원 중 40%에 달하는 연구개발 인력이 석박사급으로 구성돼 있어 기술 혁신을 위한 역량도 충분하다.

해외 시장 진출도 준비를 마쳤다. 다국어 서비스 지원 체계를 구축했고, 일본 의료 분야와의 협력 관계도 구축한 상태다. 관광 서비스와 스마트팜 등 신규 분야로의 확장 가능성도 풍부하다. 연 매출은 약 20억원 수준이다.

김 파트너는 "제조업 디지털 전환과 친환경 모빌리티 수요가 급증하는 시기에, 검증된 기술력과 안정적인 수익 모델을 보유한 B사의 가치는 더욱 빛을 발할 것"이라고 말했다.

다양한 유통 채널을 통해 빠른 성장세를 보이고 있는 프리미엄 스킨케어 브랜드 C사도 새 주인을 찾고 있다. C사의 주요 강점은 탄탄한 유통 경쟁력이다. 자사몰을 중심으로 주요 e커머스 플랫폼에서 안정적인 매출을 올리고 있다. 인플루언서 채널을 통한 판매도 활발하다. 특히 해외 시장 진출을 본격화해 수출 실적을 쌓아가고 있어 향후 성장 가능성이 높은 것으로 평가받는다.

20대부터 50대까지 폭넓은 여성 고객층을 확보했고, 공신력 있는 기관들의 검증을 통해 제품 신뢰도를 높였다. 제품 완성도도 높다. 올해 매출은 성장세를 이어갈 것으로 예상된다. 김 파트너는 "C사는 안정적인 유통망과 검증된 제품력을 바탕으로 꾸준한 성장이 기대되는 만큼 화장품 시장에서 새로운 도약을 준비하는 기업들에게 매력적인 기회가 될 것"이라고 했다.

새로운 성장 동력을 찾아 나서는 기업들의 인수 시도도 활발히 이어지고 있다. D사는 외감 기업을 대상으로 인수가 400억 원 미만의 전력반도체용 합성 케미컬, 자동차용 접착제, 폐배터리 처리용 케미컬, 펩타이드 전달체 개발 기업 인수를 검토 중이다.

E사는 개인기업을 대상으로 50억 원 미만의 알루미늄 제련·가공 업체나 1차 금속 가공 무역업체 인수를 고려하고 있다. 수도권 및 충청북도 소재 기업을 선호한다. F사는 비외감 기업을 대상으로 10억 원 미만의 주류 도매상 면허 보유 업체 인수를 희망하고 있다.

박종관 기자 pjk@hankyung.com

관련뉴스