연말정산에서 소득공제를 최대한 많이 받기 위한 방법으로는 ‘신용카드 25%’ 원칙이 꼽힌다. 신용카드 25% 원칙은 연간 신용카드 사용액이 연간 총 급여액(상여·수당 포함)의 25%에 이르는 순간 신용카드 사용을 멈추고 체크카드만 쓰는 방법이다.

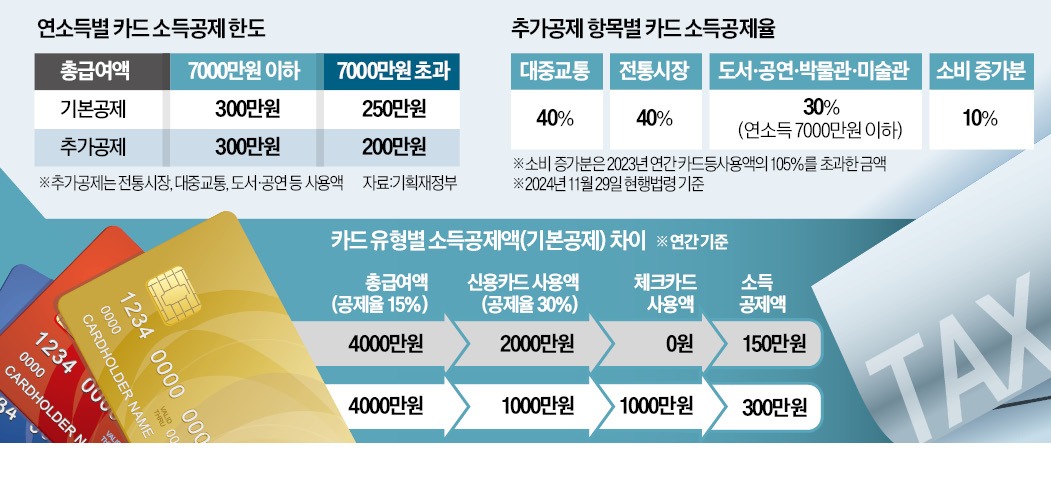

신용카드 25% 원칙이 소득공제 극대화 방법으로 거론되는 이유는 신용카드와 체크카드의 소득공제율이 다르기 때문이다. 신용카드의 소득공제율은 15%지만 체크카드(선불충전카드·지역화폐·현금영수증 포함)의 소득공제율은 30%다.

체크카드의 소득공제율이 높은데도 연소득의 25%까지는 신용카드 사용을 권하는 이유는 어떤 카드를 쓰더라도 연간 총급여의 25%를 넘는 카드 사용액에 대해서만 소득공제율이 적용되기 때문이다. 카드사에서 제공하는 결제 혜택은 일반적으로 체크카드보다 신용카드가 큰 만큼 소득공제와 무관한 소비구간(총급여의 0~25%)에선 신용카드를 우선 쓰는 게 유리하다.

다만 신용카드 혜택도 일반적으로 월별로 한도가 있다는 점에 주의해야 한다. 이에 연간 총급여를 기준으로 삼지 말고, 월별 신용카드 사용액을 월급의 4분의 1로 제한하는 방식이 합리적인 소비법으로 꼽힌다.

이 같은 전략이 가능한 이유는 국세청이 소득공제액을 산출하기 위해 총급여의 25%에 해당하는 소비액을 집계할 때 결제 순서와 무관하게 신용카드 사용액부터 우선 차감하기 때문이다. 예컨대 연간 총급여가 4000만원인 직장인이 올해 1~6월 체크카드로만 1000만원을 소비했고, 7~12월엔 신용카드로만 1000만원을 결제한다고 가정해보자. 이 직장인은 체크카드를 먼저 썼지만 총급여 25%에 해당하는 신용카드 사용액 1000만원이 먼저 차감되고 초과분인 1000만원에 대해 체크카드 소득공제율(30%)을 적용받는다. 결과적으로 소득공제 규모는 300만원(1000만원×30%)이다.

연금계좌 납입액에 대한 세액공제율은 총 급여액에 따라 다르다. 연간 총급여가 5500만원 이하인 경우엔 900만원 이하 납입액에 대해 16.5%의 세액공제율이 적용되고, 5500만원을 초과하는 경우엔 세액공제율이 13.2%다.

예를 들어 총급여액이 4000만원인 직장인이 지난 1월부터 12월까지 매달 75만원씩 총 900만원을 개인형퇴직연금(IRP)에 납입했다고 가정해보자. 이 직장인은 연말정산을 통해 내년에 148만5000원(900만원×16.5%)의 세금을 아낄 수 있다. 매달 나눠 내지 않고 연말에 일시에 납입해도 최대 900만원까지 세액공제 혜택이 적용된다.

이때 회사가 의무적으로 확정급여(DB)형이나 확정기여(DC)형 퇴직연금 계좌에 적립해주는 금액은 세액공제 대상에서 제외된다. 반면 개인이 DC형 퇴직연금 계좌에 추가로 납입하거나 IRP, 연금저축 계좌에 납입하는 돈은 세액공제 대상이다. DB형 퇴직연금 계좌엔 개인이 추가로 돈을 넣을 수 없다.

국세청은 지난 11월 15일부터 ‘연말정산 미리보기’ 서비스를 제공하고 있다. 이 서비스를 이용하면 지난 연말정산 결과와 올해 1~9월 카드 사용액을 토대로 내년 연말정산 예상세액을 계산해볼 수 있다. 국세청은 또 연말정산 미리보기 서비스를 통해 납세자가 올해 연봉의 변동, 부양가족 공제 변경에 따른 인적공제와 의료비 공제의 증감까지 미리 확인해볼 수 있도록 했다.

정의진 기자 justjin@hankyung.com

관련뉴스