노인 인구 비중이 높아지면서 부모가 보유한 주택을 상속받는 사람이 늘어나고 있다. 세법은 이런 경우 양도소득세 부담을 덜 수 있도록 물려받은 집을 주택 수에서 제외해주는 ‘상속주택 특례’를 두고 있다. 부모님이 보유한 주택 중 한 채만 혜택을 받을 수 있다. 상속주택 특례 조항에 대해 알아둬야 할 사항을 정리했다.

이런 비과세 혜택을 받으려면 다양한 요건을 충족해야 한다. 강모씨는 2017년 1월 8억원에 A주택을 매입하고 3년 뒤 부친을 여의었다. 2020년 6월 강씨와 강씨의 친형은 주택을 한 채씩 물려받았다. 부친이 상대적으로 오래 보유한 B주택은 형이, 짧게 보유한 C주택은 강씨가 상속받았다.

강씨는 지난해 8월 A주택을 11억원에 팔면서 상속주택 특례 조항에 따라 세금을 내지 않을 것으로 기대했다. 과세당국의 판단은 달랐다. 국세청은 “강씨의 형만 상속주택 특례를 받을 수 있다”며 강씨에게 양도소득세 7700만원을 부과했다. 현행 법령은 피상속인이 상속 개시 당시 2주택 이상 소유한 경우 어떤 주택을 상속주택 특례 대상으로 선정할지 순서를 정해놓고 있다. 최우선 순위는 피상속인이 소유한 기간이 가장 긴 주택이다. 이에 따라 강씨의 경우 부친이 더 오래 보유한 B주택만 상속주택 특례 적용을 받았다.

피상속인이 주택을 같은 기간 동안 보유했다면 피상속인이 ‘거주’한 기간이 긴 주택에 특례 혜택이 주어진다. 거주 기간도 같다면 피상속인이 상속 개시 당시 거주한 주택이 우선권을 갖는다. 그다음은 기준 시가가 더 높은 주택이다. 기준 시가도 같다면 상속인이 선택하는 주택이 특혜 대상이 된다. 세무업계 관계자는 “상속인끼리 어떤 주택을 상속 특례 대상으로 할지 마음대로 정할 수 있다고 생각하는 경우가 많은데 법령은 우선순위를 엄격하게 정하고 있다”고 설명했다.

세무업계에선 “상속주택 특례를 적용받을 때 보유 주택 중 어떤 집을 팔아야 세금을 아낄 수 있을지 꼼꼼히 따져봐야 한다”고 조언한다. 기존 주택 대신 상속받은 집을 먼저 팔면 상속주택 특례를 적용받을 수 없다. 그러나 상속개시일 기준 6개월 안에 상속주택을 매각한다면 양도세를 내지 않아도 된다. 양도세는 양도가액과 취득가액의 차이를 바탕으로 매겨지는데, 상속을 통해 받은 재산은 ‘상속개시일 전후 6개월 내 시가’로 평가된다. 물려받은 집을 6개월 이내 판다면 양도가액과 취득가액이 같아지기 때문에 양도세도 ‘0원’이 된다.

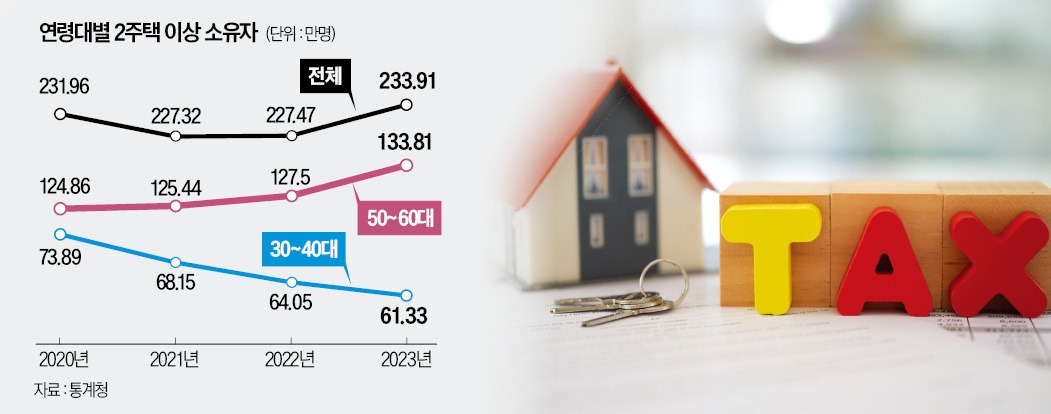

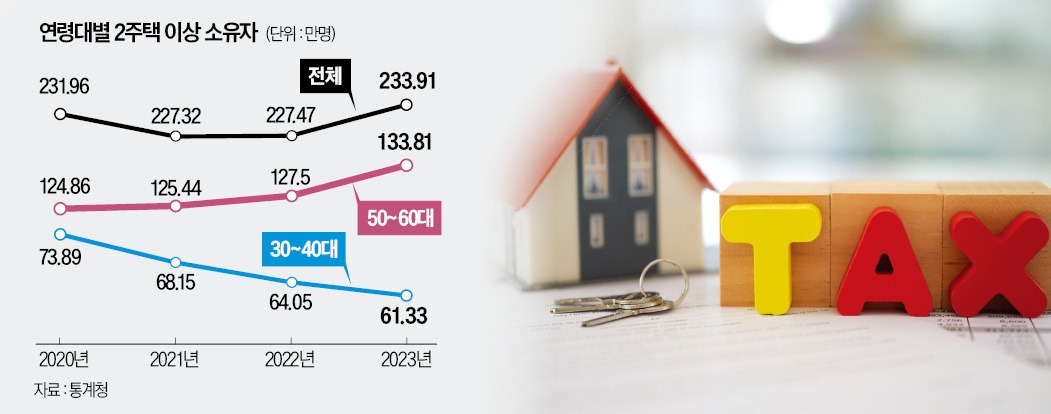

국내 2주택 이상 소유자는 2020년 231만9648명, 2021년 227만3255명, 2022년 227만4713명, 2023년 233만9163명 등으로 연도별로 큰 변동이 없다. 하지만 연령대별로는 다른 흐름이 나타난다. 30~40대는 2주택 이상 보유자가 2020년 73만8985명에서 2023년 61만3365명으로 3년간 17%(12만5620명) 줄었다. 같은 기간 50~60대는 124만8666명에서 133만8124명으로 7.2%(8만9458명) 증가했다. 부모로부터 상속받은 주택이 영향을 준 것으로 분석됐다.

이광식 기자 bumeran@hankyung.com

상속세 특례 받기 위한 요건

5일 국세청에 따르면 소득세법 시행령엔 상속으로 인해 다주택자가 된 납세자의 양도세 부담을 덜어주기 위한 목적의 상속주택 특례 혜택이 있다. 주택(일반 주택) 한 채를 보유한 1주택자가 주택을 상속받아 2주택을 보유하게 된 경우 당초 소유한 일반 주택을 팔 때 주택을 한 채 소유한 것으로 보고 세금을 물리지 않는 제도다. 상속주택엔 조합원 입주권과 분양권이 완공돼 취득한 주택도 포함된다.이런 비과세 혜택을 받으려면 다양한 요건을 충족해야 한다. 강모씨는 2017년 1월 8억원에 A주택을 매입하고 3년 뒤 부친을 여의었다. 2020년 6월 강씨와 강씨의 친형은 주택을 한 채씩 물려받았다. 부친이 상대적으로 오래 보유한 B주택은 형이, 짧게 보유한 C주택은 강씨가 상속받았다.

강씨는 지난해 8월 A주택을 11억원에 팔면서 상속주택 특례 조항에 따라 세금을 내지 않을 것으로 기대했다. 과세당국의 판단은 달랐다. 국세청은 “강씨의 형만 상속주택 특례를 받을 수 있다”며 강씨에게 양도소득세 7700만원을 부과했다. 현행 법령은 피상속인이 상속 개시 당시 2주택 이상 소유한 경우 어떤 주택을 상속주택 특례 대상으로 선정할지 순서를 정해놓고 있다. 최우선 순위는 피상속인이 소유한 기간이 가장 긴 주택이다. 이에 따라 강씨의 경우 부친이 더 오래 보유한 B주택만 상속주택 특례 적용을 받았다.

피상속인이 주택을 같은 기간 동안 보유했다면 피상속인이 ‘거주’한 기간이 긴 주택에 특례 혜택이 주어진다. 거주 기간도 같다면 피상속인이 상속 개시 당시 거주한 주택이 우선권을 갖는다. 그다음은 기준 시가가 더 높은 주택이다. 기준 시가도 같다면 상속인이 선택하는 주택이 특혜 대상이 된다. 세무업계 관계자는 “상속인끼리 어떤 주택을 상속 특례 대상으로 할지 마음대로 정할 수 있다고 생각하는 경우가 많은데 법령은 우선순위를 엄격하게 정하고 있다”고 설명했다.

집 6개월 이내 매각하면 양도세 없어

상속주택 특례가 적용되는 별도의 시한은 없다. 상속받은 집은 매각 시기와 관계없이 비과세 혜택을 받을 수 있다는 의미다. 단 2년 이상 보유(취득 당시 조정 대상 내 주택은 2년 이상 거주), 주택 가격 12억원 이하 등 1가구 1주택 비과세 요건은 충족해야 한다.세무업계에선 “상속주택 특례를 적용받을 때 보유 주택 중 어떤 집을 팔아야 세금을 아낄 수 있을지 꼼꼼히 따져봐야 한다”고 조언한다. 기존 주택 대신 상속받은 집을 먼저 팔면 상속주택 특례를 적용받을 수 없다. 그러나 상속개시일 기준 6개월 안에 상속주택을 매각한다면 양도세를 내지 않아도 된다. 양도세는 양도가액과 취득가액의 차이를 바탕으로 매겨지는데, 상속을 통해 받은 재산은 ‘상속개시일 전후 6개월 내 시가’로 평가된다. 물려받은 집을 6개월 이내 판다면 양도가액과 취득가액이 같아지기 때문에 양도세도 ‘0원’이 된다.

국내 2주택 이상 소유자는 2020년 231만9648명, 2021년 227만3255명, 2022년 227만4713명, 2023년 233만9163명 등으로 연도별로 큰 변동이 없다. 하지만 연령대별로는 다른 흐름이 나타난다. 30~40대는 2주택 이상 보유자가 2020년 73만8985명에서 2023년 61만3365명으로 3년간 17%(12만5620명) 줄었다. 같은 기간 50~60대는 124만8666명에서 133만8124명으로 7.2%(8만9458명) 증가했다. 부모로부터 상속받은 주택이 영향을 준 것으로 분석됐다.

이광식 기자 bumeran@hankyung.com

관련뉴스