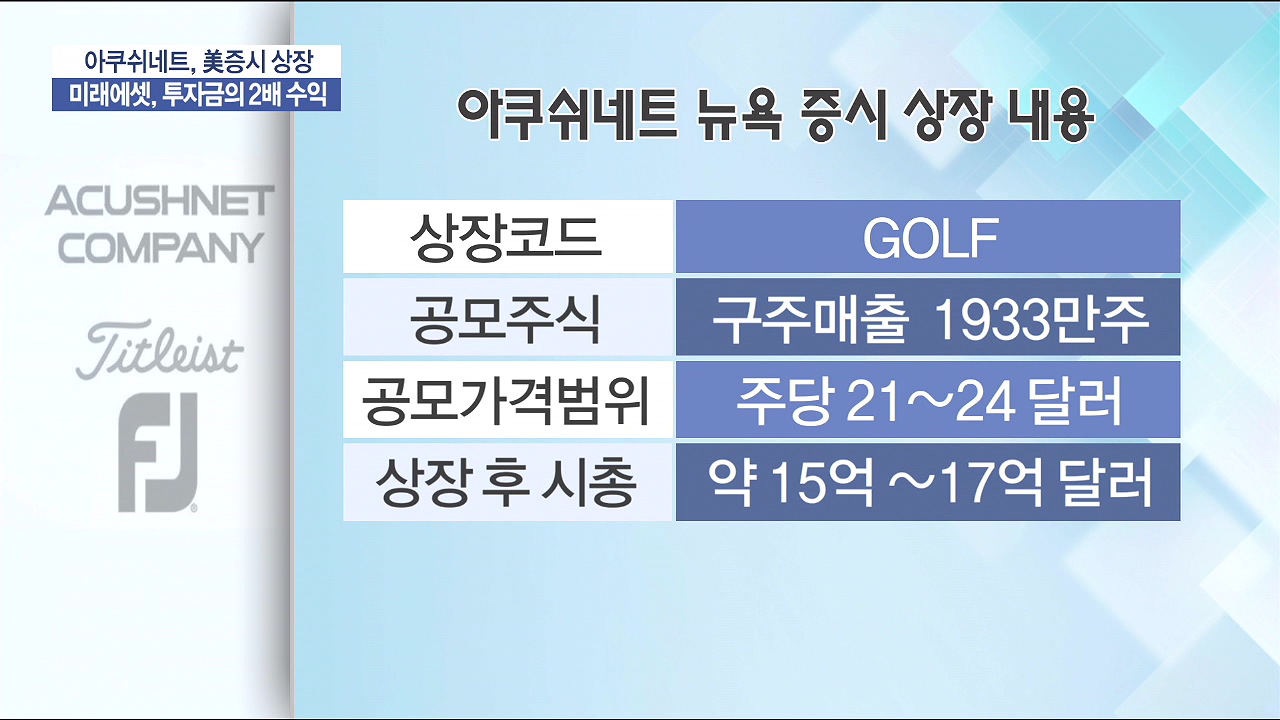

타이틀리스트, 풋조이 등 시계적인 골프용품 제조업체를 거느린 아쿠쉬네트가 현지 시각으로 오늘 28일 뉴욕증시에 상장합니다.

아쿠쉬네트는 2011년 휠라코리아를 중심으로 미래에셋 PE 등 국내 사모펀드가 자금을 대 인수한 회사인데요.

아쿠쉬네트의 상장이 어떤 의미를 갖고 또 휠라코리아 등 관련 기업들에 어떤 영향을 미칠지 김치형 기자가 전합니다.

<기자>

지난 2011년 휠라코리아는 글로벌 골프용품 시장의 독보적 1위 기업인 아쿠쉬네트 인수전에 뛰어들며 미래에셋을 중심으로 한 국내 금융사들과 손을 잡았습니다.

휠라코리아가 전략적 투자자로 중심을 잡고, 12억 달러 우리돈으로 1조3천억원에 달했던 인수자금의 부족분을 미래에셋 PE를 포함한 금융사들로부터 조달한 것입니다.

당시 인수자금 마련을 도왔던 미래에셋PE 등 재무적 투자자들의 투자방식은 신주인수권부사채와 전환사채, 상환전환우선주 등의 방식이었고, 투자금 회수를 위해 아쿠쉬네트를 인수 후 5년 내 상장한다는 조건이 붙어있었습니다.

오는 28일로 아쿠쉬네트의 뉴욕증시 상장 일정이 정해지며 일단 휠라코리아는 그간 인수자금 조달에 따른 재무적 부담을 상당부분 털게 됐음은 물론 아쿠쉬네트 보유지분의 상장에 따른 가치 상승에 모멘텀을 갖게 됐습니다.

<전화연결>

박희진 신한금융투자 연구원

"(아쿠쉬네트) 지분가치가 지금 공모가 올라온 게 상단 17.7억 달러, 원화로 2조 정도다.

(휠라코리아) 지분율 53.1% 감안하면 (지분가치만) 1조원 이상을 반영할 수 있다.

지금 (휠라코리아) 시가총액이 1조원 부근이기 때문에 지분 가치에 대한 (아쿠쉬네트의 상장)모멘텀은 있다고 본다."

미래에셋PE를 비롯한 재무적 투자자들도 5년만에 성공적 투자자금 회수에 들어가게 됩니다.

이번 아쿠쉬네트 상장 방식은 전체주식의 26.1%를 공모하는 것으로, 구주주들의 주식을 내놓는 구주매출로 진행됩니다.

재무적 투자자들이 보유한 아쿠쉬네트의 지분은 총 66.4%.

이들은 이 투자 지분을 크게 3개로 나눠 회수하는데, 이번 공모물량을 이들의 구주로 충당하는 만큼 투자금의 1/3 가량이 회수되고, 나머지는 절반은 상장직후 휠라코리아에 공모가의 1.05배로 매각하는 방식으로 그리고 잔여지분은 상장 후 순차적으로 시장에서 소화합니다.

당장 미래에셋 PE에 주축인 미래에셋증권은 아쿠쉬네트 인수에 1천억원을 투자해 5년간 배당만으로 360억원 가량을 이미 벌었고, 이번 상장을 통한 차익까지 더하면 해서도 700~800억원이 될 것으로 예상됩니다.

국내 금융투자업계에서는 이번 아쿠쉬네트의 상장은 국내 사모펀드 업계가 글로벌 1위 기업의 경영권을 인수는데 참여하고 해외 증시에 상장까지 성공해 투자금을 회수한 첫번째 사례라는 점에서 큰 의미가 있다고 평가하고 있습니다.

한국경제TV 김치형입니다.

관련뉴스