증권사모닝리포트입니다.

FOMC회의 결과, "1.50%-1.75%" 인상을 발표했습니다.

연준은 올해 세 차례 금리인상을 예고했는데요. 연준 위원 7명은 "올해 4번 금리인상 적절"하다는 의견도 밝혔습니다.

FOMC회의 이후, 어떻게 투자전략을 세우면 좋을지 증권사들의 전략 확인하겠습니다.

NH투자증권입니다.

연준은 장기 투자 사이클이 여전히 견조하다는 점에서 내년 및 내후년 금리 인상 속도가 가파를 수 있다는 여지를 남겼습니다.

생각보다 뜨겁지 않은 경기와 우려보다 완화적인 연준의 통화정책을 감안하면, 인플레이션 관련주(가치주)는 선별과 압축하는 것이 유리하며, 성장주의 우세는 지속될 가능성이 높을 것으로 보고 있습니다.

대신증권입니다.

올해 3회 인상 전망이 유지된 것은 금융시장에 우호적 영향을 줄 수 있다는 견해입니다.

특히 상당한 논란에도 신임 파월 체제가 올해 3회 인상이란 기존의 틀을 지켜낸 것은 전임 옐런 의장부터 이어진 점진적인 통화정책 정상화에 대한 의지가 여전히 유효하다고 봅니다.

단기적으로 미국을 비롯한 각국 장기금리는 안정적 흐름을 형성할 전망입니다.

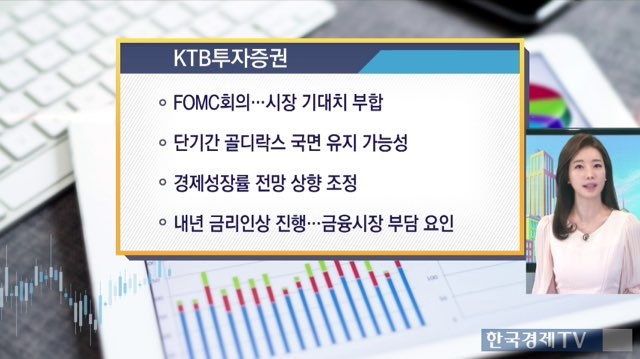

KTB투자증권입니다.

3월 FOMC회의는 시장의 기대치에 충분히 부합된 결과라고 보여지며, 단기간 골디락스 국면이 유지될 가능성을 지지해준 것으로 판단합니다.

다만 경제성장률 전망치의 상향 조정으로 중립금리가 상승함에 따라 내년의 금리인상이 한 차례 더 진행된다는 점에 금융시장이 다소 부담요인으로 인식할 가능성이 있습니다.

이베스트투자증권입니다.

이번 회의 결과, 4회 금리인상의 전망이 이전대비 확대된 것으로 봅니다.

3,6,9,12월 모두 인상을 하는 것이 투표권자의 분포상 예상되는 결정인데요. 파월 의장은 기자회견의 횟수를 늘리는 것을 신중하게 검토하고 있다고 발표했지만 단기간에 바뀔 것으로는 기대하지 않습니다. 그렇다면 앞으로는 투표권자의 발언의 중요성이 더욱 높아질 것으로 보입니다.

6월~9월 구간이 고비일 가능성이 높게 보이는데요. 6월 금리 인상 이후 경제지표가 나쁘지 않다면 4회 금리인상 가능성이 본격적으로 반영될 것으로 보기 때문입니다.

6월 금리결정 회의 전후의 경제 데이터와 이를 받아들인 연준 투표권자들의 성향변화를 유심히 판단해 볼 필요가 있습니다.

지금 낮아지는 금리 레벨에 안도하기에는 위험이 따른다는 의견입니다.

키움증권입니다.

올해 세 차례 금리 인상 전망이 유지되고, 연준의장의 기자회견도 시장 충격을 줄 만한 발언이 이어지지 않으면서 달러는 FOMC이후 하락한 것으로 봅니다.

한국 외환시장 전망은 달러/원 환율, 10원 하락하며 출발할 것으로 예상합니다.

달러가 약세를 보이며 3월 FOMC가 시장 충격을 최소화한 만큼 달러/원 환율에는 하락 압력으로 작용할 것으로 전망합니다.

유진투자증권입니다.

이번 3월 회의에서 미 연준의 연내 금리인상횟수 확대 가능성이 높아졌는데요. 그러나 미 달러가치 상승으로 연결될 것으로 전망하기엔 시기상조로 보고 있습니다.

다만, 2~3월 유로존 실사지표의 둔화흐름을 감안하면 하반기에 미 달러가치가 상승한다는 시각을 유지하고 있습니다.

한국경제TV 오세인 기자

관련뉴스