국내외 금융 전문가들이 현재의 금융시스템을 위협하는 가장 큰 요인으로 높은 가계부채 수준과 인플레이션을 꼽았다.

한국은행이 8일 이같은 내용의 `시스템 리스크 서베이(설문조사)` 결과를 발표했다. 이번 설문조사는 지난달 9일부터 22일까지 국내 금융기관 임직원, 금융업권별 협회와 금융·경제 연구소 직원, 해외 금융기관 한국투자 담당자 등 총 80명을 대상으로 진행됐다.

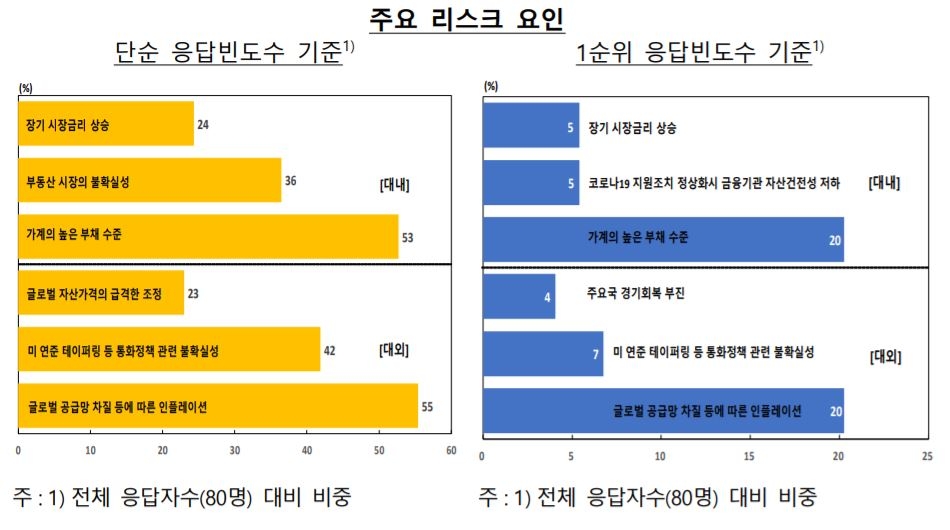

조사 결과 가장 많은 응답자가 높은 가계부채 수준(16명·20%)과 글로벌 공급망 차질 등에 따른 인플레이션(16명·20%)을 가장 큰 금융시스템 리스크 요인으로 꼽았다.

올 2분기 기준 국내총생산(GDP) 대비 가계부채비율은 104.2%로 나타났고, 국내 소비자물가 상승률은 지난달 3.7%로 약 10년 만에 최고 수준을 기록하는 등 2개월 연속 3%대를 나타내고 있다.

그 다음으로는 전체 응답자의 7%가 미국 연방준비제도(Fed·연준)의 테이퍼링(자산매입 축소) 등 통화정책 관련 불확실성을 지목했다.

장기적인 시장금리 상승과 코로나19 지원조치 종료 후 금융기관의 자산건전성 저하를 1순위 리스크 요인으로 꼽은 응답자는 각각 5%였다.

순위와 관계없이 단순 응답 빈도수(5가지 요인 복수응답)로 기준으로 해도 공급망 차질에 따른 인플레이션(55%)과 높은 가계부채(53%)가 1, 2순위였다.

미국 연준의 통화정책 불확실성(42%)과 국내 부동산 시장의 불확실성(36%), 장기적인 시장금리 상승(24%), 글로벌 자산 가격의 급격한 조정(23%) 등이 주요 리스크 요인으로 조사됐다.

응답자들은 인플레이션과 미국 연준의 통화정책 불확실성, 장기적인 시장금리 상승, 글로벌 자산 가격의 급격한 조정이 단기(1년 이내)에 현재화할 수 있다고 응답했다.

높은 가계부채와 부동산 시장의 불확실성은 1∼3년(중기) 리스크 요인으로 분류했다.

1년 내 금융시스템에 대한 충격이 발생할 가능성이 높다고 전망한 응답자는 올 상반기 9%에서 12%로 늘었고, 낮다고 본 응답자는 47%에서 39%로 줄었다.

1∼3년 이내에 금융시장에 충격이 나타날 가능성이 높다고 답한 비중 역시 29%에서 36%로 늘었고, 낮다고 답한 비중은 28%에서 25%로 줄었다.

응답자들은 금융시스템 안정성을 제고하기 위해 ▲가계부채에 대한 관리 ▲코로나19 지원조치의 질서있는 정상화 ▲부동산시장 안정 도모 등이 현시점에서 중요한 과제라고 답했다.

금융시장 전문가들은 "금융당국은 가계부채를 안정적으로 관리하는 가운데서도 과도한 규제에 대해서는 다소 신중할 필요가 있다"며 "금융기관은 차주의 채무상환능력을 지속적으로 점검하는 등 부실화 가능성에 충분히 대비해야 한다"고 강조했다.

관련뉴스