미국증시를 달군 ETF를 알아보는 글로벌 ETF 가이드 시간입니다.

글로벌콘텐츠부 오민지 기자와 함께 하겠습니다.

오 기자 오늘은 어떤 ETF 상품을 소개해주시나요?

<기자>

요즘 주유하시는 분들은 깜짝 깜짝 놀라신다고 합니다.

기름값이 자꾸 올라서인데요.

이 고유가 흐름 속에서 수혜를 본 ETF 상품은 어떤 건지 오늘 짚어보려고 합니다.

오늘의 ETF는 Energy Select Sector SPDR ETF입니다.

<앵커>

어떤 ETF인지 소개해주시죠.

<기자>

Energy Select Sector SPDR ETF, 티커명은 XLE입니다.

ETF 이름에 SPDR이 붙어있으면 State Street Global Advisors에서 운용하는 상품입니다.

대표적인 지수추종 ETF인 SPY로 유명한 회사입니다.

상장일은 1998년 12월 16일로 호랑이띠인데요.

올해로 띠가 두 번 돌아서 벌써 24년이나 된 ETF입니다.

그 동안에 닷컴버블, 세계 금융위기 그리고 코로나 사태까지 버텨온 경륜 있는 ETF라고 할 수 있는 거죠.

운용보수는 0.12%, 운용규모는 20억 달러가 넘는 수준입니다.

<앵커>

일단 국제유가가 얼마나 올랐는지 궁금한데요.

얼마나 많이 올랐나요?

<기자>

지난주에 3대 국제유가가 모두 배럴당 90달러 선을 돌파했습니다.

7년 만에 최고치입니다.

아시는 것처럼 코로나 이후 경기 회복세로 원유 수요는 높아지고 공급은 부족한 불균형이 이어지고 있어서입니다.

게다가 최근에 이어졌던 러시아와 우크라이나 갈등 상황도 한몫 했는데요.

러시아가 세계 3대 원유 생산국 중 하나인데 이런 갈등 상황에서 원유나 천연가스 수출을 중단하거나 생산량을 줄일 수도 있기 때문입니다.

최근에 미국이 이란을 대상으로 한 제재를 완화할 조짐을 보이면서 국제 유가가 잠시 하락세를 보이긴 했지만 여전히 높은 수준입니다.

<앵커>

그렇군요. 그럼 이런 고유가 상황에서 오늘 ETF가 왜 수혜를 봤는지 자세히 알려주시죠.

<기자>

네 먼저 보유 종목부터 짚어보겠습니다.

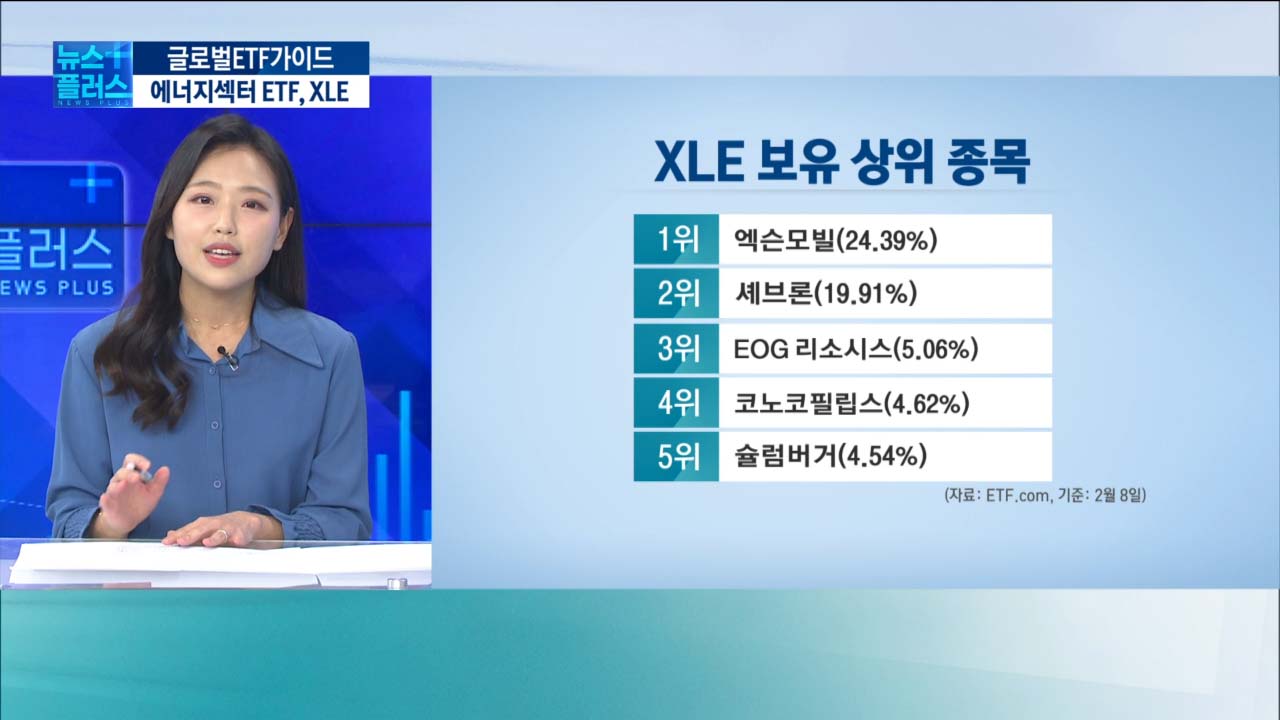

XLE 보유종목 상위 5개를 정리해봤습니다.

보시면 미국의 에너지 기업들이 차지하고 있습니다.

약 25%, ETF의 약 4분의 1을 차지하고 있는 엑슨모빌과 셰브론은 팬데믹 이후에 유가 상승으로 최근 호실적을 발표하기도 했는데요.

두 회사 모두 4분기 실적이 시장 예상치를 웃돌면서 배당금을 올렸고 자사주 매입 계획도 밝혔습니다.

이밖에도 미국 5대 셰일 생산업체 중 하나인 EOG 리소시스, 에너지 탐사와 채굴을 하는 코노코필립스, 미국 최대 유전 탐사기업 슐룸버거 등 에너지

기업들이 보유 상위 종목으로 포함돼 있습니다.

<앵커>

다 미국 기업인가요?

<기자>

네 맞습니다.

XLE는 S&P500에 속해있는 원유, 가스 등 에너지 기업을 투자하는 상품입니다.

당연히 100% 미국 기업만 해당되고요.

S&P500 기업이기 때문에 비교적 우량주, 대형주 위주로 구성되어 있습니다.

종목은 분기별로 리밸런싱되고 각 종목이 25% 비중을 넘지는 못하게 되어 있습니다.

<앵커>

그럼 XLE의 수익률은 어땠나요?

<기자>

지난 1년 동안 XLE과 S&P500을 추종하는 SPY를 비교해봤습니다.

SPY의 수익률도 우상향하고는 있지만 최근 고유가 흐름이 나타나면서 XLE의 수익률이 훨씬 더 눈에 띄게 상승했습니다.

XLE의 한 달 수익률은 16.39%, 3개월 수익률은 21.38%, 지난 1년 동안은 무려 70.94%나 상승했습니다.

수익률이 잘 나오다보니 서학개미들의 순매수도 두드러졌는데요.

올 들어 지금까지 서학개미들이 2,300만 달러 넘게 순매수하면서 ETF 상위 15위를 기록하고 있습니다.

<앵커>

고유가 시대에 수혜를 본 종목이 맞네요.

ETF 말고도 고유가 시대에서 수혜를 기대할 만한 종목은 없나요?

<기자>

고유가 시대에 투자자들에게 인기를 끌고 있는 또다른 상품도 있습니다.

사진을 준비했는데요. 뭔지 아시겠나요?

<앵커>

너구리인가요?

<기자>

네 제가 정말 좋아하는 동물이기도 한데요.

이 너구리가 투자자들 사이에서 고유가 수혜주로 꼽히는 종목입니다.

바로 티커명 NRGU인 Microsectors US Big Oil Index 3X레버리지 ETN입니다.

티커명 NRGU가 한글로 읽어보면 `너구`처럼 들리잖아요.

그래서 투자자들 사이에서는 너구리라는 별칭을 가지고 있는 상품이죠.

<앵커>

재밌네요. 이 상품은 어떤 상품이고 XLE와는 뭐가 다른가요?

<기자>

너구리 상품을 구성하고 있는 종목들인데요.

각 종목이 10% 비중으로 들어가 있습니다.

10개 종목 모두 XLE에 포함되어 있는 종목이죠.

차이점은 역시 3배 레버리지라는 점인데요.

상승과 하락의 폭이 압도적으로 크다는 점에서 변동성은 훨씬 더 클 수 있죠.

<앵커>

이번에 상승률은 어땠나요?

<기자>

그래프만 봐도 가파르게 상승한 걸 보실 수 있는데요.

상승률이 1개월간 37.71%, 3개월간 52.27%를 보였고요.

1년 동안은 무려 214.31% 올랐습니다.

1년 동안 200% 넘게 오른 거죠.

3배 레버리지 상품인 점을 참고하시면 앞서 본 XLE가 70% 상승했으니까 정말 딱 3배 오른 셈이죠.

<앵커>

그러네요. 고유가에 수혜를 보는 상품들이 좀 있네요.

그러면 유가 흐름 전망에 대해서도 짚어봐야겠죠?

<기자>

단기적으로는 유가가 계속 상승할 것이라는 전망이 우세한 상황입니다.

수급 불균형이 한동안 이어질 것으로 예상되고 우크라이나 리스크도 해소되지 않았기 때문인데요.

현지시간으로 8일 석유시장 전략가로 알려진 데이비드 로체는 CNBC와의 인터뷰에서 "국제유가가 배럴당 120달러까지 도달할 수 있다"고 말하기도 했습니다.

러시아가 우크라이나를 침공하면 러시아에 대한 제재가 있을 수도 있고 러시아가 전략적으로 자원을 이용할 수 있다는 점에서인데요.

국내 증권사의 전망도 유가 상승 흐름은 이어질 것이라고 보는 추세입니다.

SK증권 리포트에 따르면 "우크라이나 사태 뿐만 아니라 OPEC+도 향후 증산 계획에 그리 협조적이지 않다"라면서 상승 전망에 대한 이유를 제시했습니다.

90불인 현재 가격에서도 더 오를 수 있다는 의견이었습니다.

국제유가 흐름을 민감하게 살펴보고 투자 기회로 삼을 수 있을지 고려해보시는 것도 유효한 전략일 것으로 보입니다.

<앵커>

네 잘 들었습니다, 오 기자.

관련뉴스