미국 국채 장·단기 금리 격차가 급격히 축소되고 있습니다.

통상적으로 장기물과 단기물 간 금리 격차 축소는 경기 불황의 사전 신호로 해석되는데요.

우크라이나 사태로 물가 상승과 함께 경기 침체가 동반되는 스태그플레이션이 우려되면서 투자자들은 어떤 종목에 관심을 가져야할 지 난감해하고 있습니다.

그 해법을 박승원 기자가 전해드립니다.

<기자>

미래의 경기 상황을 종합한 지표인 미국 10년물 국채 금리.

우크라이나 사태 등 글로벌 경기를 둘러싼 우려가 엄습하면서 장기 금리를 끌어내리고 있습니다.

반면 미국이 약 3년만에 기준금리 인상에 나서면서 통화정책에 민감한 단기 금리는 빠르게 오르고 있습니다.

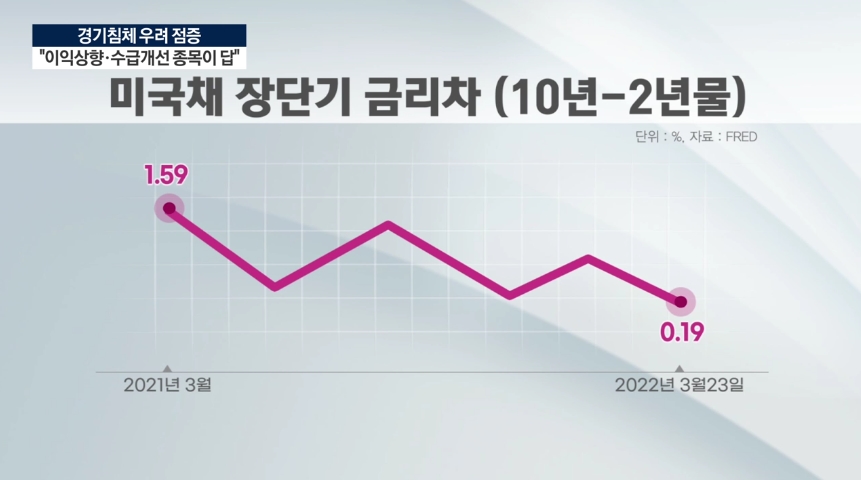

상황이 이렇자 미 국채 10년물과 2년물간의 금리 격차는 최근 19베이시스포인트(bp), 0.19%포인트까지 좁혀졌습니다.

지난해 1.59%포인트(159bp)까지 벌여졌던 금리차가 1년만에 크게 줄어든 겁니다.

국제유가 급등으로 수입원자재 가격이 오르고, 이로 인해 물가 상승과 함께 경기 침체가 동반되는 스태그플레이션이 우려된다는 점에서 시장의 경계감은 더욱 높아지고 있습니다.

현재 시장에선 미 연준의 매파적인 스탠스에 우크라이나 사태, 여기에 중국의 코로나19 방역 장기화 등으로 이르면 2분기에 장·단기 금리가 역전할 것으로 예상하고 있습니다.

[박민영 신한금융투자 연구원 : 단기물 금리의 경우 1월 인상 기조를 반영해 계속 상승할 수 밖에 없는 상황이고, 그렇다 보면 2, 3분기 게다가 3분기의 경우 물가가 둔화될 것이란 기대도 많이 약해진 상황이라 단기물은 더 빨리 올라갈 룸이 있다고 판단하고 있습니다.]

결국 미 연준이 한 번에 0.5%포인트를 인상하는 이른바 `빅스텝`에 따른 장·단기 금리 역전의 현실화로 시장의 변동성 확대가 불가피하다는 설명입니다.

다만 일각에선 장·단기 금리 역전 우려가 이미 시장에 반영된 만큼, 오히려 정책 불확실성 해소로 이어질 것이란 진단도 나오고 있습니다.

이 과정에서 이익이 상향되고 수급이 개선되는 종목을 중심으로 양호한 흐름이 기대된다는 관측입니다.

[김대준 한국투자증권 연구원 : 물가 압력 때문에 다음 회의 때 50bp 인상 이야기를 한다고 해도 사실 시장에선 이미 어느 정도 반영하고 있는 수치입니다. 가장 우려했던 정책 불확실성 해소가 나오기 때문에 시장은 올라간다 이 안에서 다 올라가는 게 아니라 어쨌든 이익 추정치가 상향되는 것에 약간 더 초점을 맞출 가능성이 높습니다.]

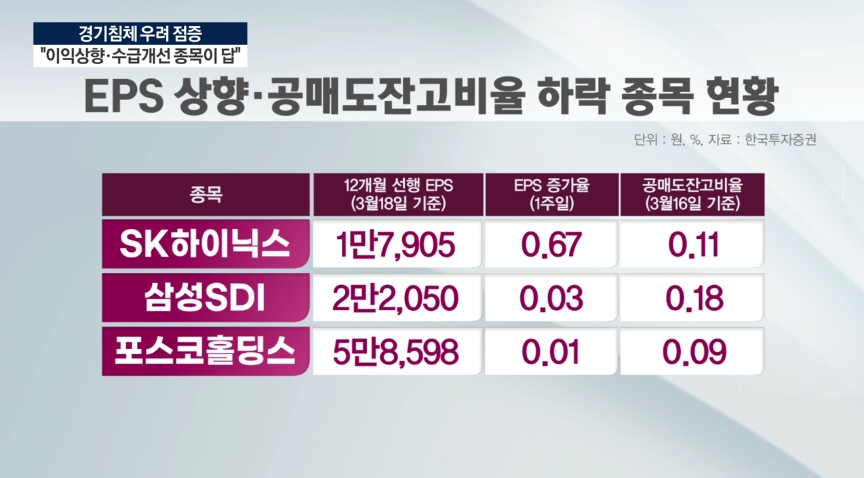

실제 12개월 선행 주당순이익(EPS)이 상향되고 공매도잔고비율이 낮아져 수급 불안이 해소된 종목을 주목할 필요가 있는데, 여기에는 SK하이닉스와 삼성SDI, 포스코홀딩스, 고려아연 등이 있습니다.

특히 이익이 상향되고 공매도잔고비율이 낮은 이들 기업 가운데 고려아연과 포스코홀딩스 등은 외국인 매수세가 몰리면서 최근 한달간 주가가 12% 이상 상승했습니다.

한국경제TV 박승원입니다.

관련뉴스