미국 중앙은행 연방준비제도(연준·Fed)의 연방공개시장위원회(FOMC) 정례회의가 일주일 앞으로 다가온 가운데 옵션 국채시장의 트레이더들은 이번 금리 인상이 마지막이 될 것이라는 전망에 베팅하고 있는 것으로 드러났다.

24일(현지시간) 블룸버그에 따르면 다음 주 통화정책 회의를 앞두고 SOFR(Secured Overnight Financing Rate)에 기반한 선물 거래들은 대부분 비둘기파적인 결과에 대한 헤징과 투자자들이 향후 몇 달 동안 연준의 추가 긴축에 대한 기대를 축소할 경우 이익을 얻을 노골적인 베팅에 맞춰져 있다. 또 이미 하반기 금리 인하 확률의 절반 정도가 반영돼 있는 것으로 드러났다.

블룸버그는 “SOFR 옵션에서 볼 수 있는 최근 비둘기파적 플레이의 한 예시는 2023년 9월 선물에서 가격이 책정되는 약 25bp의 금리 인상에 베팅하는 4천만 달러 포지션의 축적이다”라고 전했다. 다른 비둘기파적인 시나리오는 연방기금금리가 연준 당국자들이 말한 5% 수준보다 훨씬 낮을 가능성에 대한 헤징이 포함되며 현재 예측은 4.3% 수준인 것으로 전해졌다.

미국 재무부와 뉴욕 연방준비은행(연은)이 공동으로 설계한 SOFR을 기반으로 하는 선물시장은 미국 기준금리를 선반영하는 지표로 주목받고 있다.

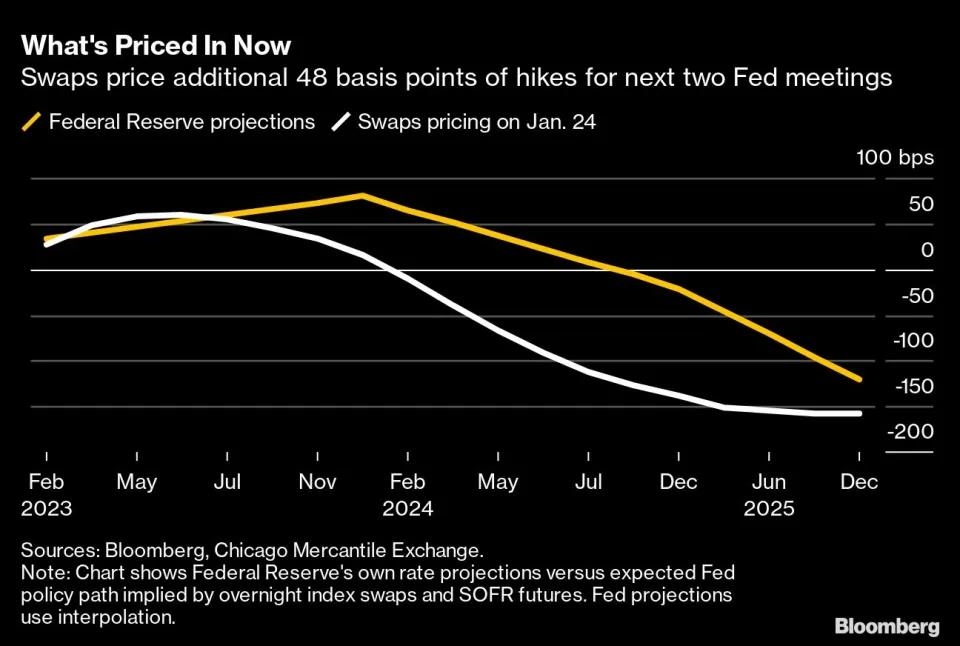

스왑 시장 또한 지난 주 동안 다음 두 번의 정책 회의에서 약 48bp의 금리 인상을 꾸준히 반영해 온 것으로 전해졌다. 이는 “연준이 다음 주에 기준금리를 25bp 인상하면 이것이 이번 긴축 사이클에서의 마지막 움직임이 될 것”이라는 예측을 의미한다고 블룸버그는 전했다.

국채 시장에서는 2020년 3월 이후 2년 만에 가장 큰 1개월 하락세를 기록하면서 단기 금리가 하락하기 시작했다. 채권 트레이더들은 연준의 정책금리 인상이 5%에 미치지 못할 것으로 베팅한 것으로 보여졌다.

한편 다음 두 FOMC 회의에서 25bp 금리 인상은 월가의 기본 시나리오이지만, 그 사이의 7주 간격이 전망에 불확실성을 더해 이번 회의로 금리 인상이 멈출 수 있다는 분석도 나왔다.

뉴욕 BMO 캐피털 마켓 미국 금리전략 책임자 이안 린겐(Ian Lyngen)은 전일 노트에 “2월과 3월 회의 사이의 시기차이를 감안할 때, 연준은 1분기 후반에 만날 때 미국 경제의 현상을 훨씬 더 잘 이해할 것”이라고 적었다.

현재 연준은 경제를 후행 지표들로 판단해 경기의 침체 수준을 과소평가한다는 지적을 받고 있는데, 긴축 결과가 더욱 드러날 1분기 말에 예정된 회의에서 시장 경기에 대해 더 잘 이해할 것이라는 예측이다.

그는 “다음 회의까지의 기간 동안 얻은 정보가 3월에 25bp 인상을 막기에 충분하지 않을 것으로 예상하지만, 5월 인상은 테이블에서 제거할 수 있다”고 분석했다.

관련뉴스