금리인하 시 우량채권·고배당주 유리

채권 ETF 도입되며 투자자 범위 확대

미국 연방준비제도(Fed·연준)가 이달 기준금리를 인하할 가능성이 100%로 점쳐집니다. 시장의 관심도 '빅컷(0.5%포인트 인하)'일지, '베이비컷(0.25%포인트 인하)'일지로 넘어갔습니다. 금리 인하기에 접어들 때마다 어김없이 짭짤한 수익이 기대되는 자산군이 있죠. 바로 '채권'입니다. 통상 금리가 내려가면, 채권 가격이 올라 매매 차익을 얻을 수 있기 때문인데요.

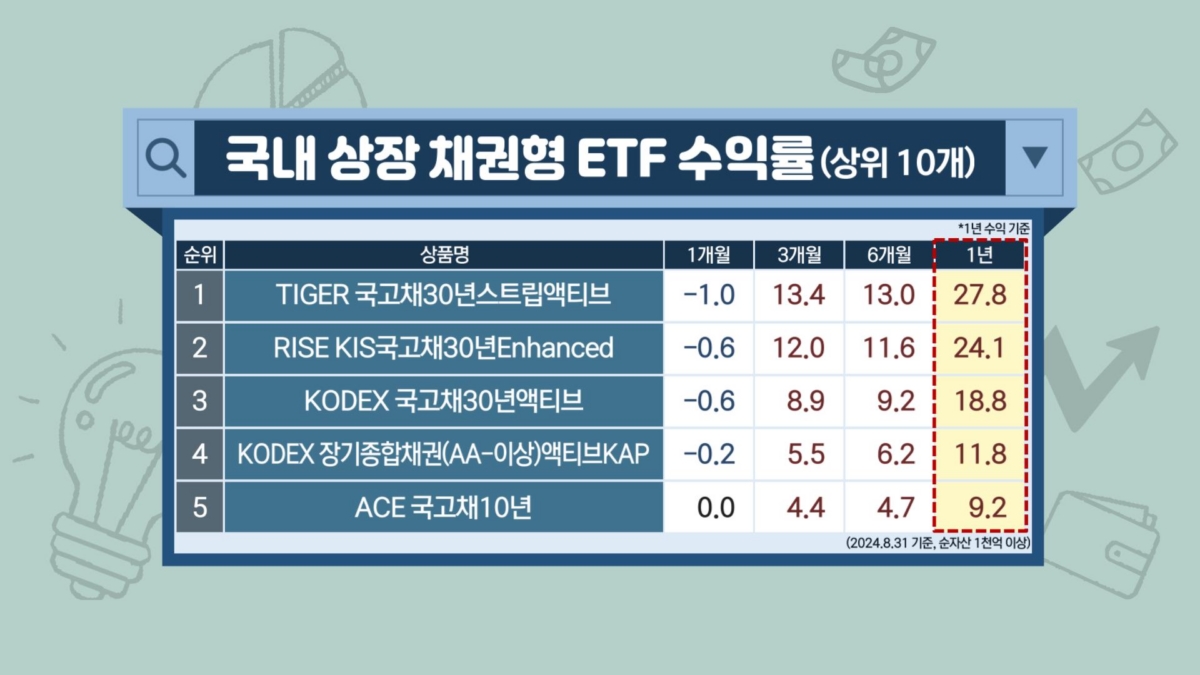

150조 원 규모로 커진 국내 상장지수펀드(ETF) 시장에서도 채권 투자가 활발하게 이뤄지고 있습니다. 성적도 우수한 편입니다. 국내에 상장된 채권형 ETF 중 상위 10개의 최근 1년 수익률을 살펴보면, 지난달 말 기준 7~27%대까지 견조한 성과를 냈습니다.

다만, 시장에서는 금리인하 기대감이 선반영됐다는 의견도 적지 않습니다. 투자자들도 지금 채권에 투자해봤자 늦은 것은 아닌지 고민이 많아지고 있죠. 6일 한국경제TV <투자의 재발견>은 마경환 GB투자자문 대표와 김찬영 KB자산운용 ETF사업본부장과 함께 금리인하가 기정사실화된 상황에서 채권 투자가 얼마나 유리한지, 채권 투자의 모든 것을 낱낱이 파헤쳐봤습니다.

◆국내 채권형 ETF 1년 수익률 최대 20%

투자자들 사이에서는 '채권은 주식만큼 수익을 낼 수 없다'는 인식이 있습니다. 채권이 대표적인 안전자산으로 꼽히는 만큼 '하이 리스크 하이 리턴(High Risk High Return·고위험 고수익)'의 투자 법칙에 어긋난다는 해석이죠.

이에 대해 김 본부장은 "연초 이후 S&P500과 나스닥100 지수가 20%도 채 못 오른 점을 고려하면, 이제 주식보다 채권이 수익률이 떨어진다는 말은 성립하기 어렵다"고 말했습니다. 실제로 'TIGER 국고채30년스트립액티브'의 최근 1년 수익률(지난달 말 기준)은 27.8%로 국내 채권형 ETF 중 가장 높았습니다. 그다음으로 'RISE KIS국고채30년Enhanced'(+24.1%)와 'KODEX 국고채30년액티브'(+18.8%), 'KODEX 장기종합채권(AA-이상)액티브KAP(+11.8%) 등이 뒤를 이었습니다.

하지만 마 대표는 "주식보다 채권이 비교적 안전한 편에 속하지만, 원금 손실 가능성도 있다"며 "모든 채권은 만기까지 보유할 경우 원금 손실 없이 확정 이자와 원금을 돌려받을 수 있지만, 만기 전에 현금화할 경우 투자 시점 대비 시장금리가 높게 형성되면 일정 부분 원금 손실 가능성이 있다"고 설명했습니다.

최근에 채권형 ETF가 잇따라 출시되면서 투자자 범위가 젊은 세대 위주로 확대되고 있는데요. 소액으로도 투자할 수 있고, 매매가 편리하다는 장점이 있어 채권형 ETF에 뭉칫돈이 몰리는 겁니다.

김 본부장은 "채권형 월배당 ETF에 대한 수요가 커지고 있다"며 "미국채에 투자하는 엔화노출형 상품을 통해 엔화 가치 변동에 따른 환차익과 미국채 금리 하락에 따른 자본차익을 동시에 추구할 수 있다"고 덧붙였습니다.

◆"투자 성향별 채권 전략 달리해야"

채권은 발행 주체와 신용도에 따라 국채와 국공채, 은행채, 일반 회사채 등으로 나뉩니다. 만기 기간에 따라서는 단기채와 중기채, 장기채 등으로 구분하는데요. 단기채는 유동성이 높지만 수익성이 낮고, 장기채는 수익성이 높은 대신 유동성이 낮다는 특징이 있습니다. 이 때문에 투자자들은 장기채와 단기채를 모두 활용한 포트폴리오를 구성할 필요가 있는 겁니다.

공격적 투자 성향을 지닌 투자자들은 장기채나 국채보다 표면 이자율이 높은 회사채에 투자하는 전략을, 안정적인 성향의 투자자라면 단기채와 국채 위주의 투자하는 전략이 유효하다는 분석이죠.

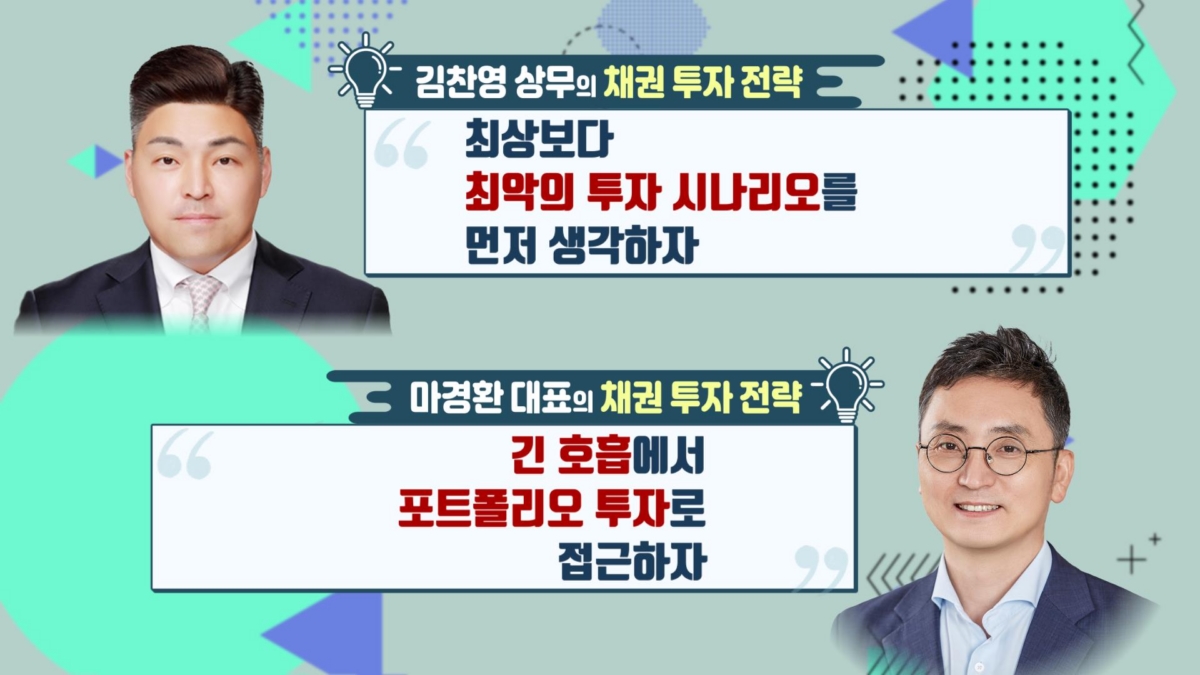

마 대표는 "채권은 매크로 환경에 영향을 받는 자산인 만큼 긴 호흡에서 투자해야 한다"고 강조했습니다. 채권의 듀레이션(평균 회수 기간)이 길수록 시장금리 변동에 따른 가격 민감도가 클 수밖에 없는데요. 금리가 하락할 때는 장기채가 단기채보다 높은 성과를 내는 데 유리하다는 설명입니다.

김 본부장은 "채권 투자는 최상보다 최악의 투자 시나리오를 먼저 가늠해봐야 한다"고 조언했습니다. 지금처럼 금리인하가 예상되는 시기에는 이미 시장금리가 내려가서 실제로 기준금리가 인하해도 시장금리가 크게 움직이지 않을 수 있다는 겁니다. 즉, 금리인하가 확실한 상황에서도 투자자들이 기준금리가 아닌 시장금리 상황을 면밀히 지켜보고 채권에 투자하는 것이 적절하다는 판단입니다.

※ 전체 내용은 다음 링크를 통해 한국경제TV <투자의 재발견> 영상에서 확인할 수 있습니다.

https://www.youtube.com/watch?v=_57YH7_6FNM

관련뉴스