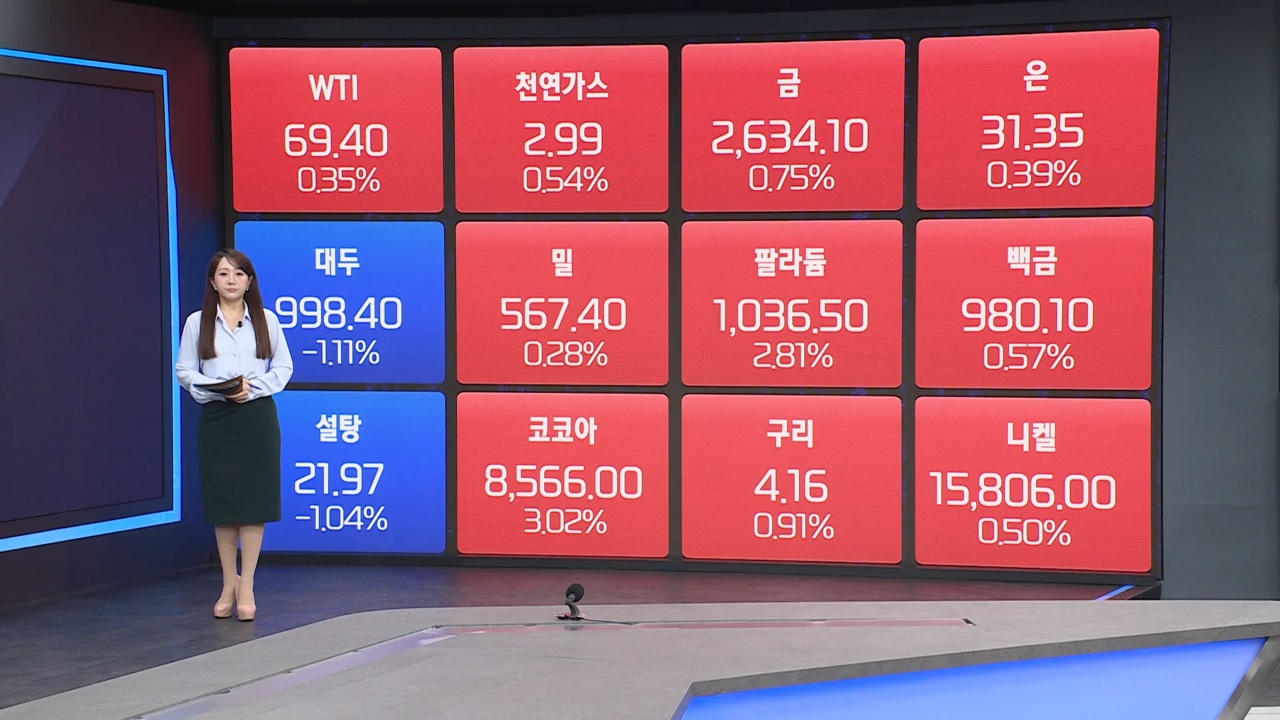

원자재 시황도 살펴보겠습니다. 현재 시간 5시 44분 지나가고 있고요, 5시 수치를 기준으로 하고 있습니다. 국제유가부터 보겠습니다. 러우 전쟁 격화와 노르웨이 최대 유전인 요한 스베르드럽의 생산 중단으로 전일 3% 넘게 급등했던 국제유가는, 우크라이나가 러시아를 미사일 포격했다는 보도와 함께 요한 스베르드럽의 가동 재개 소식까지 전해지며, 원유 시장은 안정세를 되찾았습니다. 국제유가는 0.3%대 상승에 머물고 있습니다. WTI는 69달러 중반대, 브렌트유는 73달러 중반대 나타내고 있고요, 미국 천연가스 선물도 강보합권 유지 중입니다. 대두 선물이 1% 하락, 밀 선물이 0.3% 상승 중인 가운데 가나와 코트디부아르의 건조한 기후로 코코아 선물이 3%대 오름세 연출하며 4개월래 최고치 기록 중입니다. 106선 극초입까지 밀려난 달러인덱스에 주요 금속 선물들도 일제히 상승불 켜고 있습니다. 금 선물이 0.7% 상승, 은과 백금, 니켈 선물이 0.5% 내외, 구리 선물도 1% 약간 안 되게 상방압력 받고 있고요, 팔라듐 선물도 2% 후반대 뛰고 있습니다.

암호화폐 시황도 살펴보겠습니다. 비트코인이 6거래일 만에 역대 최고치를 다시 한번 재경신했습니다. 장중 94,000달러를 돌파했고요, 현재는 92,700달러 선 터치 중입니다.

주요 ETF 동향도 살펴보겠습니다. 3대 지수 ETF 혼조세 나타내고 있고요, 섹터별로는 XLK 기술주 ETF가 0.7%로 상승폭이 가장 크고, 반대로는 XLE 에너지 ETF가 0.8%로 낙폭이 가장 깊습니다.

오늘은 ‘중국 증시’를 주제로 한 ETF 2가지 살펴보겠습니다. 부양책에 따른 전반적인 경제 변화, 그리고 원자재 쪽에서는 구리 관련해 차례대로 체크해 보겠습니다. 먼저, ‘아이셰어즈 중국 대형주ETF’, 티커명 FXI입니다. 아이셰어즈에서 운용하고 있고요, 중국 대형주들을 추종하고 있습니다. 미국 시장에서 투자가 가능한 중국 ETF들에는 어떤 것들이 있을까요? 이 FXI ETF와 동일하게 대형주 위주로 투자하는 ‘MSCI 아이셰어즈 중국 ETF’, 티커명 MCHI가 있고요, 소비재 기업 중 중대형주들의 흐름을 추적하는 ‘글로벌X 중국 소비재 ETF’, 티커명 CHIQ, 전기차, 배터리, 태양광, 풍력 등을 아우르는 친환경 테마 전반을 따르는 ‘MSCI 크레인셰어즈 중국 친환경 ETF’, 티커명 KGRN이 있습니다. 또, 비슷한 성향의 ETF로 두개씩 묶이는 ETF들도 인기가 많습니다. 티커명 KWEB인 ‘크레인셰어즈 중국 인터넷 ETF’는 중국의 인터넷 기술주들을 주로 취급하는데요, ‘디렉시온 데일리 CSI 중국 인터넷 2배 ETF’, 티커명 CWEB는 이 KWEB ETF와 거의 비슷하게 중국 IT주들을 다루지만, 2배 레버리지 상품입니다. 티커명이 우리말로 각각 음과 양을 뜻하는 ‘디렉시온 데일리 FTSE 중국 3배 ETF’, 티커명 YINN과 ‘디렉시온 데일리 FTSE 중국 인버스 3배 ETF’, 티커명 YANG입니다. 두 ETF 모두 동일하게 추종자산이 ‘FTSE 중국 50 지수’인데요, 중국의 시가총액 상위 50개들 기업들 주가, 즉 중국 증시의 상승과 하락 여부에 따라 움직인다는 뜻입니다. 차이점이 있다면 중국 증시가 1% 오를 때, 이 YINN ETF는 3%의 수익을 내지만 YANG ETF는 3%의 손실을 봅니다. 둘 다 3배 레버리지 상품으로 변동성이 매우 크고, 운용 보수도 1%대로 아주 비싼 편이기 때문에 리스크가 굉장히 높습니다. 한동안 부진했던 중국 시장이 당국의 대규모 경기부양책에 힘입어 빠르게 반등 중입니다. 다만, 정부가 제시한 ‘5% 경제 성장’ 목표를 이룰 수 있을지에 대한 의구심은 여전히 잔존하고요, 또, 부양책에 대한 실망감도 적지 않은 가운데, 중국 경제에 대한 중장기적 전망은 여전히 불투명합니다. 골드만삭스와 모간스탠리도 중국 정부의 부양책에 대한 회의감을 표하며, 중국 경제 둔화를 예측했고요, 이에 따라 중국 주식에 대한 목표치도 하향 조정했습니다. 골드만삭스는 현재 64 부근에서 움직이고 있는 MSCI 중국 지수의 2025년 말 목표치를 기존의 84에서 75까지 낮췄는데요, 트럼프 당선인의 고관세 등으로 인해 중국 주요 기업들의 이익이 크게 줄어들 것이라고 부연했습니다. 모간스탠리의 경우, 같은 수치의 내년말 목표치를 63으로 더 낮게 제시했습니다. MSCI 중국 지수가 부양책 공개 이후 2년 만에 최고치까지 올랐지만, 이후 즉각 15% 정도 반락하며 부양책에 대한 회의감을 잘 보여줬다고 강조했습니다. 모간스탠리는, 중국 정부가 도덕적 해이와 복지국가로의 전환에 대한 우려로 인해, 부동산 시장의 활성화를 위해 대중들이 기대할 만한 ‘충분한 자금’을 투입할 확률은 적다고 일축했습니다. 골드만삭스 역시 트럼프 2기 아래, 관세 부담이 확대된 것도 추후 중국 경제에는 악재로 작용할 것이라고 전했습니다. 다만, 관세의 규모, 형태, 시행 시기, 그리고 이에 따른 중국의 정책 반응 등이 아직 명확하지 않아 분석이 어렵다며, 관세는 앞으로 몇 달간 전세계 시장의 흐름을 주도할 핵심 요인이 될 것이므로 투자자들은 관세 관련 동향을 면밀하게 모니터링해야 한다고 조언했습니다. 실제로 이 FXI ETF에서도 지난 한주간, 총 9억 8,400만 달러의 자금이 빠져나가며, 5주 연속 순유출로 기록됐고요, 전문가들은 이에 대해 투자자들이 관세와 부양책에 대한 부정적인 시각을 가지고 있어, 중국 증시에 대해 불안감을 느끼고 있다며, 중국의 매크로 환경이 우호적이지 않다고 진단했습니다.

다음은 ‘글로벌X 구리 채굴 ETF’, 티커명 COPX입니다. 구리 채굴 기업들을 위주로 하는 ETF입니다. 대표적인 미장 구리 ETF는 크게 5가지 가지로 나뉩니다. 구리 채굴 기업들을 편입하는 COPX ETF와 ‘아이셰어즈 구리 및 광물 채굴 ETF’, 티커명 ICOP, 또 구리 업체들 중 중소형주들을 우선적으로 취하는 ‘스프랏 주니어 구리 채굴 ETF, 티커명 COPJ도 있고요, 구리 선물과 관련된 ‘미국 구리 ETF’, 티커명 CPER, ‘스프랏 구리 채굴 ETF’, 티커명COPP도 있습니다. 금융 시장에서 구리는 ‘닥터 코퍼’, 즉 세계 경기의 바로미터가 되어주는 ‘박사’ 역할을 한다는 별칭을 가지고 있습니다. 그만큼, 제조업과 산업 분야에서 구리는 필수적인 존재인데요, 특히 중국이 세계 최대 시장인 만큼, 중국 경기와 밀접한 연관을 갖습니다. 하지만 역시나 중국 부양책에 대한 부정론, 트럼프 당선인의 관세 공약, 그리고 최근 달러화 강세로 인해, 구리 선물 역시 하락세를 이어가고 있습니다. 오늘은 달러인덱스가 약세를 나타내며, 구리 선물이 톤당 9,120달러 대까지 회복했지만 지난 이틀간, 9,000달러 아래로 떨어졌고요, 지난 14일 기준, 8,768달러까지도 내려가며 64일 만에 최저치를 찍었고요, 추후 단기적으로는 재하락 가능성이 훨씬 높다고 합니다. 씨티그룹은 구리 선물이 향후 3개월 안에 톤당 8,500달러까지 밀려날 것이라고 했는데요, 다만, 분석가들은 중장기적으로는 긍정적인 부분도 없지는 않다고 덧붙였습니다. 중국 정부가 전기차에 대한 보조금을 늘리는 등 재생에너지 전환에 대한 각고의 노력을 다하고 있고, 또 광산 공급 제약 등으로 인해, 수급 불균형이 초래될 것이며, 이가 가시화될 경우, 2025년에는 구리 선물이 톤당 10,000달러, 2029년에는 15,000달러가 될 수도 있다고 했습니다.

최보화 외신캐스터

관련뉴스