국민연금 따라 기관투자자 잇단 찬성…압도적 찬성률

(서울=연합뉴스) 김연정 기자 = 정부가 마련한 대우조선해양[042660] 채무 재조정안이 17일 열린 세 차례의 사채권자 집회에서 모두 무난히 통과됐다.

국민연금을 시작으로 우정사업본부, 사학연금 등 주요 기관투자자들이 이미 찬성 입장을 밝혔기 때문에 18일 열릴 두 차례의 사채권자 집회도 채무 재조정안 통과가 유력하다.

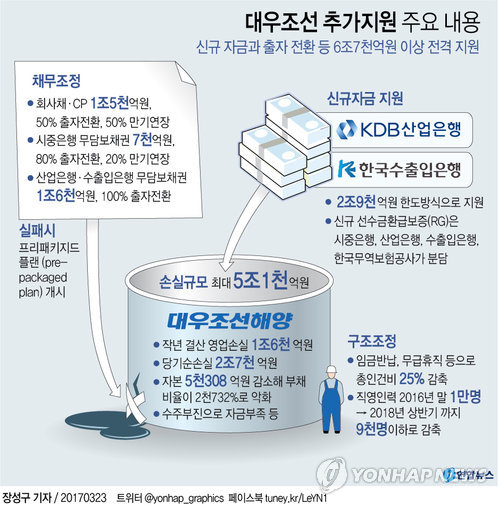

이로써 대우조선은 단기 법정관리인 'P플랜(프리패키지드플랜)' 위기를 모면하고 산업은행과 수출입은행으로부터 신규 자금 2조9천억원을 지원받을 가능성이 매우 커졌다.

대우조선은 17일 오전 10시와 오후 2시, 오후 5시에 다동 대우조선 서울사무소에서 개최한 1~3차 사채권자 집회에서 정부의 채무재조정안이 참석 채권액의 3분의 2 이상 동의를 얻어 가결됐다고 밝혔다.

채무재조정안은 오는 21일부터 2019년 4월까지 만기 도래하는 회사채 총 1조3천500억원에 대해 50%는 주식으로 바꿔 받고(출자전환), 나머지 50%는 만기를 3년 연장해주는 내용이다.

이날 오전 10시에 7월 만기 3천억원 규모의 회사채를 대상으로 열린 첫 번째 집회에서는 총 3천억원 중 2천403억5천800만원이 참석해 99.9%의 찬성으로 채무재조정안이 1시간 만에 가결됐다.

오후 2시에 11월 만기 2천억원 규모의 회사채에 대해 열린 두 번째 집회는 1천800억2천400만원이 참석해 98.99%의 찬성으로 20분만에 채무재조정안이 통과됐다.

오후 5시에 4월 만기 4천400억원어치 회사채에 대해 열린 3차 집회에서도 3천560억5천196만원(80.92%)이 참석해 96.37%의 찬성으로 채무재조정안이 가결됐다.

3차 집회는 개인투자자들 50여명이 참석해 질의응답이 길어지면서 2시간20분가량 소요됐다.

3차례 집회 모두 반대 의사는 없었고, 높은 찬성률을 기록했다.

이날 새벽 0시께 국민연금이 채무조정안 찬성 입장을 밝히자, 다른 투자자들도 잇따라 찬성 의견을 냈기 때문으로 보인다.

사채권자의 90%가 기관투자자들이었으며 국민연금(3천900억원), 우정사업본부(1천600억원), 사학연금(1천억원), 신협(900억원), 수협(600억원), 중소기업중앙회(400억원), 한국증권금융(200억원) 등 주요 투자자들 모두 찬성한 것으로 분석된다.

개인 투자자들은 삼정회계법인 실사보고서 등 정보 제공이 상대적으로 미흡했다는 불만을 제기했으며, 대주주의 희생이 더 필요하다는 점, 3년 뒤 회사채 상환 의구심 등을 거론하며 격앙된 분위기도 있었다.

이와 관련, 삼정회계법인 회계사와 CEO 등이 직접 참석해 충분한 설명과 토론으로 이해의 간극을 좁혔다고 대우조선은 전했다.

대우조선은 18일 오전 10시에 2019년 4월 만기 600억원 규모, 오후 2시에 내년 3월 만기의 3천500억원 규모의 회사채에 대해 각각 4차, 5차 사채권자 집회를 연다.

4~5차 집회 모두 현재로썬 무난한 가결이 예상된다.

사채권자집회에서 채무 재조정안이 가결되려면 5개 회차마다 참석 채권액의 3분의 2 이상 동의를 얻어야 한다.

전체 채권액으로는 3분의 1 이상의 동의를 얻어야 하는데 이 조건이 이미 충족된 것으로 파악되기 때문이다.

대우조선 관계자는 "오늘 3회차 모두 높은 찬성률로 가결됐지만 아직 2회차가 남아 안심할 상황은 아니다"라며 "마지막까지 채무조정안이 원만하게 잘 처리되도록 노력하겠다"고 말했다.

대우조선은 사채권자 집회가 잘 마무리되면 곧바로 2천억원에 이르는 기업어음(CP) 보유 채권자들의 동의를 받아야 한다. 이들은 회사채 채무조정 결정을 그대로 따를 가능성이 큰 것으로 관측된다.

금융당국은 대우조선이 자율적 채무 재조정에 성공하면 유동성 위기 해소를 위해 당장 이달 말부터 2조9천억원의 신규 자금을 지원할 예정이다.

yjkim84@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스