채이배 '분리과세 주택임대소득 필요경비율 조정 법안' 발의

(세종=연합뉴스) 김연정 기자 = 분리과세 주택임대소득에 대해 일괄 적용하는 필요 경비율을 대폭 낮추고 추가 공제를 폐지하는 방안이 국회에서 추진된다.

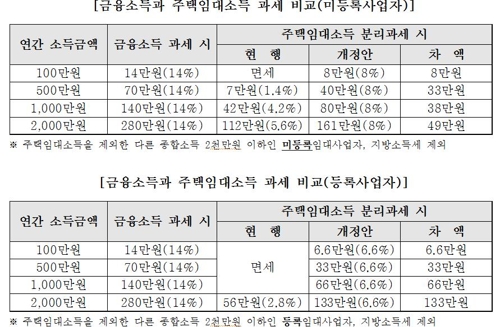

현행 과세체계에서는 동일한 소득을 얻었더라도 금융소득과 임대소득에 부과되는 세금이 배 이상으로 차이가 나 조세정의나 과세형평에 어긋나기 때문이다.

30일 국회에 따르면 바른미래당 채이배 의원은 분리과세 주택임대소득에 대해 최대 60%를 인정하는 필요 경비율을 하향조정하고, 추가 공제 혜택은 폐지하는 내용의 소득세법 개정안을 대표 발의했다.

현행 체계에서 월세 100만원을 받는 등록임대사업자가 다른 소득이 없을 경우 분리과세 신청 시 소득세 실효세율이 1%도 되지 않는다.

월세 100만원을 받는 등록임대사업자가 분리과세를 선택할 경우 연간 720만원(60%)의 경비를 인정받아 480만원에 대해 14%의 세율을 곱한 67만2천원의 세금만 내면 된다.

나아가, 주택 임대소득을 제외한 다른 종합소득이 2천만원 이하라면 추가로 400만원을 공제해주기 때문에 80만원에 대해 14%의 세율을 곱한 11만2천원(지방소득세 제외)의 세금만 내게 된다.

반면, 동일하게 연간 1천200만원의 금융소득을 얻은 경우 현행 과세체계에서는 14%의 세율을 곱한 168만원의 세금을 내야 한다.

채이배 의원은 "같은 1천200만원의 소득인데 임대소득에 대해서는 실효세율이 1%도 안 돼 세금을 11만2천원만 내고, 금융소득은 168만원을 내는 것은 조세정의·과세형평의 문제가 있다"고 주장했다.

다른 소득 없이 연간 금융소득과 주택임대소득을 각각 2천만원 번 경우를 분석해 보면, 금융소득에 대한 세금은 280만원이지만 임대소득에 대한 세금은 112만원에 불과했다.

2천만원 이하 분리과세 주택임대소득의 세 부담을 살펴보면, 주택임대소득을 제외한 다른 종합소득금액이 2천만원 이하이면서 사업자등록을 하지 않은 경우는 소득 구간에 따라 실효세율이 최대 5.6%였다. 사업자등록을 한 경우는 실효세율이 최대 2.8%였다. 과세 금액으로는 사업자등록이 없는 경우 최대 112만원, 사업자등록이 있는 경우는 최대 56만원이다.

여기에 올해까지 적용되는 소형주택 임대사업자 세액감면까지 더하면 실효세율은 더 낮아진다. 또한, 현행 소득세법은 2천만원 이하 주택임대소득자로서 분리과세를 선택한 경우 지출 경비가 없더라도 미등록 임대사업자는 50%, 등록임대사업자는 60%의 필요경비를 인정해 준다.

채 의원은 "현행 제도는 임대소득을 다른 소득과 합산해 종합소득세로 신고하는 것이 원칙임에도 누진세를 피할 수 있도록 '특혜성' 분리과세를 도입하고 있다"면서 "분리과세를 폐지할 순 없지만 필요경비율을 조정하고 추가 공제를 없앨 필요가 있다"고 주장했다.

개정안은 분리과세 신청 시 미등록 임대사업자는 단순경비율(2018년 기준 42.6%)을 공제해주고, 등록 임대사업자는 단순경비율에 10%포인트를 가산한 비율을 공제하는 내용을 담았다.

그는 "지금도 임대주택 관리에 소요되는 비용을 고려해 종합소득으로 신고하더라도 단순경비율은 차감해주기 때문"이라고 설명했다.

yjkim84@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스