자산 회수에만 3년 이상, 분쟁조정·소송도 수년 걸릴 듯

(서울=연합뉴스) 임미나 김아람 기자 = 라임자산운용(이하 라임)이 1조6천700억원 규모 환매 중단 펀드의 손실률 윤곽을 14일 발표하면서 투자자들의 가슴이 타들어 가는 상황이다. 게다가 이번에 손실 처리되고 남은 투자금이라도 언제 돌려받을 수 있을지 명확히 알 수 없다는 점이 투자자들을 더 애태우고 있다.

펀드 투자자산의 만기가 긴 경우에는 회수에 그만큼 시간이 오래 걸리고, 소송을 통해 법정 싸움을 벌인다 해도 대법원 최종 판결과 배상까지는 몇 년이 걸릴지 알 수 없다.

또 라임과 총수익스와프(TRS) 계약으로 돈을 대준 증권사들과 펀드를 잘못 판매한 책임으로 투자자들에게 배상해야 하는 은행·증권사 등 여러 이해관계자가 얽혀있어 금융당국의 분쟁조정 과정도 쉽지 않을 전망이다.

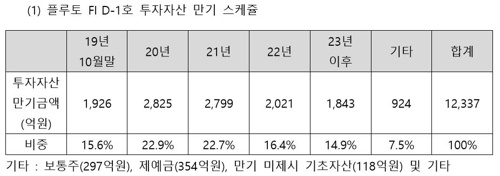

◇ 2개 모펀드 자산 만기 '2023년 이후'가 30%

라임은 이달 18일 기준으로 2개 모(母)펀드 '플루토 FI D-1호'(이하 플루토)와 '테티스 2호'(이하 테티스)의 순자산가치(NAV)가 환매 중단 전인 작년 9월 말보다 각각 49%, 30% 줄었다고 이날 밝혔다.

회계 실사를 받기 직전인 작년 10월 말 기준으로 플루토(9천373억원)의 편입 기초자산 비중은 부동산이 41.4%로 가장 크고 기업의 전환사채(CB)·신주인수권부사채(BW) 등 메자닌이 31.5%, 사모사채가 21.8% 등 순이다.

테티스(2천424억원) 역시 편입 자산 가운데 메자닌 비중이 62.7%, 사모사채가 12.9%나 돼 유동화가 쉽지 않다.

메자닌과 사모사채는 정해진 만기가 있어서 기업의 자금 유동성에 문제가 생기거나 주가가 내려간 경우에는 만기까지 기다릴 수밖에 없고, 자금 사정이 악화한 한계기업의 경우에는 만기가 된다 해도 원금 회수가 안 될 수도 있다.

라임이 공개한 자산 만기를 보면 플루토는 올해 내인 금액이 22.9%, 내년 22.7%, 2022년 16.4%, 2023년 이후가 14.9%다. 테티스는 올해 안이 9.5%, 내년 25.8%, 2022년 32.1%, 2023년 이후가 15.1%다. 두 펀드에서 2023년 이후가 만기인 자산이 30%가량이나 된다.

라임은 각 기초자산의 상황에 따라 일부는 만기 전에도 유동화를 진행하겠다는 계획으로 추심 전문 법무법인을 동원해 자산 회수에 적극적으로 나섰지만, 투자 대상 기업의 자금 사정에 따라 최종 회수에는 시간이 더 걸릴 수 있다.

또 펀드의 기초자산이 해외에 있는 무역금융펀드의 경우에는 아직 회계 실사의 초기 단계이고 자산 회수가 더 어려운 상황으로 알려져 투자금 상환에 더 어려움을 겪을 것으로 예상된다.

◇ 금감원 분쟁 조정, 법정 다툼에도 수년 걸릴 듯

투자자들은 펀드 내용에 대해 제대로 안내받지 못한 채 은행·증권사 직원의 말에 속아 투자했다며 불완전 판매를 주장하고 있다. 이에 금융당국의 분쟁조정에 따른 배상에 희망을 걸고 있다.

금융당국에 따르면 지난 7일까지 금융감독원이 접수한 라임 펀드 불완전 판매 관련 분쟁조정 신청 건수는 은행 150건, 증권사 64건 등 총 214건이다.

금감원은 접수한 민원 내용을 살펴보고 있으며, 분쟁조정 신청을 받으면 은행과 증권사에 사실 조회를 요청해 해당 건에 대한 답변을 요구하고 있다. 또 라임 펀드 자산 실사, 환매 절차, 판매사 검사 등의 진행 상황에 맞춰 3자 면담과 현장 조사 등 불완전 판매 관련 사실 조사를 신속하게 진행한다는 방침이다.

특히 환매 중단 펀드 가운데 금감원 검사로 불법 행위가 상당 부분 확인된 무역금융 펀드는 신속하게 분쟁조정을 추진하기로 했다. 오는 4∼5월 법률자문을 통해 피해구제 방안을 검토하고, 올해 상반기에 금융분쟁조정위원회를 열어 조정을 결정할 예정이다.

그러나 펀드 손실액이 확정돼야 본격적인 분쟁조정 절차에 들어갈 수 있어 이번에 물의를 빚은 모든 펀드의 분쟁조정 결과가 나오기까지는 시간이 더 걸릴 수 있다. 라임이 발표한 펀드 기준가격 조정만으로는 손실이 확정되지 않아 분쟁 처리가 곤란하다고 금감원은 설명했다.

이에 따라 금감원은 환매가 중단된 '플루토 FI D-1호'와 '테티스 2호' 2개 모펀드에 대해서는 환매 진행 경과를 보면서 분쟁조정 절차를 밟을 계획이다.

라임 펀드 판매사들이 투자 손실을 얼마나 배상하게 될지는 최근 배상 비율이 결정된 유사 사례를 참고할 수 있다.

작년 12월 금감원 분쟁조정위원회는 원금 손실로 물의를 빚은 해외금리 연계 파생결합펀드(DLF)를 판매한 우리은행과 하나은행 등에 투자손실의 40∼80%를 배상하라는 결정을 내렸다.

배상 비율 80%는 역대 최고다. 은행 본점 차원의 과도한 영업과 내부통제 부실이 대규모 불완전판매로 이어진 점이 최초로 배상 비율에 반영됐다.

또 같은 달 외환파생상품 키코(KIKO) 분쟁조정 결과 판매 은행들이 손실액의 15∼41%를 배상하라는 결정이 나왔다. 분조위는 은행들의 불완전판매에 따른 손해 배상책임을 인정했다. 2008년 키코 사태가 발생한 지 11년 만이다.

다만 라임 펀드의 경우 분쟁조정 과정에서 불완전판매를 특정할 수 있을지가 관건이어서 예상 배상 비율을 섣불리 가늠하기 어렵다.

원금을 100%까지 까먹을 수 있는 초고위험 상품인 DLF는 판매사 책임을 가리기가 비교적 수월했다. 그러나 메자닌과 사모채권 등에 투자한 라임 펀드는 DLF보다는 위험도가 낮아 불완전판매를 특정하기 어려울 수 있다는 게 금감원의 설명이다.

아울러 투자자들이 제기한 손해배상 소송도 최종 판결까지는 몇 년이 걸릴지 알 수 없다.

통상 민사 소송은 사건 관련자들의 형사 사건 판결을 반영해 판결이 이뤄지는 경우가 많은데, 라임 사건은 이종필 전 부사장의 도주로 아직 검찰 수사가 초기 단계다.

이에 민사 소송 1심 판결까지 수년이 걸릴 수 있고 이후 3심까지 간다면 시간은 더 걸린다.

법무법인 한누리 구현주 변호사는 "일반적으로 금융감독원 분쟁조정이 이뤄지면 1년 이내에 투자금 상환이 이뤄지지만, 소송을 통해 투자금을 돌려받으려면 길게는 수년의 시간이 걸린다"고 말했다.

mina@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스