하나금투, 2015∼2020년 IPO 기업 분석…시초가 대비로는 -5.8%

(서울=연합뉴스) 김태종 기자 = 기업공개(IPO) 시장의 열기가 이어지는 가운데 신규 상장 주식의 연말 수익률이 공모가 대비 평균 25%에 육박한 것으로 나타났다. 상장 후 첫 5일간 수익률이 가장 양호했고 한 달가량 지난 시점에는 가장 부진했다.

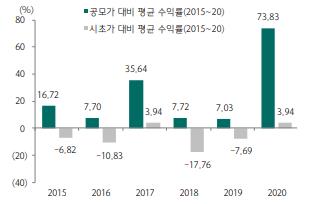

16일 하나금융투자에 따르면 2015년부터 2020년까지 6년간 유가증권시장과 코스닥시장, 코넥스시장에 상장한 IPO 기업들의 주가를 분석한 결과, 상장 후 해당연도 연말의 평균 수익률은 공모가 대비 24.7%에 달했다. 반면, 시초가 대비 수익률은 -5.8%를 나타냈다.

지난해 증시에 입성했던 83개 기업(스팩 제외)의 연말 평균 수익률은 73.83%, 2017년 상장한 89개 종목의 수익률은 35.64%였다.

2015년(118개)과 2016년(82개), 2018년(101개), 2019년(91개) 신규 상장주의 평균 수익률도 모두 공모가 대비 각각 16.72%, 7.70%, 7.72%, 7.03%로 플러스를 기록했다.

그러나 시초가 대비 평균 수익률은 2017년(3.94%)과 2020년(3.94%)을 제외하면 마이너스였다. 2018년(-17.76%)과 2016년(-10.83%)에는 두 자릿수 하락률을 나타냈다.

IPO 기업들의 주식을 청약 시점에 공모가에 사는 것이 높은 수익률을 얻는 데 유리하게 작용한다는 분석이다.

이런 수익률은 올해에도 비슷하게 나타났다.

올해 1월부터 지난 6일까지 신규 상장한 53개 종목의 평균 수익률은 공모가 대비 79.0%를 기록했다. 시초가 대비로는 11.71%였다.

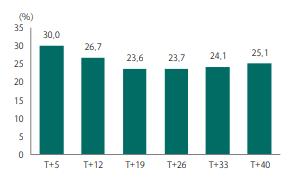

또 이들 IPO 기업의 상장 후 5일간 수익률이 가장 양호한 반면, 한 달이 지난 시점에는 수익률이 가장 부진했다.

상장 직후 5영업일간 수익률은 공모가 대비 30.0%였지만, 12영업일 후에는 26.7%로 다소 떨어졌다. 상장 한 달 즈음이 되는 19영업일과 26영업일에는 각각 23.6%와 23.7%였다. 이는 한 달이 넘은 33영업일(24.1%)과 40영업일(25.1%)보다도 낮았다.

올해에도 5영업일 시점 수익률은 63.96%로 가장 높았다.

이와 함께 청약 경쟁률이 높을수록 시초가가 높게 형성할 가능성은 컸다.

청약 경쟁률이 2천500대 1 이상을 기록한 종목들은 상장일 평균 공모가의 100%에 거래를 시작했다. 1천500∼2천대 1의 경쟁률을 보인 기업들은 공모가의 84.07대 1, 1천∼1천500대 1의 경쟁률 기업은 74.50%를 보였다.

이재선 연구원은 "IPO 청약 경쟁률은 2015년 평균 330대 1에서 올해에는 1천355대 1까지 상승할 정도로 개인들의 관심도 상당하다"며 "이는 IPO 기업들의 수익률(공모가 대비)이 과거 대비 상대적으로 높은 원인 중 하나로 작용하고 있다"고 분석했다.

taejong75@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스