금리 단계적 인상 가시권…인플레 등 대내외 악재로 증시 불안

부동산시장 영향에는 시간 걸릴 듯…"점진적 거품 제거 필요"

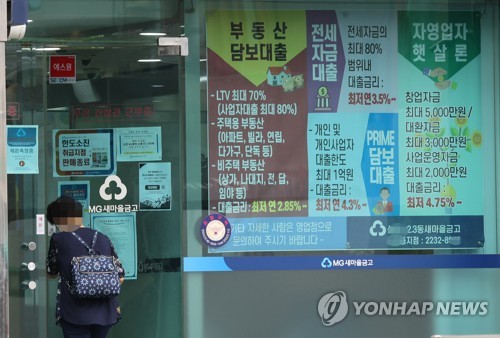

(서울=연합뉴스) 김문성 기자 = 국내외 인플레이션 우려와 초저금리 정책의 정상화 추진으로 대출자들의 걱정이 커지고 있다.

특히 코로나19 경제위기 극복을 위한 통화·재정 정책 확대로 시중 유동성이 급증한 가운데 대출 규제 강화와 기준금리의 단계적 인상 임박으로 '빚투'(빚내서 투자)의 설 자리가 줄어들고 있다. 자산시장의 거품이 빠지면 무리하게 빚을 낸 사람들의 부실이 커질 수 있는 상황이다.

◇ 올해만 95조 넘게 불어난 가계 빚…커지는 이자 부담

은행권 가계 부채가 1천조원을 넘은 가운데 이자율 상승은 대출자에게 큰 부담이 될 수밖에 없다.

한국은행이 13일 내놓은 '금융시장 동향' 자료를 보면 9월 말 기준 은행의 가계대출 잔액은 1천52조7천억원으로 올해 들어 63조9천억원 늘었다. 1~9월 기준 증가액은 지난해 69조6천억원보다 작았지만 코로나19 사태 이전인 2019년 39조4천억원의 1.6배에 달한다.

금융위원회와 금융감독원의 가계대출 동향 자료에 따르면 1~9월 기준 전 금융권의 가계대출 증가액은 2019년 33조4천억원에서 2020년 71조2천억원, 올해 95조3천억원으로 커졌다.

지난 8월 기준금리를 0.25%포인트 올린 한은이 추가 인상할 것이라는 전망이 지배적이라는 점을 고려할 때 대출 금리 인상은 시간문제다.

한은 금융통화위원회가 이달 12일 기준금리를 연 0.75%로 동결한 직후 이주열 한은 총재는 "대내외 여건 변화 등을 짚어보고, 경기 흐름이 예상대로 흘러간다면 다음 회의(11월)에서 기준금리 추가 인상을 고려할 수 있다고 생각한다"고 밝혔다.

물가 급등과 가계 부채 증가를 억제하는데 무게를 둔 것이다.

이미선 하나금융투자 연구원은 "한은 총재가 내년 경제를 긍정적으로 평가하며 내년에도 금리 인상이 이어질 가능성을 암시했다"면서 "내년 상반기까지 기준금리는 적어도 1.25%까지 인상될 가능성이 높아졌다"고 분석했다.

기준금리가 0.25%와 0.5%포인트 인상될 때 한은이 추정한 가계의 연간 이자 부담 증가액은 작년 말과 비교해 각각 2조9천억원, 5조8천억원이다. 대출자 1인당으로 보면 각각 15만원, 30만원 늘어난다.

◇ 빚투 '위험 수위'…"점진적으로 자산 거품 줄여야"

자산시장에는 이미 '빚투 경보'가 울린 상태다.

한은은 지난달 24일 '금융안정 상황' 보고서에서 "자산시장으로의 자금 쏠림과 부동산 등 자산가격의 높은 상승세는 대내외 충격으로 경제주체들의 심리가 급변할 경우 금융의 안정을 저해할 가능성이 있다"고 진단했다.

이어 "코로나19 재확산에 따른 대내외 경기회복에 대한 불확실성 등으로 취약차주의 신용위험이 현재화될 가능성이 있다"고 우려했다.

특히 자산 거품이 빠질 때 2030세대가 취약할 수 있다.

20~30대의 올해 2분기 가계부채 증가율은 작년 동기 대비 12.8%로, 나머지 연령층의 7.8%를 크게 웃돌았다.

집값 상승에 따른 20~30대의 전세자금 대출이 21.2% 늘었고 신용대출도 20.1% 증가했다. 신용대출 일부는 주식에 투자한 것으로 추정된다.

더불어민주당 민형배 의원이 금융감독원에서 받은 10개 주요 증권사의 신용거래융자 현황에서도 젊은 층의 빚투가 확인된다.

올해 6월 말 기준으로 만 19세 이상 29세 미만의 신용융자 잔고는 5천324억원으로 2019년 말의 4.3배로 뛰었다. 전 연령대의 신용융자 잔고는 19조8천824억원으로 2.6배로 증가했다.

장혜영 정의당 의원이 금융감독원에서 제출받은 자료를 보면 10~30대가 올해 상반기 주식 투자를 위해 증권사에 대출받은 금액이 약 38조7천억원으로 지난해 연간 신규 대출액의 68% 수준에 달했다.

기준금리가 인상되면 시중은행은 물론 제2금융권의 이자율이 올라가는 것을 피할 수 없게 된다. 빚을 내서 산 주식의 주가가 내려가면 이자 부담까지 고려할 때 손실은 더 커지게 된다.

금융감독원이 지난달 말 "향후 주식시장의 변동성 확대 가능성을 배제할 수 없는 가운데 주식 신용거래의 위험성을 제대로 이해하지 못한 민원사례가 발생하고 있다"며 소비자경보를 발령할 정도로 빚투가 위험 수위에 도달했다.

최근 대내외 악재로 국내 증시가 약세를 보이며 코스피가 3,000 아래로 떨어진 것은 자산시장의 거품이 빠지기 시작하는 신호로 볼 수 있다는 해석이 나온다.

성태윤 연세대 경제학부 교수는 "유동성 축소 본격화 예상이 자산시장에 반영되고 있다"고 말했다.

미국의 테이퍼링(자산 매입 축소)과 기준금리 인상이 시작되면 국내 금융시장이 더욱 출렁일 수 있다.

주택담보대출과 신용대출 등 가계대출을 옥죄고 있는 정부와 금융당국은 이달 중에 추가 대책을 내놓을 계획으로, 가격이 급등한 부동산 시장에도 영향을 미치려면 시간이 좀 걸릴 것으로 전망된다.

김소영 서울대 경제학부 교수는 "경제 정상화 과정에서 금리를 올리고 유동성을 줄이는 것은 당연한 수순"이라며 "그러나 충격을 완화하기 위해 부채 수준과 자산시장 거품을 점진적으로 줄여야 한다"고 말했다.

kms1234@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스