공정위 "대출 조기회수로 개인·기업 자금난 올 수도"

은행 "결국 대출금리 올라 소비자 피해만 커질 것"

[ 김은정 기자 ]

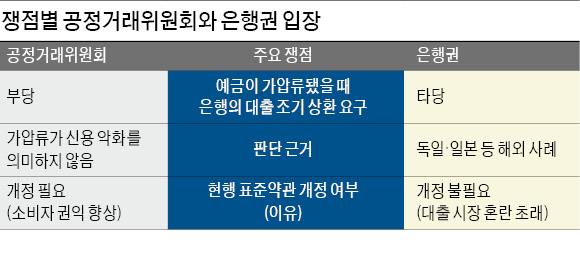

은행권이 공정거래위원회의 여신거래기본약관 개정 지시에 강력 반발하고 나섰다. 여신거래기본약관은 은행들이 대출할 때 공통 적용하는 표준약관으로, 공정위가 지난달 은행권에 ‘예금 가압류 때 은행이 대출금을 회수할 수 있다’는 현행 약관 개정을 지시했다. 은행들은 공정위의 약관 개정 지시를 이행하지 않기로 결정하고, 공동 대응방안 마련을 위해 20일 대책회의를 열 계획이다.

공정위는 “현행 약관이 (대출 조기 회수에 따른) 개인이나 기업 고객의 일시적 자금난을 일으킬 수 있어 불합리하다”고 지적했다. 반면 은행들은 “공정위 지시대로 약관을 바꾸면 은행의 위험부담이 늘어 대출금리가 오르고 여신심사가 강화되는 등 소비자 피해만 커질 것”이라고 주장했다.

19일 금융권에 따르면 공정위는 지난달 말 은행권에 현행 약관의 ‘차주(차입자) 예금에 대한 가압류나 압류처분 결정이 있으면 기한이익을 상실한다’는 내용을 �侮姆돈?지시했다.

현행 여신거래기본약관은 차입자 예금이 제3자에 의해 가압류되면 기한이익이 상실돼 은행이 즉각 대출상환을 요구할 수 있도록 하고 있다. 은행에 1억원의 대출이 있는 A씨의 은행 예금 2000만원이 제3자에 의해 가압류되면 은행은 예금 2000만원을 1억원 대출을 갚는 데 사용하고 8000만원도 마저 갚도록 요구한다.

이와 관련, 공정위는 “법원에서는 재정적으로 큰 문제가 없어도 가압류를 승인하는 경우가 많아 가압류만으로 차주 신용이 악화됐다고 볼 수 없다”며 “예금 가압류를 이유로 즉시 대출상환을 요구하는 현행 약관은 불합리하고 소비자 권익을 해친다”고 반박했다. 현행 대출약관의 기한이익상실 요건 가운데 가압류 부분은 제외해야 한다는 게 공정위의 주장이다.

하지만 은행들은 공정위 개선안에 따라 가압류 시점이 아닌 가압류 이후 평균 6개월이 걸리는 압류 시점에 대출금을 회수하면 가압류 채권자보다 후순위가 돼 은행의 대출 위험이 커진다고 밝혔다.

시중은행 관계자는 “신용대출 심사 때 자기은행 예금은 담보 성격을 띠고 있어 이를 감안해 대출금리를 산정한다”며 “공정위 개선안에 따르면 자행 예금이 담보로서 기능을 상실해 결국 대출금리가 오르거나 대출 자체가 힘들어질 수 있다”고 설명했다.

은행들은 또 “현행 약관은 공정위 승인을 받아 적용하고 있는 것”이라며 “독일과 일본 등 해외에서도 예금에 가압류가 걸리면 즉시 대출상환을 요구한다”고 주장했다.

은행권 의뢰를 받은 법무법인 광장 측도 “가압류로 인한 기한이익상실은 여신거래 특성, 예금채권의 담보적 기능, 해외 사례에 비춰볼 때 불공정한 약관 조항에 해당하지 않는다”는 의견서를 냈다.

공정위는 이에 대해 “현행 약관도 공정위 승인을 거친 것은 맞지만 소비자 보호를 위해 약관을 지속적으로 검토하고 개선되는 것이 옳은 방향”이라고 반박했다.

■ 기한이익상실

기한이익은 법률 행위에 기한이 붙어 당사자가 얻는 이익으로, 대출에서는 만기 전까지 대출금을 갚지 않아도 되는 것을 말한다. 하지만 이자 연체 등 특별한 이유가 생기면 기한이익이 상실되고, 채권자로부터 대출 상환을 요구받을 수 있다.

김은정 기자 kej@hankyung.com

[한경닷컴 바로가기] [스내커] [슈퍼개미] [한경+ 구독신청] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지

관련뉴스