중동펀드와 협상 사실상 결렬

우리은행, 3월 배당 확대해

주가 부양할 가능성도

[ 이태명 기자 ]

윤창현 공적자금관리위원회 위원장은 요즘 우리은행 영업점을 지날 때면 답답해진다고 했다. 민영화 작업이 지지부진해서다.

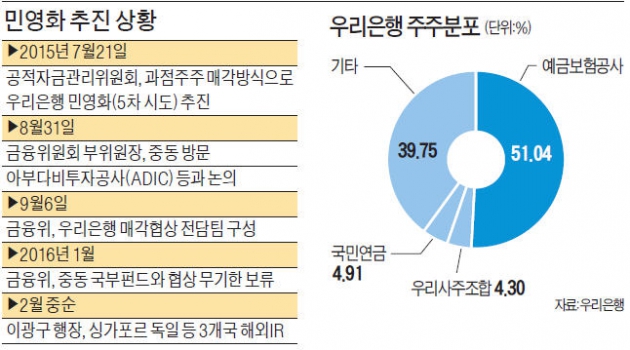

윤 위원장의 말처럼 우리은행 민영화가 또다시 난항을 겪고 있다. 금융위원회와 공적자금관리위원회가 지난해 7월 예금보험공사가 보유한 우리은행 지분 51%를 여러 투자자에게 나눠 파는 과점주주 방식의 매각을 추진하기로 한 지 5개월이 지났지만 아직까지 별다른 진전이 없다. 유력 투자 후보로 거론됐던 중동 국부펀드와의 협상도 사실상 무산됐다.

◆유가·주가에 발목 잡힌 민영화

지금까지 네 번 시도돼 모두 실패한 우리은행 민영화는 이번이 다섯 번째다. 당초 시장에선 ‘이번엔 해볼 만하지 않겠느냐’는 관측이 많았다. 정부가 단일 투자자에게 경영권 지분을 넘기는 대신 지분을 4~10% 단위로 쪼개 파는 과점주주 방식을 채택했다는 점에서다.

지금까지 네 번 시도돼 모두 실패한 우리은행 민영화는 이번이 다섯 번째다. 당초 시장에선 ‘이번엔 해볼 만하지 않겠느냐’는 관측이 많았다. 정부가 단일 투자자에게 경영권 지분을 넘기는 대신 지분을 4~10% 단위로 쪼개 파는 과점주주 방식을 채택했다는 점에서다.지난해 8월 말 정찬우 당시 금융위 부위원장이 중동 국부펀드를 만나고 돌아오자 기대감은 더 커졌다. 금융위는 아부다비투자공사(ADIC), 두바이투자청(ICD), 쿠웨이트투자청(KIA) 등 세 개 국부펀드에 15% 안팎의 우리은행 지분을 판다는 계획을 세웠다.

하지만 국제 유가 하락이라는 뜻하지 않은 변수가 생겼다. 돈 줄인 유가가 계속 내림세를 보이자 중동 국부펀드들은 해외투자 계획을 보류하기 시작했다. 윤 위원장은 “중동 국부펀드와의 협상은 TV 화면이 서서히 어두워지는 페이드아웃(fade-out)과 같은 상황”이라고 했다. 사실상 물 건너갔다는 얘기다.

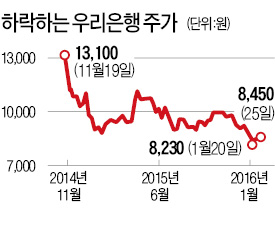

민영화의 또 다른 변수인 우리은행 주가 움직임도 신통치 않다. 정부는 “우리은행에 투입한 공적자금을 회수하기 위해선 주가가 주당 1만3200원은 돼야 한다”보고 있다. 하지만 우리은행 주가는 지난해 11월 초부터 계속 하락해 25일 기준 8450원까지 떨어졌다. 정부 기대치의 60%를 약간 웃도는 수준이다.

◆돌파구 찾는 금융위·우리은행

금융위와 우리은행은 상황이 좋지 않지만 민영화 불씨를 이어간다는 방침이다. 이광구 우리은행장은 다음달 16일부터 싱가포르, 독일 프랑크푸르트, 영국 런던에 들러 해외 기업설명회(IR)를 연다. 관심은 글로벌 큰손인 싱가포르투자청(GIC)과 테마섹이 있는 싱가포르에 쏠린다. 이 행장은 테마섹을 포함해 해외 사모펀드 등을 별도로 만나 지분매입 의사를 타진할 것으로 알려졌다.

금융위도 중동 국부펀드를 대체할 새 투자자 물색에 나서고 있다. 금융위 고위 관계자는 “이름을 밝힐 수는 없지만 우리은행에 관심있는 투자처와 접촉하고 있다”고 말했다.

시장에선 우리은행이 3월 배당을 확대해 주가 띄우기에 나설 수 있다는 얘기도 나온다. 공적자금 회수 극대화라는 민영화 요건을 충족하기 위해선 주가가 뒷받침돼야 한다는 판단에서다. 우리은행은 지난해 초엔 주당 500원씩 기말 배당했고 지난해 7월엔 주당 250원을 중간 배당했다.

다만 올해 국제결제은행의 자본규제(바젤Ⅲ) 시행으로 우리은행이 배당을 대폭 늘리기는 어렵다는 분석이 나온다. 바젤Ⅲ 규제에 따르면 은행들은 2018년 말까지 보통주자본비율을 최대 9.5%로 늘려야 하는데 이를 위해선 이익잉여금을 배당하는 대신 내부 유보해야 하는 상황이다.

지난해 3분기 말 우리은행의 보통주자본비율은 8.3%다. 우리은행 관계자는 “주가 부양과 관련해 여러 가지 방법을 고민 중”이라고 했다.

이태명 기자 chihiro@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지

관련뉴스