[ 정영효 기자 ] ▶마켓인사이트 2월15일 오후 4시15분

국내 7위 생명보험회사인 ING생명이 매물로 나온다.

국내 7위 생명보험회사인 ING생명이 매물로 나온다.16일 투자은행(IB)업계에 따르면 대주주인 MBK파트너스는 최근 모건스탠리를 ING생명 매각 주관사로 선정했다. MBK는 모건스탠리로부터 매각 타당성 조사 결과를 받은 뒤 1분기 중 매각 시점과 절차를 정할 계획이다.

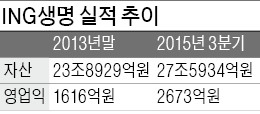

MBK는 2013년 12월 ING생명 본사로부터 한국법인 지분 100%를 1조8400억원에 사들였다. MBK는 당시 금융위원회에 2년간 되팔지 않겠다고 약속했으며 매각 제한 시한은 지난해 말로 끝났다. 지난 2년 동안 실적도 크게 개선됐다. 지난해 3분기 말 현재 ING생명의 자산은 27조5934억원으로, 인수 뒤 3조7000억원가량 불어났다.

지난해 3분기까지 영업이익은 2673억원으로, 2013년 연간 영업이익(1616억원)을 훌쩍 뛰어넘었다. ING생명의 생명보험 시장 점유율(지난해 9월 말 기준)은 4.06%로 국내 7위다.

국내 2, 3위 생명보험사인 한화생명(점유율 12.39%)과 교보생명(10.42%)이 유력한 인수 후보로 꼽힌다. ING생명을 인수하면 삼성생명(23.68%)에 이어 업계 2위 자리를 굳히게 된다.

한화생명과 교보생명은 2013년 ING생명 인수전 예비입찰에 참여했다. 중국 및 대만 보험사들도 잠재 후보로 거론된다. MBK는 2조원이 넘는 가격을 요구할 것이라는 게 업계 관측이다.

IB업계 관계자는 “초저금리 장기화와 국제회계기준(IFRS) 2단계 도입 등으로 생명보험업계 경영 환경이 악화되는 가운데 더 받으려는 MBK와 덜 내려는 인수 후보 간 신경전이 치열할 것”으로 내다봤다.

정영효 기자 hugh@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지

관련뉴스