현대그룹이 들고 있는 우선매수청구권이 현대증권 매각뿐 아니라 현대상선 구조조정의 주요 변수로 부상하고 있다. 현대증권을 사는 쪽과 파는 쪽이 우선매수청구권 폐지 여부를 놓고 팽팽하게 맞서면서 인수합병(M&A) 흥행에 ‘경고등’이 켜졌기 때문이다.

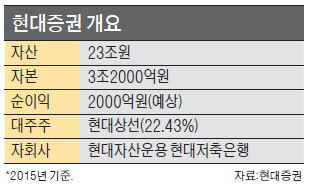

현대그룹이 들고 있는 우선매수청구권이 현대증권 매각뿐 아니라 현대상선 구조조정의 주요 변수로 부상하고 있다. 현대증권을 사는 쪽과 파는 쪽이 우선매수청구권 폐지 여부를 놓고 팽팽하게 맞서면서 인수합병(M&A) 흥행에 ‘경고등’이 켜졌기 때문이다.18일 투자은행(IB) 업계에 따르면 지금까지 현대증권 인수의향서(LOI)를 제출한 곳은 KB금융지주와 한국투자금융지주 등 두 곳뿐이다. 키움증권, 메리츠종합금융증권, DGB금융지주, 아폴로글로벌매니지먼트와 파인스트리트그룹 등 잠재 인수 후보들은 아직도 형세를 관망하거나 인수전 포기를 검토하는 것으로 알려졌다. LOI는 오는 26일까지 제출할 수 있지만 늦게 내면 실사 시간이 줄어들어 불리하다.

인수 후보들은 공통적으로 “현대엘리베이터의 우선매수청구권이 큰 부담”이라는 이유를 내세운다. 우선협상대상자로 선정되더라도 현대엘리베이터나 현대엘리베이터가 지정하는 제3자가 같은 가격으로 현대증권 경영권을 가로채 갈 수 있기 때문이다. 외부 자문단을 이미 꾸린 KB금융지주와 한국투자금융지주도 “매각 의지의 진정성이 확인되지 않는다면 본입찰에 불참할 것”이라고 ‘으름장’을 놓고 있다.

하지만 현대그룹 측은 “모기업(현대상선)의 유동성 위기를 틈타 현대증권 경영권을 헐값에 가져가려는 조치”라며 반발하고 있다.

우선매수청구권은 작년 말 현대엘리베이터가 현대상선에 자금을 빌려주면서 담보 지분(현대증권 지분)이 강제 처분될 가능성 등을 대비해 확보한 것이다.

금융당국은 현대엘리베이터가 우선매수청구권을 행사해 현대증권을 인수할 가능성은 크지 않다고 판단하고 있다. 금융당국 승인을 받기도 쉽지 않다.

주채무계열 기업집단이 증권사 대주주가 되려면 ‘그룹 전체 부채비율 200% 이하’라는 재무 요건을 충족해야 한다. 작년 9월 말 현재 현대그룹 부채비율은 약 380%로 대주주 승인을 위한 자격 요건에 미달한다.

채권단은 현대그룹 측 입장에 수긍하면서도 혹여나 현대증권 매각이 차질을 빚지 않을까 전전긍긍하고 있다. 현대증권 매각이 실패할 경우 현대상선이 추진하는 자율협약에 큰 지장을 줄 가능성이 있어서다.

현대상선은 현대증권 매각대금으로 올해 하반기 만기가 도래하는 회사채를 갚아야 한다. 해운업계는 현대상선 구조조정이 실패하면 한진해운과 같은 국내 해운사들이 해외 영업 및 운용자금 조달에 큰 어려움을 겪을 것으로 우려하고 있다.

좌동욱 기자 leftking@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재�婉?금지

관련뉴스