기업 자금운용 '숨통' 기대

[ 이유정 기자 ]

산업은행이 신용등급 A등급 기업이 회사채를 발행하면 발행 물량 일부를 매입해주는 ‘구원투수’로 나선다. 비교적 높은 신용등급을 갖고 있으면서도 회사채 투자자에게 외면받고 있는 기업들의 자금 운용에 다소 숨통이 트일 전망이다.

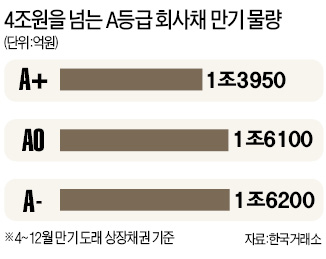

산업은행이 신용등급 A등급 기업이 회사채를 발행하면 발행 물량 일부를 매입해주는 ‘구원투수’로 나선다. 비교적 높은 신용등급을 갖고 있으면서도 회사채 투자자에게 외면받고 있는 기업들의 자금 운용에 다소 숨통이 트일 전망이다.27일 금융업계에 따르면 금융위원회는 A등급(A-, A0, A+) 기업이 회사채를 발행하면 미매각 물량 일부를 산업은행이 인수하는 내용의 ‘회사채시장 안정화 방안’을 추진하기로 했다. 산업은행은 별도 심사 기준에 따라 지원 대상 기업을 선별, 회사채 발행 규모의 20~30%가량을 사들이는 방안을 검토하고 있다. A등급은 ‘AAA’부터 ‘BBB-’까지 10개 투자적격등급 중 5~7위에 해당하는 등급으로 현대중공업 대우건설 LS전선 등 109개 기업이 포함돼 있다. 이들 기업이 다음달부터 연말까지 상환해야 하는 A등급 상장 채권은 4조6250억원 규모다.

금융위는 또 하이일드펀드에 A등급 회사채를 일정 비중 이상 편입하도록 하는 방안도 검토하고 있다. 하이일드펀드는 신용등급 BBB+ 이하 비우량 채권에 투자하는 대신 공모주를 우선 배정받고 금융소득종합과세�?피할 수 있는 금융투자상품이다. 금융위는 세부 방안을 확정해 상반기 시행하기로 했다.

이유정 기자 yjlee@hankyung.com

3월 안에 반드시 매수해야 할 3종목! 조건 없이 공개

매일 200여건 씩 업데이트!! 국내 증권사의 리서치 보고서 총집합! 기업분석,산업분석,시장분석리포트 한 번에!!

한경스타워즈 실전투자대회를 통해서 다양한 투자의견과 투자종목에 대한 컨설팅도 받으세요

관련뉴스