원금손실 가능성 있어 분산투자로 위험 낮춰야

[ 이현일 기자 ]

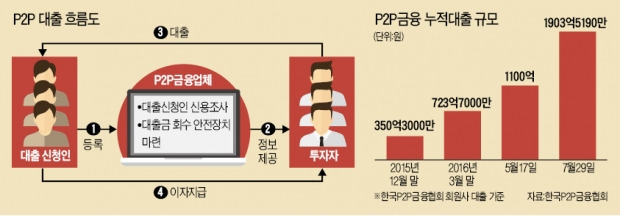

개인 간(P2P) 대출 시장이 빠르게 커지고 있다. 30~40대 사이에서 연 10% 안팎의 투자 수익률을 올릴 수 있는 재테크 수단이라는 입소문이 퍼져서다. P2P대출은 자금을 빌려 쓰려는 개인과 자금을 빌려 주려는 개인이 중개회사(P2P업체)를 통해 거래하는 새로운 형태의 금융이다. 다만 예금자보호가 안 되는 만큼 알선회사와 대출처를 꼼꼼히 살펴야 한다.

개인 간(P2P) 대출 시장이 빠르게 커지고 있다. 30~40대 사이에서 연 10% 안팎의 투자 수익률을 올릴 수 있는 재테크 수단이라는 입소문이 퍼져서다. P2P대출은 자금을 빌려 쓰려는 개인과 자금을 빌려 주려는 개인이 중개회사(P2P업체)를 통해 거래하는 새로운 형태의 금융이다. 다만 예금자보호가 안 되는 만큼 알선회사와 대출처를 꼼꼼히 살펴야 한다.◆‘춘추전국’ P2P업체 경쟁

12일 한국P2P금융협회에 따르면 지난달 29일 기준 24개 회원사의 누적 대출 취급액은 1903억5190만원으로 지난해 말(350억3000만원)보다 다섯 배 이상 급증했다. 협회 측은 연말까지 누적 대출액이 3000억원을 넘어설 것으로 예상하고 있다.

대출 급증세를 주도하는 것은 부동산 관련 P2P업체들이다. 빌라, 다세대주택 등의 건축자금 대출을 중개하는 테라펀딩은 지난달까지 누적 투자액이 320억5000만원으로 기존 1위 업체인 8퍼센트를 처음 앞질렀다. 연 12~18% 대출금리를 받을 수 있고, 만일에 대비해 주택을 담보로 잡는다는 점에 매력을 느낀 투자자가 몰렸다.

비슷하게 부동산 대출을 주선하고 있는 P2P업체인 루프펀딩과 빌리에도 최근 투자액이 급증했다. 단기간에 대출 취급액 200억원을 넘어선 투개더앱스는 저축은행 등 제2금융권 영역인 아파트 추가담보대출 시장을 파고들었다. 부동산 대출은 투자한 뒤 매달 이자만 받고 6개월~2년 만기 때 일시에 원금을 돌려받는다.

개인 신용대출과 부동산 대출을 취급하는 8퍼센트와 개인사업자 대출에 특화한 펀다 등에도 투자자가 꾸준히 몰리고 있다. 개인 신용대출은 대부분 투자 후 매달 원리금을 상환받는다. 소액·분산투자가 가능하고 상환받은 원리금을 재투자하면 월 복리 효과를 볼 수 있는 것이 장점이다.

◆투자위험은 ‘확인 또 확인’

전문가들은 P2P금융을 통해 대출할 때는 원금 손실 가능성을 반드시 고려해야 한다고 지적한다. 아직은 대출금을 떼일 위험이 크게 부각되지 않고 있지만 투자 리스크를 꼼꼼히 살펴야 한다는 설명이다. P2P금융의 부도율이 낮은 것은 국내 시장이 초기 단계라 대부분 돈을 빌려주기만 하고 상환받은 금액이 크지 않기 때문이라는 분석이다.

전문가들은 P2P금융을 통해 대출할 때는 원금 손실 가능성을 반드시 고려해야 한다고 지적한다. 아직은 대출금을 떼일 위험이 크게 부각되지 않고 있지만 투자 리스크를 꼼꼼히 살펴야 한다는 설명이다. P2P금융의 부도율이 낮은 것은 국내 시장이 초기 단계라 대부분 돈을 빌려주기만 하고 상환받은 금액이 크지 않기 때문이라는 분석이다.P2P금융협회 미등록업체는 이용을 피하는 게 좋다. 금융당국의 투자자보호 대책이 없는 상황에서 그나마 협회가 가이드라인을 두고 회원사를 관리하고 있어서다. 이승행 P2P금융협회장은 “최근 기획부동산, 다단계업체 등이 P2P금융을 내세워 투자자를 현혹하는 사례가 늘고 있다”고 지적했다.

분산투자도 중요하다. 8퍼센트는 투자금을 1만원 단위 이상으로 쪼개 여러 채권에 투자하는 자동분산투자 서비스를 운영 중이다. 랜딧과 어니스트펀드는 여러 개인대출채권을 묶어 펀드를 조성해 투자 받는다. P2P업체도 여러 곳을 이용하는 게 좋다.

부동산 대출은 담보를 잡고 이자율도 높지만 분산투자가 어려워 투자금을 한 번에 잃을 위험이 있어 주의해야 한다. 강은현 EH경매연구소장은 “부동산업계에선 아무리 철저히 확인해도 기상천외한 방법의 사기 사건이 일어난다”고 지적했다. 주택 추가담보대출은 집값이 내리면 투자금 손실이 발생할 가능성을 염두에 둬야 한다.

이현일 기자 hiuneal@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스