우량 회사채 품귀로 뭉칫돈 유입

발행액 2000억으로 확대 검토

비우량 회사채는 여전히 '꽁꽁'

[ 하헌형 / 이태호 기자 ]

▶마켓인사이트 8월29일 오후 4시40분

▶마켓인사이트 8월29일 오후 4시40분SK인천석유화학이 800억원어치 회사채를 발행하기 위해 기관투자가를 대상으로 한 수요예측(사전 청약)에 8600억원의 투자금이 몰렸다. 수요예측 경쟁률은 10.75 대 1로 국내 기업의 회사채 수요예측 사상 최고를 기록했다. 기업의 회사채 발행량 감소로 돈 굴릴 데가 줄어든 기관투자가의 자금이 대거 몰려든 것으로 분석된다.

▶본지 8월29일자 A1, 3면 참조

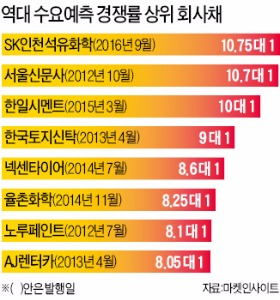

SK인천석유화학은 다음달 5일 800억원어치 회사채 발행을 앞두고 지난 26일 진행한 수요예측에 8600억원의 매수 주문이 몰려 10.75 대 1의 경쟁률을 보였다고 29일 밝혔다. 2012년 4월 회사채 수요예측 제도가 도입된 이후 최고 경쟁률이다. 종전 최고 기록은 서울신문사가 2012년 10월 발행한 3년 만기 회사채(10.7 대 1)였다. 만기별로는 500억원 규모로 발행 예정인 3년 만기 회사채에 6200억원, 300억원어치 발행 예정인 5년 만기 회사채에 2400억원이 몰렸다. SK인천석유화학의 신용등급은 전체 10개 투자등급 중 다섯 번째로 높은 ‘A+’다.

SK인천석유화학은 회사채 발행 금액을 최대 2000억원으로 늘리는 방안을 검토 중이다. 발행 금리는 3년 만기가 연 1.9%대, 5년 만기가 연 2.1%대로 결정될 전망이다. 에프앤자산평가 등 채권평가사가 산정한 SK인천석유화학 회사채 금리(지난 26일 기준)는 3년 만기가 연 2.249%, 5년 만기는 연 2.477%다.

박진영 HMC투자증권 연구원은 “저금리 상황에서 비교적 수익률이 높은 회사채 수요가 커진 데 비해 기업의 회사채 발행량은 투자심리 위축으로 줄어들면서 우량 회사채 품귀 현상이 빚어지고 있다”고 분석했다. 금융투자협회에 따르면 올 들어 이달 29일까지 국내 기업의 회사채 순발행액(발행액-상환액)은 6861억원으로, 지난해 같은 기간(4조1523억원)보다 83.5% 급감했다.

회사채 가격은 공급 부족으로 연일 상승세(금리 하락세)다. SK E&S(신용등급 AA+)는 이날 1000억원 규모의 3년 만기 회사채를 연 1.482% 금리로 발행했다. 국내 기업의 회사채 발행 사상 최저 금리다.

우량 회사채 인기가 치솟는 데 비해 비우량 회사채에 대한 기관투자가의 투자 심리는 여전히 얼어붙어 있다. 보성(BBB0)이 지난달 200억원어치 회사채를 발행하기 위해 시행한 수요예측에는 단 한 건의 매수 주문도 들어오지 않았다.

하헌형/이태호 기자 hhh@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스