[ 임도원/김일규 기자 ] ▶마켓인사이트 9월7일 오후 4시2분

산업은행이 국내 기업 가운데 역대 최저 금리로 글로벌 본드를 발행하는 데 성공했다. 미래에셋대우는 국내 증권사로는 처음으로 글로벌 본드 발행 주관사로 참여해 흥행을 견인했다.

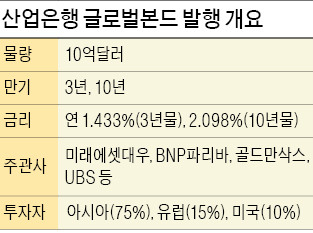

산업은행이 국내 기업 가운데 역대 최저 금리로 글로벌 본드를 발행하는 데 성공했다. 미래에셋대우는 국내 증권사로는 처음으로 글로벌 본드 발행 주관사로 참여해 흥행을 견인했다.산업은행은 글로벌 투자자들을 대상으로 10억달러 규모의 달러화 표시 외화채권을 발행했다고 7일 발표했다. 이번에 발행한 채권은 3년물과 10년물 각각 5억달러 규모다.

3년물 발행금리는 연 1.433%, 10년물은 2.098%로 정해졌다. 같은 만기의 미국 국채금리에 3년물은 0.575%포인트, 10년물은 0.550%포인트의 가산금리가 붙었다. 10년물 발행금리는 국내 기업이 발행한 글로벌 본드 가운데 최저 수준이다. 지난달 30일 중소기업진흥공단이 발행한 5억달러 규모 글로벌 본드(연 2.236%)가 기존 최저 기록이었다.

국제 신용평가회사인 스탠더드앤드푸어스(S&P)가 지난달 8일 한국의 국가신용등급을 역대 최고인 ‘AA’로 상향 조정한 데다 미국 연방공개시장위원회(FOMC)가 기준금리 인상을 늦추려는 움직임을 보이는 것이 주요인으로 꼽힌다.

이에 더해 산업은행과 주관사단이 활발한 기업설명(IR) 활동을 벌인 것도 흥행 성공 요인이란 분석이다. 주관사는 미래에셋대우와 스탠다드차타드, UBS 등 외국계 증권사 6곳이 함께 맡았다. 한국 증권사가 국내 기업의 글로벌 본드 발행에 인수단으로 참여한 적은 있지만 주관사를 맡은 것은 처음이다. 주관사는 단순히 채권 판매 물량을 가져가기만 하는 인수단과는 달리 발행 과정의 모든 업무를 도맡아 처리한다.

미래에셋대우 등 주관사단이 해외 기관투자가를 대상으로 한 수요예측에는 모집 물량의 세 배인 약 30억달러의 매수주문이 쏟아졌다. 미래에셋대우는 이 가운데 약 7억달러 규모의 주문을 받았다.

송인선 미래에셋대우 IB2부 팀장은 “국내 기관들이 점차 글로벌 본드 투자에 관심을 두면서 국내 증권사들의 역할이 갈수록 커질 것”이라고 내다봤다.

임도원/김일규 기자 van7691@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스