금융위·우리은행 "흥행 청신호"

중동 국부펀드 등 해외자본, 사모펀드 형태로 매입 의사

한화생명·한국금융지주는 각각 4%씩 인수 관측

[ 이태명/정소람/이지훈 기자 ] 우리은행 지분 매각을 위한 투자의향서(LOI) 접수가 23일 마감되는 가운데 우리은행 과점주주로 참여할 투자자 윤곽이 드러나고 있다. 한화생명, 한국금융지주 등 국내 금융사 외에 중동 국부펀드 등 해외 자본도 사모펀드(PEF) 형태로 우리은행 지분 인수에 나설 것으로 알려졌다. 8%가량의 지분 매입 의사를 밝힌 곳이 두 곳 이상인 것으로 확인됐다.

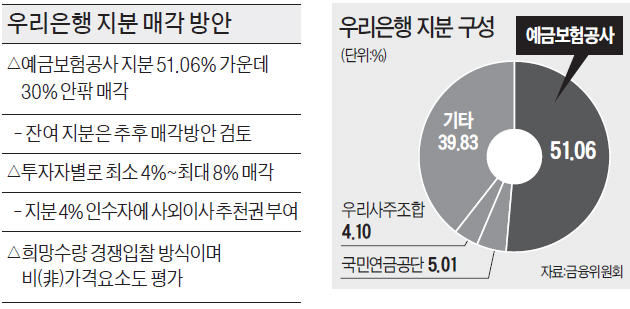

21일 금융당국 등에 따르면 미래에셋대우와 JP모간 등 매각주관사는 우리은행 지분매각을 위한 LOI 접수를 23일 마감한다. 금융위원회와 공적자금관리위원회는 지난달 22일 예금보험공사가 보유한 우리은행 지분(51.06%) 중 약 30%를 7~8개 투자자에 4~8%씩 쪼개 파는 과점주주 매각 방식을 확정하고 지난달 24일 매각공고를 냈다.

금융권에서는 한화생명과 한국금융지주가 각각 4% 정도의 지분 인수에 나설 것으로 예상하고 있다. 한화생명은 지난 2일 “우리은행 지분 인수를 검토하고 있다”고 공시했다. 한국금융지주도 13일 지분 인수 의사가 있다고 밝혔다.

포스코는 지난달 말 우리은행으로부터 과점주주로 참여해달라는 요청을 받았다. 포스코 관계자는 “지금으로선 ‘관심이 없다’는 게 내부 입장이지만 막판까지 가봐야 할 것 같다”고 했다. 교보생명은 22~23일 이사회를 열어 우리은행 지분인수 여부를 결정할 방침이다.

국내외 PEF도 지분 인수전에 뛰어들 것으로 알려졌다. 외국계 중에서는 홍콩계 PEF 운용사인 어피니티에쿼티파트너스의 참여가 확실시된다. 칼라일, 베어링PE, CVC캐피털파트너스 등도 참여를 검토 중이다.

토종 펀드 중에서는 보고펀드와 MBK파트너스 등이 긍정적으로 지분 인수를 검토하고 있다. 중동 국부펀드와 유럽계 금융자본, 국민연금도 PEF를 통한 간접투자 방식으로 우리은행 지분 인수에 나설 것으로 알려졌다. 이광구 우리은행장은 “현재까지 파악한 바로는 국내외 금융자본 두 곳이 PEF를 통해 지분 8%를 사겠다는 뜻을 보이고 있다”고 말했다.

중국 금융자본의 참여 여부는 불투명한 상태다. 시장에선 2014년 우리은행 경영권 인수에 나섰던 안방보험 등이 뛰어들 것이란 관측이 많았다. 중국 공상은행이 지분 인수에 나설 것이란 얘기도 돌았다. 이에 대해 금융위 관계자는 “아직 지분 인수 의사를 명확히 밝힌 중국 자본은 없다”고 했다.

금융당국은 현재까지 파악된 투자자 현황을 토대로 과점주주 매각 방식의 우리은행 민영화가 성공할 것으로 전망하고 있다.

금융위 관계자는 “매각주관사를 통해 예비투자자 동향을 파악한 결과 10여곳의 투자자가 LOI를 제출할 것으로 예상된다”며 “당초 계획한 30%가량 지분 매각은 충분히 가능할 것”이라고 말했다. 금융당국은 23일 LOI 접수를 마감하면 실사 등을 한 뒤 11월 본입찰을 거쳐 최종 낙찰자를 선정할 계획이다.

이태명/정소람/이지훈 기자 chihiro@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청] [한 경 스 탁 론 1 6 4 4 - 0 9 4 0]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스