3D 낸드 석권한 반도체, 3조 중반 영업이익

OLED 앞세운 디스플레이와 가전도 '효자'

[ 김현석/안정락 기자 ]

지난 9월2일 갤럭시노트7 리콜이 발표되자 증권사들은 앞다퉈 삼성전자의 올 3분기(7~9월) 실적 전망치를 낮췄다. 상당수 증권사가 8조원대에 육박할 것으로 봤던 영업이익을 7조원대 초반으로 수정했다.

7일 발표된 삼정전자의 3분기 영업이익은 7조8000억원. 최대 1조원으로 예상되던 리콜 손실은 반도체, 디스플레이 사업의 활약 속에 희미해졌다. 모바일과 가전, 반도체와 디스플레이 등 4각축으로 짜인 삼성전자 사업 포트폴리오의 저력이 확인됐다.

◆3D 낸드, OLED ‘서프라이즈’

스마트폰 사업을 맡은 IT모바일(IM)부문은 최근 몇 년간 삼성전자 영업이익의 절반 이상을 담당했다. 지난 2분기에도 영업이익 8조1400억원 중 53%인 4조3200억원을 벌었다. 하지만 3분기 영업이익의 절반 이상을 담당한 곳은 반도체, 디스플레이를 맡은 부품(DS)부문이다.

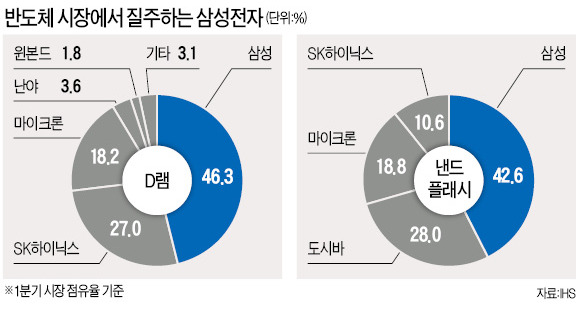

반도체 사업은 이번 분기에 역대 세 번째로 3조원대 중반의 영업이익을 낸 것으로 알려졌다. 삼성전자는 D램에서 유일하게 10나노미터(18㎚)대 제품을 생산해 고급 시장을 휩쓸고 있다. 게이밍 노트북을 중심으로 PC 판매도 예상 밖의 증가세를 보이고 있다.

낸드플래시 쪽에서는 업계에서 유일하게 양산 중인 3차원(3D) 낸드가 프리미엄 시장을 독차지하며 돈을 쓸어담고 있다. 2013년 양산을 시작한 삼성은 서버 시장을 중심으로 급성장하는 솔리드스테이트드라이브(SSD) 시장의 50% 넘게 차지했다. 평면 낸드에 비해 고용량을 구현할 수 있는 데다 빠르고 내구성까지 좋아서다. 여기에 올 상반기 떨어지던 D램과 낸드 값이 지난 6월부터 계속 올라 실적 상승폭이 커졌다.

올 1분기 적자를 낸 디스플레이도 2분기 1400억원으로 흑자전환한 데 이어 이번 분기 7000억~9000억원가량 번 것으로 전해졌다. 스마트폰 신제품이 쏟아지며 유기발광다이오드(OLED) 패널은 없어서 못 팔 정도다. 적자를 내던 LCD는 수율이 정상화한 데다 시장 가격까지 올라 흑자전환했다.

소비자가전(CE)부문의 선전도 두드러진다. 에어컨 성수기가 지난 8월 끝났지만 SUHD TV와 고가 냉장고, 세탁기가 꾸준히 팔려 1조원을 넘긴 지난 2분기에 근접한 실적을 낸 것으로 전해졌다. 송명섭 하이투자증권 애널리스트는 “IM부문을 제외하고 전 사업부문에서 양호한 실적을 냈다”고 말했다.

◆갤노트7 리콜 비용 다 털어

2분기 4조원을 넘게 번 IM부문의 실적 저하는 불가피했다. 갤럭시노트7 리콜 비용은 최대 1조원에 달할 것으로 업계는 추정한다. 지난 9월 초 제품 회수 발표 전까지 팔린 250만대를 모두 신제품으로 교환해준 데다 그 사이 판매까지 중단했기 때문이다.

삼성전자는 3분기에 모든 리콜 비용을 반영했다. 내년 3월까지로 예정된 제품 교환 일정 등을 감안해 충당금까지 쌓았다. 리콜로 인한 불확실성을 다 털어낸 셈이다. 갤럭시노트7 신제품 교환은 마무리 단계다. 삼성전자는 지난달 말까지 리콜이 80%가량 이뤄졌다고 설명했다.

증권업계는 IM부문의 3분기 영업이익이 2조원대 후반에서 3조원대 초반에 그친 것으로 추정한다. 2분기에 비해 30% 정도 줄었다는 분석이다.

◆4분기 8조원대 복귀하나

업계는 4분기 성적표에 주목하고 있다. 3분기 실적에 비춰볼 때 8조원대 영업이익을 회복할 것이라는 게 증권가 전망이다. 열쇠는 지난 1일 판매를 재개한 갤럭시노트7이 쥐고 있다. 4분기는 스마트폰 시장 최대 성수기로, 경쟁도 가장 뜨거울 때다. 애플 아이폰7뿐만 아니라 구글까지 자체 스마트폰 픽셀을 내놓으며 경쟁에 가세했다. 이런 상황에서 갤럭시노트7이 출시 초기와 같은 흥행을 이끈다면 실적 반등은 명약관화하다. 갤럭시노트7은 국내 재판매 이후 3일 만에 약 4만5000대가 팔렸다.

반도체와 디스플레이는 4분기 실적이 더욱 개선될 전망이다. 예상치 못한 노트북 수요 증가 등으로 D램 가격이 4분기 30%가량 더 오를 것이라는 관측이 많다. OLED 패널도 중국 화웨이 오포 비보 등이 “더 달라”고 하는데도 공급량이 달려 못 주는 상황이다. CE부문도 성수기에 진입하면서 실적 개선이 예상된다. 핵심 품목인 TV는 통상 4분기 판매량이 3분기 대비 35~40%가량 늘어난다.

김현석/안정락 기자 realist@hankyung.com

관련뉴스