[ 정지은 / 주용석 기자 ]

한진해운의 알짜 자산인 미국 롱비치터미널을 스위스 해운업체인 MSC가 가져갈 가능성이 점쳐지고 있다.

한진해운의 알짜 자산인 미국 롱비치터미널을 스위스 해운업체인 MSC가 가져갈 가능성이 점쳐지고 있다.서울중앙지방법원은 14일 법정관리(기업회생절차) 중인 한진해운의 미주·아시아 노선 인수 우선협상대상자를 선정한다. 이번 매각 대상에는 한진해운의 핵심 자산으로 꼽히는 미국 서부해안 롱비치터미널(TTI) 지분 54%도 포함됐다. 당초 매각 자산에는 롱비치터미널이 포함되지 않았지만 법원이 지난달 “인수의향서를 낸 곳 중 원하는 업체가 있다면 롱비치터미널 인수도 함께 할 수 있다”고 방침을 바꿔서다. 미주·아시아 노선과 롱비치터미널의 매각 예상가는 1000억~1500억원 수준으로 점쳐지고 있다.

롱비치터미널은 매년 미국 서부항만 내 전체 컨테이너 물동량의 30% 이상을 처리하고 있다. 현대상선과 삼라마이다스그룹(SM)이 인수전에 뛰어든 것은 롱비치터미널을 확보하기 위한 것으로 전해졌다. 법원이 롱비치터미널 지분을 매각 대상에 추가한 것도 미주·아시아 노선만으로는 흥행이 어렵다고 판단해서다. 우선협상대상자는 지난 10일 본입찰에 참여한 현대상선과 SM 중 더 높은 가격을 �┰쳬?업체로 선정될 전망이다.

하지만 유력한 인수 후보는 롱비치터미널에 대한 우선매수권을 갖고 있는 MSC다. MSC는 세계 2위 컨테이너선사로 롱비치터미널 지분 46%를 소유한 2대주주다. 최종 입찰가를 받아들이면 우선 인수할 수 있다. 현대상선이든 SM이든 우선협상대상자가 된다고 해도 MSC가 포기하지 않는 한 인수는 불가능하다.

업계 관계자는 “법원과 MSC 간 조율이 어떤 형태로든 필요한 상황”이라고 말했다. 법원에서는 계약서에 ‘MSC가 반대하면 우선협상대상자여도 롱비치터미널은 인수할 수 없다’는 식의 조건을 다는 방안도 고려 중인 것으로 전해졌다. 관건은 MSC의 움직임이다. MSC는 터미널 운영 자금을 부담할 수 있는 회사라면 반대하지 않을 것이란 관측도 나온다.

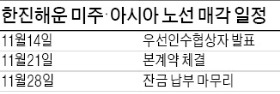

법원은 오는 21일 본계약을 체결한 뒤 28일 잔금 납부까지 마무리할 계획이다.

정지은/주용석 기자 jeong@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스