조달방법, CB·IPO 순 뒤이어

[ 이태호 기자 ] 올해 국내 기업들이 차입보다는 유상증자 등 주식발행시장(ECM)을 활용한 자금조달에 적극 나설 것으로 예상됐다. 시장금리 상승으로 채권이나 대출을 활용한 자금조달 비용이 상대적으로 비싸졌기 때문이다. 특히 한진과 한화, 두산 등 그룹사들이 재무구조 개선 목적으로 자본확충을 추진할 가능성이 높다는 응답이 많았다.

이번 설문조사에서 올해 유상증자와 전환사채(CB), 기업공개(IPO) 등 전체 주식발행시장이 전년보다 커질 것으로 내다본 투자은행(IB) 전문가들은 전체 응답자의 61.0%를 차지했다. 작년 대비 시장 성장률은 평균 9% 수준으로 전망했다. 금융감독원에 따르면 국내 기업들의 신주 공모발행을 통한 자금조달 금액은 작년 1~11월 9조6050억원으로, 2015년 같은 기간 7조1427억원 대비 34.5% 증가했다.

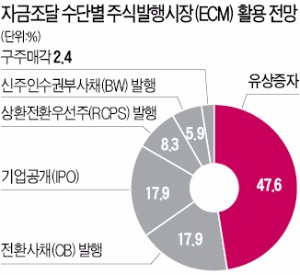

이번 설문조사에서 올해 유상증자와 전환사채(CB), 기업공개(IPO) 등 전체 주식발행시장이 전년보다 커질 것으로 내다본 투자은행(IB) 전문가들은 전체 응답자의 61.0%를 차지했다. 작년 대비 시장 성장률은 평균 9% 수준으로 전망했다. 금융감독원에 따르면 국내 기업들의 신주 공모발행을 통한 자금조달 금액은 작년 1~11월 9조6050억원으로, 2015년 같은 기간 7조1427억원 대비 34.5% 증가했다.가장 널리 활용할 주식 관련 자금조달 수단으로는 절반에 가까운 47.6%가 유상증자를 꼽았다. 1년 전 같은 조사 때(36.2%)와 비교해 비중이 더 높아졌다. 한 증권사 IB본부장은 “유상증자는 증자에 참여해야 하는 대주주 관점에서 가장 값비싼 자금조달 수단”이라면서도 “신용등급 하락으로 인해 더 이상 회사채 등으로 자금을 조달하기 어려운 기업이 증자를 선택할 가능성이 높다”고 내다봤다. 유상증자에 이어 많이 쓰일 조달수단으로는 CB(17.9%), IPO(17.9%), 상환전환우선주(8.3%) 순으로 응답자가 많았다.

올해 주식발행시장의 화두로는 ‘조선과 건설 등 수주업종의 유상증자’(41.0%)를 가장 많이 꼽았다. 또 주목해야 할 그룹으로 한진, 한화, 두산, 금호, 이랜드 등이 거론됐다. 모두 빚 부담이 커 저금리 채권 발행이 여의치 않은 곳이다. 한진그룹 핵심 계열사인 대한항공은 지난 5일 4500억원 규모 유상증자 결정을 공시하기도 했다. 두산인프라코어는 작년 11월 자회사 두산밥캣을 상장한 데 이어 교환사채(EB) 발행 등을 검토할 것이란 전망이 나오고 있다. 이밖에 지급여력비율(RBC) 관리가 시급한 보험사, 공격적으로 미래 먹거리 찾기에 뛰어들고 있는 SK와 CJ그룹 등이 주식발행시장 활용에 나설 수 있다는 의견이 나왔다.

주식발행시장과 반대로 채권발행시장(DCM)은 계속 위축될 것이라는 전망이 많았다. 전체 응답자의 58.1%가 전년 대비 회사채 발행이 줄어들 것으로 예상했다.

이태호 기자 thlee@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스