24일 업계에 따르면 SK그룹은 2011년 하이닉스 인수 이후 반도체를 그룹의 핵심 사업으로 정해 육성하고 있다. SK그룹은 반도체 소재·모듈, 바이오·제약, IT서비스 등 5대 핵심 분야를 육성해 2020년 매출 200조원과 세전이익 10조원 달성을 목표하고 있다.

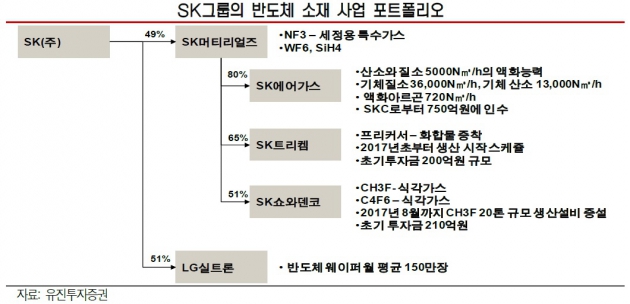

이 중 반도체 소재모듈 분야는 2020년 매출 1조5000억원과 영업이익 5000억원이 목표다. 이를 위해 SK그룹은 좋은 '포켓몬'을 고르듯 사업을 정비해왔다. SK머티리얼즈 인수, SK에어가스 지분 이관, 합작 법인인 SK트리켐 및 SK쇼와덴코 설립 등의 행보를 보였다.

LG실트론 인수도 이에 대한 연장선상에 있다. LG실트론은 반도체용 실리콘 웨이퍼 제조업체다. LG실트론 인수로 SK는 기존 특수가스 중심의 반도체 소재 사업의 영역을, 실리콘 웨이퍼로 다각화했다는 평가다.

김준섭 유진투자증권 연구원은 "반도체 수요 증가에 따라 실리콘 웨이퍼 가격이 상승하고 있는 상황"이라며 "향후 글로벌 기업과의 추가적인 반도체 협력 및 해외 진출이 기대되며, 글로벌 반도체 소재 기업으로서의 입지를 강화한 결정"이라고 말했다.

또 SK하이닉스와의 시너지 효과도 기대했다. SK하이닉스는 2015년 기준으로 반도체 원재료 비용의 10%를 실리콘 웨이퍼 매입에 사용하고 있기 때문이다. SK의 LG실트론 인수로 SK하이닉스는 웨이퍼 구매선에 대한 협상력을 키울 수 있을 것으로 봤다.

SK그룹의 반도체 굴기는 SK 및 SK하이닉스의 기업가치에도 긍정적이란 분석이 대부분이다. 일각에서는 이번 결정으로 SK그룹의 지배구조 변화가 빨라질 것으로 보고 있다.

이상헌 하이투자증권 연구원은 "반도체를 SK의 핵심사업으로 만들고, 관련 인수합병(M&A)을 활성화하기 위해 SK하이닉스를 SK의 자회사로 만드는 지배구조 개편이 일어날 것"이라며 "SK의 자체 사업인 C&C 부문과 SK텔레콤이 보유하고 있는 SK하이닉스 지분을 교환해, SK하이닉스를 자회사로 만드는 것"이라고 했다.

교환 비율을 생각한다면 C&C 부문을 집중 육성해 기업가치 상승을 도모할 것이란 판단이다. 이는 SK에 있어 수혜다.

LG실트론 보유 지분 51% 전량을 6200억원에 매각한 LG도 긍정적이란 분석이다.

최남곤 유안타증권 연구원은 "이번 결정은 M&A에 대한 LG의 자세가 바뀌었다는 점에서 주목할 만하다"며 "차세대 사업을 위한 M&A 등의 움직임도 기대할 수 있을 것이고, LG의 이러한 변화는 지주회사 가운데 가장 저평가된 현재의 위치를 극복하는 기폭제가 될 것"이라고 말했다.

이에 따라 LG의 주가도 순자산가치(NAV) 할인율 40% 수준인 7만원까지는 무리 없이 안착할 것으로 봤다.

한민수 한경닷컴 기자 hms@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스