9일 금융감독원 전자공시시스템에 따르면 오스템임플란트는 4분기에 1029억원의 매출을 기록했다. 이는 시장 예상치 951억원을 웃도는 사상 최대 수치다. 반면 영업이익은 62억원으로 예상치 139억원을 크게 밑돌았다.

이는 해외법인의 매출채권에 대한 대손충당금(78억원), 세금과 공과금(10억원) 등 88억원 설정에 따른 것이다. 기존에는 해외 법인에 대해 대손충당금을 설정하지 않았다. 국내 법인이 대손충당금을 설정하는 만큼 연결재무제표 대상인 해외 법인도 이를 반영한 보수적 회계 처리를 한 것이다.

일회성인 이를 제외한다면 오스템의 4분기 영업이익은 시장 예상치에 부합하게 된다.

또 이번 실적발표에서 바뀐 회계처리 방식은 반품 충당부채 설정이다. 기존에는 반품 충당금을 설정하지 않았다.

오스템임플란트는 치과가 수시로 주문하는 만큼만 임플란트를 납품하고, 출고된 물량만 매출로 인식하고 있다. 또 치과의 임플란트 반품 요청 시 동일 제품이나 다른 제품으로 100% 교환해 인식한 매출에서 생기는 손실이 많지 않았기 때문이다.

대부분의 임플란트업체들은 치과와 공급계약을 체결할 때, 공급량 전체를 일시에 출고하고 계약 규모 전액을 매출로 인식하고 있다. 때문에 먼저 인식한 매출에서 반품 요청으로 발생하는 손실이 상대적으로 많다. 최근 임플란트업계의 회계 논란이 일어난 이유다.

이를 감안해 오스템임플란트도 매출의 일정 부분을 반품 충당금으로 설정한 것이다. 회계에 반품 충당금을 설정한 결과, 2016년 4분기에 50억원의 반품 충당금 환입이 있었다. 설정한 충당금 중 50억원은 실제로 반품이 발생하지 않은 것이다.

변경된 회계처리 방식을 감안해도 오스템임플란트의 성장세는 이어질 것이란 전망이 나온다.

신한금융투자는 오스템임플란트의 2017년 매출이 전년 대비 11.9% 증가한 3856억원, 영업이익은 38.1% 늘어난 473억원을 기록할 것으로 추정했다. 해외 법인 매출이 1965억원으로 14.5% 증가해 올해 실적을 이끌 것으로 봤다. 국내 매출은 1092억원으로 5.3% 늘어날 것으로 예상했다.

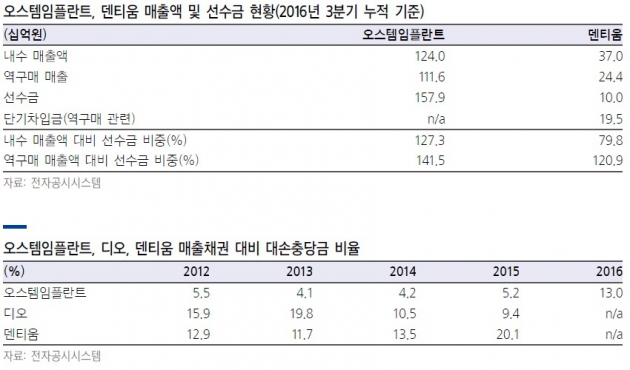

다만 경쟁사 덴티움의 상장은 오스템임플란트에 부정적이란 진단이다.

김호종 삼성증권 연구원은 "오스템임플란트의 올해 예상실적 기준 주가수익비율(PER)은 20.6배, 오는 15일 상장 예정인 덴티움은 공모가 기준으로 14.2배에 불과하다"며 "덴티움의 주가수준 매력은 단기적으로 오스템임플란트 수급에 부정적일 것"이라고 판단했다.

한민수 한경닷컴 기자 hms@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

관련뉴스