500억에 확보…490억 외부 조달

2년3개월 만에 250억 매각 차익

국민연금 투자 부결이 '전화위복'

[ 좌동욱 / 유창재 기자 ]

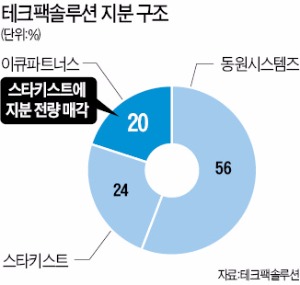

한국투자금융지주 계열 사모펀드(PEF) 운용사인 이큐파트너스가 포장재 제조업체인 테크팩솔루션 투자로 원금의 20배를 벌었다. 외부 차입금으로 투자 이익을 극대화하는 레버리지(지렛대) 효과를 효과적으로 활용했다는 평가다. 이큐파트너스 관계자는 9일 “테크팩솔루션 지분 20%를 동원그룹 계열 미국의 참치캔 제조회사인 스타키스트에 750억원에 매각했다”며 “동원그룹 측은 이번 거래로 테크팩솔루션 지분 100%를 확보했다”고 밝혔다.

한국투자금융지주 계열 사모펀드(PEF) 운용사인 이큐파트너스가 포장재 제조업체인 테크팩솔루션 투자로 원금의 20배를 벌었다. 외부 차입금으로 투자 이익을 극대화하는 레버리지(지렛대) 효과를 효과적으로 활용했다는 평가다. 이큐파트너스 관계자는 9일 “테크팩솔루션 지분 20%를 동원그룹 계열 미국의 참치캔 제조회사인 스타키스트에 750억원에 매각했다”며 “동원그룹 측은 이번 거래로 테크팩솔루션 지분 100%를 확보했다”고 밝혔다.이큐파트너스는 2014년 11월 500억원을 투자한 지 2년3개월 만에 250억원의 매각 차익을 회수했다. 겉으로 보면 원금 대비 50%의 수익률이다. 하지만 투자 구조를 뜯어보면 수익률이 천정부지로 치솟는다. 외부 차입금을 끌어들인 결과다.

투자 원금 500억원 중 이큐파트너스가 투입한 자금은 10억원에 불과하다. 투자 원금의 2%다. 나머지 490억원 중 20억원은 계열사인 한국투자증권으로부터 전환사채(CB)로, 470억원은 신한은행의 선순위 대출로 조달했다. 2년3개월간 대출이자 등 인수 비용으로 쓴 돈은 약 50억원. 결국 10억원을 투자한 이큐파트너스가 거둔 실제 투자 수익은 200억원이다. 원금 대비 2000% 수익률이다. 투자 이익 중 일부는 사전에 정한 CB의 주식전환 조건에 따라 한국투자증권에도 배분한 것으로 알려졌다.

통상 PEF가 기업에 투자할 때 외부에서 조달하는 차입금은 전체 자금의 50%를 넘지 않는다. 이큐파트너스가 투자금의 98%까지 차입할 수 있었던 배경은 테크팩솔루션 지분을 동원그룹에 되파는 풋옵션을 보유했기 때문이다. 동원그룹이 망하지 않으면 이큐파트너스가 손실을 보지 않는 구조다. 당시 대출을 주선했던 신한은행 담당자는 “풋옵션으로 인해 PEF에 대한 대출 리스크(위험)가 사실상 동원그룹과 같아졌다”고 설명했다.

이큐파트너스는 인프라 투자에 강점이 있는 운용사다. 안정적인 수익을 내는 인프라 자산에 투자하는 과정에서 레버리지 투자 노하우를 많이 쌓았다. 하지만 처음부터 레버리지 투자에 나설 계획은 없었다. 당초 이큐파트너스가 조달하려 한 자금원은 국민연금이다. 당시 동원그룹은 국내 PEF 운용사인 MBK파트너스로부터 테크팩솔루션 경영권 인수를 추진하고 있었고, 부족자금을 국민연금에서 지원받을 계획이었다. 동원그룹이 풋옵션을 제공한 것도 국민연금 실무진이 투자 손실 위험을 없앨 수 있는 깐깐한 조건을 요구했기 때문이다.

하지만 정작 국민연금의 이런 투자 계획은 대체투자위원회에서 부결됐다. 실무자들이 전혀 예상하지 못한 사건이었다. 부결 이유는 동원엔터프라이즈, 동원산업, 동원F&B 등 그룹 주력 계열사가 인수 주체로 나서도록 규정된 펀드 정관과 달리 동원시스템즈가 인수 주체로 나섰기 때문이다. 동원엔터프라이즈가 인수 자금에 대해 보증을 서겠다는 제안까지 했지만 향후 감사원 감사 등을 의식한 국민연금 측은 이를 받아들이지 않았다.

이큐파트너스 관계자는 “레버리지를 활용한 투자 계획은 국민연금의 부결 가능성에 대비한 ‘플랜B’(비상계획)였다”며 “투자 무산 위기가 오히려 기회가 됐다”고 말했다.

좌동욱/유창재 기자 leftking@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

관련뉴스