은행·2금융 모두 대출 문턱 높아져 "가계대출 규제 속도조절 필요" 주장

[ 이태명 / 김은정 / 윤희은 기자 ] 40대 직장인 A씨는 지난달 중순 아파트 담보대출을 연장하기 위해 은행에 들렀다가 깜짝 놀랐다. 10년 전 아파트를 담보로 마이너스통장을 만들어 써 왔는데 대출을 연장하려면 금리를 대폭 올려야 한다는 얘기를 들어서다. A씨의 기존 대출금리는 91일짜리 CD(양도성예금증서)금리에 1.8%포인트를 더한 수준. 은행 직원은 금리를 이보다 1.5%포인트 더 내야 대출을 연장해 주겠다고 했다. A씨는 “한꺼번에 금리를 너무 올리는 것 아니냐”고 따졌지만 “정부 방침에 따른 것일 뿐”이란 답변만 돌아왔다.

정부가 전방위적으로 가계대출 억제에 나섰다. 지난해 상반기 은행권의 주택담보대출 문턱을 높인 데 이어 올 들어선 보험사·저축은행·상호금융회사 등 2금융권에 대해서도 가계대출 증가 억제를 추진하고 있다.

◆곳곳에서 막히는 주택대출

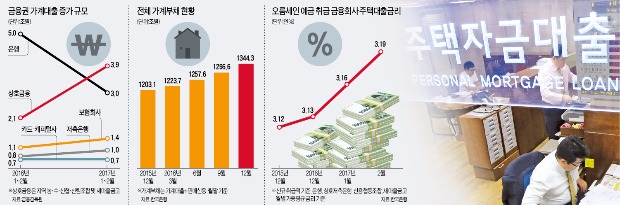

올해 1~2월 은행권 가계대출은 3조원 늘었다. 지난해 같은 기간 5조원 늘었던 데 비하면 증가세가 꺾였다. 지난해 2월부터 은행에서 신규 주택대출을 받을 때 소득심사를 강화하고, 분할상환·고정금리 대출만 허용하는 여신심사 가이드라인을 도입한 효과다.

하지만 은행 대출규제는 2금융권 대출 급증을 초래했다. 이른바 ‘풍선효과’다. 올해 1~2월 저축은행, 상호금융, 여신금융업권의 가계대출 순증액은 5조6000억원으로 전년 동기(3조6000억원)보다 급증했다. 특히 농협, 신협, 새마을금고 등 상호금융권 대출은 3조9000억원이나 늘었다.

이에 따라 정부는 연초부터 2금융권에 가계대출 총액을 과도하게 늘리지 말라는 사실상의 총량규제에 들어갔다. 보험사에는 월별 대출증가율을 전년 동월 대비 60% 수준으로 조일 것을 주문했다. 이 지침에 따라 한화생명, 동부화재 등 주요 보험사는 지난달부터 신규 주택담보대출 목표액을 채우면 월 중반부터 대출을 중단하고 있다. 정부는 저축은행권에도 연 20% 이상 고위험 대출을 자제하고, 월별 대출증가액을 일정 수준 이하로 유지할 것을 지시했다. 지난달 말부터 한국투자, OK, JT친애, 현대 등의 저축은행은 신용대출과 햇살론·사잇돌대출 등 정책금융상품 판매를 중단했다.

◆갈 곳 없는 실수요자

문제는 실수요자다. 지난해 여신심사 가이드라인 도입 이후 은행권에서 신규대출을 받을 때 원리금 상환 부담이 대폭 커졌다. 거치식 일시상환 대신 처음부터 원금과 이자를 나눠 갚는 분할상환 형태로 대출을 받아야 해서다. 게다가 최근 시장금리 상승으로 대출 금리도 크게 올랐다. 한국은행에 따르면 은행권 주택담보대출 금리는 지난해 2월 연 2.91%(가중평균금리)에서 올 2월 연 3.19%로 껑충 뛰었다. 은행 창구금리는 이보다 더 높다. 신한·국민 등 시중은행의 주택담보대출 금리(10년 만기, 고정금리)는 연 5%대에 육박해 있다.

은행 대출 문턱을 넘지 못해 2금융권으로 향할 수밖에 없는 실수요자의 부담은 더 크다. 한국은행에 따르면 저축은행의 주택담보대출 금리(가중평균금리)는 지난해 12월 연 5.74%에서 올 1월 연 6%를 넘어섰다. 상호금융권 주택대출 금리도 지난해 말 연 3.48%에서 올 들어 연 3.56%로 올랐다. 실수요자로선 더 높은 금리를 부담하면서 은행 주택대출을 유지하거나, 이마저도 거부당하면 좀 더 높은 금리를 내고 보험사, 저축은행, 상호금융권 대출로 갈아탈 수밖에 없는 상황이다.

이 때문에 정부 내에서도 가계대출 규제의 속도조절이 필요하다는 주장이 나온다. 과도한 대출 조이기가 서민층 금리부담을 가중시키고 소비 위축을 야기할 수 있다는 우려다. 박춘성 금융연구원 연구위원은 “가계부채를 억제하기 위한 규제는 단기적으로 소비 위축을 초래할 수 있다”며 “부채 상환부담이 큰 가구에 대한 차별적 접근 등의 방안을 마련해야 한다”고 지적했다.

이태명/김은정/윤희은 기자 chihiro@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

관련뉴스