매각가격 4000억원 안팎 예상

동부그룹 "기존 FI 대체할 중국 오크마와 투자유치 협상 중"

[ 이지훈/노경목 기자 ] ▶마켓인사이트 5월31일 오후 3시40분

동부대우전자 지분을 보유한 재무적투자자(FI)들이 회사 매각을 추진한다. 이 회사 대주주인 동부그룹이 유예 기간이 끝나는 31일까지 기존 FI를 대체할 새 투자자를 찾는 데 실패하면서다. 동부그룹은 2013년 이 회사를 인수한 지 4년여 만에 경영권을 잃을 수도 있게 됐다.

동부대우전자 지분을 보유한 재무적투자자(FI)들이 회사 매각을 추진한다. 이 회사 대주주인 동부그룹이 유예 기간이 끝나는 31일까지 기존 FI를 대체할 새 투자자를 찾는 데 실패하면서다. 동부그룹은 2013년 이 회사를 인수한 지 4년여 만에 경영권을 잃을 수도 있게 됐다.이날 투자은행(IB)업계에 따르면 한국증권금융 KTB프라이빗에쿼티(PE) SBI인베스트먼트 등 동부대우전자 FI는 동반매도청구권(드래그얼롱)을 행사해 회사 경영권 매각을 추진하기로 했다.

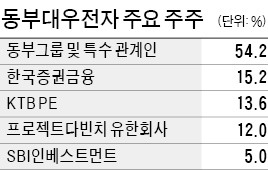

매각 대상은 FI가 가진 지분 45.8%와 동부그룹이 보유한 54.2%를 묶은 100%다. 예상 매각가는 4000억원 안팎으로 업계는 추정하고 있다.

FI들은 NH투자증권을 매각주관사로 정해 이달부터 인수 후보 물색에 나설 계획이다. 원매자에게 배포할 매각기업 소개서(IM)를 작성하기 위해 동부대우전자의 협조를 받아 지난주부터 이 회사 국내 공장과 멕시코 현지법인 실사를 벌이고 있다.

동부그룹은 2013년 동부대우전자 전신인 대우일렉트로닉스를 FI와 공동 인수했다. 동부그룹이 동부대우전자 지분 51%(약 1400억원)를 사들이고, 나머지 49%(약 1350억원)는 FI가 투자했다. 동부그룹은 당시 인수계약을 체결하면서 FI들에 △2018년까지 기업공개 △인수 3년 이후 순자산 1800억원 유지 등의 조건을 제시했다. 이를 이행하지 못하면 FI가 드래그얼롱을 행사할 수 있다는 단서도 달았다.

문제는 동부대우전자의 실적이 악화돼 지난해 말 기준 회사 순자산 가치가 1800억원 아래로 떨어진 데서 비롯됐다. 드래그얼롱을 행사할 수 있는 권한이 생긴 FI들은 동부그룹이 올해 5월 말까지 새 투자자를 찾을 수 있도록 유예기간을 부여했다.

FI 관계자는 “마감 시한인 5월 말까지 동부그룹이 새로운 투자자를 유치하는 데 실패함에 따라 당초 계획대로 경영권 매각을 추진할 것”이라고 말했다.

동부그룹은 중국 가전업체 오크마를 새 투자자로 끌어들이기 위해 협상을 하고 있다. 오크마가 사모펀드 운용사 자베즈파트너스가 조성하는 펀드에 주요 출자자로 참여하는 방식을 통해서다. 1987년 설립된 오크마는 2013년까지 15년 연속 중국 내 냉장고 판매 1위를 차지한 회사다.

동부그룹 관계자는 “FI의 경영권 매각 시도와는 별개로 오크마와 협상을 계속 진행 중”이라며 “사업 협력 방안 등을 놓고 협의가 다소 길어지는 것일 뿐 새 투자자 유치에는 문제가 없을 것”이라고 강조했다.

FI들도 동부의 투자자 교체가 가시화 되면 경영권 매각 문제를 유연하게 검토할 수 있다는 입장을 내비쳤다.

■ 드래그얼롱

drag along. 소수 지분 투자자가 보유 지분 매각 과정에서 대주주 지분을 묶어서 함께 팔 수 있는 권리. 기업가치 하락에 따른 투자자의 손실을 최소화하기 위한 안전장치로 활용된다.

이지훈/노경목 기자 lizi@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 카카오톡 채팅방 ] 국내 최초, 카톡방 신청자수 30만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스